Рефинансирование НИС

Ставшее доступным рефинансирование военной ипотеки в 2019 году сложно переоценить. Ведь благодаря этой программе многие семьи получили возможность снизить финансовую нагрузку, которой, к сожалению, и является ипотека. Особенно это касается военных. Да, военная ипотека полностью покрывается государством, однако многие служащие задаются вопросом: что будет, если на момент окончания службы кредит не будет полностью выплачен?

Средняя ставка по военной ипотеке составляет в среднем 10%, а тем, кто оформил кредит ранее, году в 2014-15, она выходит несколько дороже – до 12-13%. Рефинансирование ипотеки в 2019 году позволяет снизить размер ставки и, соответственно, помочь заемщику, ведь это позволяет получить меньшую сумму переплаты и сократить ежемесячные расходы заемщика. Перекредитование станет неплохой страховкой в случае, когда обязательства по кредиту лягут на плечи самого служащего.

Как снизить процентную ставку? Существует два способа:

- оформление перекредитования в том же банке, в котором уже была получена ипотека,

- получение нового кредита в другом банке.

Прежде всего специалисты рекомендуют внимательно прочитать договор ипотеки и проверить, прописана ли в нем возможность рефинансирования. Если такой пункт имеется, стоит обратиться в организацию, выдавшую вам кредит изначально – вероятно, именно там вы сможете договориться о снижении процентной ставки.

Нельзя забывать и о том, что военная ипотека – это часть государственной программы, и ее рефинансирование несколько отличается от обычного перекредитования. Военнослужащий, решивший воспользоваться рефинансированием, может столкнуться со следующими сложностями:

- Если недвижимость заложена у ФГКУ «Росвоенипотека», для оформления процедуры необходимо согласие учреждения.

- Государство компенсирует платежи по ипотеке при дальнейшем прохождении службы, поэтому новый кредитор должен иметь договор с ФГКУ «Росвоенипотека».

Кто может перекредитоваться?

Снизить процентную ставку по НИС могут уже оформившие военную ипотеку заемщики, которые состоят на воинской службе и не планируют увольняться в ближайшее время. Кроме того, в зависимости от условий каждой конкретной программы, каждый банк может установить свои условия для заемщиков, как следующие:

- Хорошая кредитная история,

- Подтверждение платежеспособности,

- Минимальное оставшееся до конца действия кредитного договора время,

- Актуальная страховка приобретенного имущества и жизни заемщика,

- Отсутствие реструктуризации или рефинансирование текущего кредита ранее.

Могут ли обратиться за реструктуризацией заемщики, уже завершившие военную службу? Некоторые банки заявляют, что готовы перекредитовать и уволенных граждан. Главное при этом иметь достаточно средств для погашения долга, а также доказательства платежеспособности. Однако с этим вопросом все же следует обратиться в банк – для каждого конкретного случая будет свой, индивидуальный подход.

Условия и требования

Перекредитование возможно для большинства военных. Требования к ним предъявляются, как к обычным заемщикам, а именно хорошая кредитная история, наличие первоначального взноса, высокий доход, возможность привлечения поручителей. Особенностью является только наличие гаранта в виде «Росвоенипотеки», в связи с чем отсутствует такое сильное влияние размера заработной платы на принятие решения.

Могут ли получить уволенные военнослужащие?

При увольнении со службы финансирование «Росвоенипотеки» прекращается и приходится искать более выгодные условия. Рефинансирование в случае прекращения государственной службы возможно в собственном банке, либо в другой кредитной организации.

В первом случае необходимо подать заявление с просьбой получить кредит под меньший процент. Положительное решение в таком случае возможно, если банк не захочет терять клиента. При рассмотрении заявления большую роль будет играть причина увольнения. В случае если ею является халатность, может последовать отказ от банка.

Во втором случае необходимо выбрать другой банк, для которого теперь необязательно иметь программу по военной ипотеке, подойдет любая кредитная организация, позволяющая выгодно рефинансировать заем. Процедура после увольнения стандартная как для обычных заемщиков, без особенностей и дополнительных документов.

Кому не разрешается и какие причины для отказа в перекредитовании?

Принять участие в процедуре рефинансирования могут не все военнослужащие. Для некоторых банк откажет в перекредитовании, поскольку:

- Остаток задолженности по кредиту военнослужащего менее 400 тыс. рублей либо более 2,4 млн. рублей.

- В случае если при сокращении срока займа, НИС не успеет его погасить, а у заемщика отсутствуют личные средства для выплат.

- Недавнее увольнение военнослужащего.

- Наличие у заемщика плохой кредитной истории.

5 ключевых фактов про военную ипотеку

Суть военной ипотеки:

На именной накопительный счет военнослужащего ежегодно начисляются взносы. Это происходит с момента вступления Защитника Отечества в НИС и до окончания срока службы по контракту.

Ежегодно со стороны государства происходит индексирование величины взносов. Помимо этого, контрактники могут получать дополнительный доход за счет инвестирования. Как показывает практика, величина дополнительного дохода в среднем составляет около 7,72% от общей величины накопленной суммы.

Спустя три года участия в накопительно-ипотечной системе, контрактник получает возможность использовать деньги, накопленные на ИНС, с целью покупки жилой недвижимости. Защитнику Отечества предоставляется право выбрать недвижимость, которая полностью соответствует его требованиям и предпочтениям как с точки зрения месторасположения объекта (любой регион РФ), так и типа жилья (дом, квартира и т.д.), его площади

Обратите внимание, возможно приобретение жилья не только в новостройках, но и на вторичном рынке. По сути, военная ипотека обеспечивает свободу выбора подходящего жилья, ограничения минимальны.

Ипотечный договор заключается с одним из 15 банков, которые являются партнерами НИС

При этом ежегодные взносы, поступающие на ИНС военнослужащего, с момента подписания ипотечного договора, используются в счет оплаты кредита.

Средства, накопленные на ИНС (в случае их неиспользования) переходят в полноправную собственность военнослужащего после достижения 20-летней льготной выслуги или увольнения по льготной статье с 10 годами календарной выслуги. При увольнении по иным причинам все финансовые средства, выплаченные по НИС, в обязательном порядке подлежат возврату государству.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

В 2020 году многие военнослужащие, которые выплачивают военную ипотеку, столкнулись с финансовыми трудностями, связанными с недостаточным финансированием НИС со стороны государства. Индексация выплат не перекрывает инфляцию, за счет чего объем ежемесячных взносов по кредиту становится недостаточным. Некоторые заемщики в связи с этим вынуждены доплачивать разницу из своих средств. Другим выходом из этой ситуации может стать рефинансирование военной ипотеки. Рассмотрим особенности и этапы данной процедуры.

Как выбрать лучший банк

На странице финансового портала Выберу.ру представлены программы в Нижнем Новгороде по рефинансированию ипотеки для военнослужащих в 2020 году. Выгодными условиями отличаются продукты Промсвязьбанка, Открытия, Россельхозбанка, ВТБ, Газпромбанка и др.

Важно! Выгодным можно считать только тот кредит, процентная ставка по которому ниже, чем у действующего займа, примерно на 2,5-2,8%. Чтобы вам легче было сориентироваться и выбрать лучший вариант, рассмотрите условия банковских программ, опубликованных на странице

Сопоставьте параметры, которые указаны в карточке каждого продукта:

Чтобы вам легче было сориентироваться и выбрать лучший вариант, рассмотрите условия банковских программ, опубликованных на странице. Сопоставьте параметры, которые указаны в карточке каждого продукта:

- размер процентной ставки;

- сумму ежемесячного платежа;

- общую сумму к возврату;

- размер первоначального взноса.

Чтобы увидеть более полную информацию, нажмите «Подробнее» во вкладке интересующего вас жилищного кредита. На открывшейся странице будут перечислены требования, которые предъявляются к клиенту, указан перечень документов, которые потребуются для переоформления займа.

Важно! Используйте кредитный калькулятор нашего портала, чтобы произвести вычисления быстро и точно

Порядок оформления

Если вы определили программу рефинансирования военной ипотеки в 2020 году, которая вам подходит, дальнейший порядок действий может быть следующим:

- подготовка сканов необходимых документов. К ним относятся анкета-заявление, паспорта участников сделки (супругов и других созаемщиков, если они участвуют в сделке, справки о доходе, ИНН, СНИЛС, документы на действующую ипотеку);

- визит в офис с документами после получения предварительного согласия (для этого прямо сейчас вы можете оформить онлайн-заявку на нашем финансовом портале);

- еще один визит в банк после того, как будет проверена подлинность предоставленных бумаг.

Важно! Следует учитывать те расходы, которыми сопровождается оформление сделки (на оценку недвижимости, нотариальные услуги, госпошлину за регистрацию нового договора и пр. После получения закладной на квартиру через МФЦ следует снять обременение с недвижимости и наложить новое обременение (в том финучреждении, где вы получили рефинансирование)

После получения закладной на квартиру через МФЦ следует снять обременение с недвижимости и наложить новое обременение (в том финучреждении, где вы получили рефинансирование).

Далее следует дождаться поступления средств на счет для закрытия старого кредита и начать платить по новом графику.

Расчет выгоды

Для вычислений экономии рекомендуется использовать обычный калькулятор рефинансирования, доступный в интернете. Должник вводит в соответствующие поля параметры действующего кредита, условия, предлагаемые новым банком и отмечает свое пожелание по поводу сохранения суммы регулярного платежа или уменьшении срока погашения. Результат выражается цифрами снижения переплаты, ускорения расчетов и отрицательной разницы в платежной нагрузке.

К сожалению, функционал калькулятора не предусматривает учет расходов, сопутствующих проведению процедуры. Они зависят от величины остаточной задолженности, стоимости недвижимости и других особенностей конкретного ипотечного договора.

Последние изменения в законодательстве НИС в 2020 году

Последние изменения в законодательство о НИС вносились в ФЗ от 29.07.2017 N 267-ФЗ. В соответствии с этими правками теперь уже не Центробанк, а Правительство РФ вправе выдвигать необходимые требования к кредитным организациям, на счетах которых будут размещаться накопления.

Кроме того, накопления должны направляться из федерального органа на сам счёт для формирования накоплений в течение одного месяца (а не трёх, как ранее) после получения их уполномоченным органом.

С 2020 года накопительные взносы также начинают индексироваться, их размер составит 268 465 рублей 60 копеек. Вдобавок к этому Совет Федерации начал разбираться с последствиями отсутствия индексации – а именно возникновением долгов по военной ипотеке и потенциального остатка задолженности после того, как военнослужащий завершит службу. Проблема заключается в том, что несмотря на перечисление накоплений от государства при оформлении ипотеки ответственность все равно ложится на самого военнослужащего-заёмщика. Поэтому, если по тем или иным причинам взносов НИС оказывается недостаточно для погашения ипотеки, военнослужащий вынужден вносить собственные средства.

Для решения данной проблемы предлагается провести дополнительное индексирование взносов, а также внедрить программы реструктуризации и рефинансирования выданных ипотечных кредитов.

Зачастую кредитные договора участников НИС не подходят для Семейной ипотеки

Для осуществления рефинансирования необходимо, чтобы в цели кредита было прописано приобретение жилья по договору долевого участия (ДДУ) или по договору купли продажи (ДКП). Предварительный договор участия в долевом строительстве под условия программы не подходит, поскольку прямо в Правилах не указан.

Обычно в кредитных договорах участников НИС указывается как раз предварительный ДДУ:“Кредит предоставляется для целевого использования, а именно: для оплаты части цены Договора участия в долевом строительстве, заключение которого будет осуществлено в соответствии с Предварительным договором о заключении в будущем договора участия в долевом строительстве жилого дома.”

Такие формулировки приводят к отказу в кредитовании. Решения проблемы пока не видится.

Проблему могло бы решить внесение изменения в кредитный договор в части приведения цели кредита в строгое соответствие с Правилами. Но это не допускается самими Правилами: изменение условий кредитного договора возможно, но за исключением целей кредита.

Если вернуться к Правилам, на рефинансирование принимаются также и кредиты, по которым начиная с 1 августа 2018 г. заключено дополнительное соглашение к договору о приведении его в соответствие с Правилами (дополнительное соглашение о рефинансировании).

Это означает, что банк может просто снизить ставку для своих заемщиков, которые удовлетворяют условиям Семейной ипотеки. Но и в этом случае камнем преткновения может стать формулировка цели кредита.

Почему так происходит

Правилами предоставления ЦЖЗ предусмотрено, что договор ипотечного кредита оформляется одновременно с предварительным договором долевого участия или купли-продажи, затем пакет документов по сделке направляется для согласования в ФГКУ “Росвоенипотека” и только после этого подписывается основной договор.

Получается, что кредит выдается под будущий договор, которого фактически еще нет. Возникает парадоксальная ситуация, но ни в Правила предоставления ЦЖЗ, ни в Правила предоставления субсидий из федерального бюджета изменения вносить пока не планируется.

Предложения банков по рефинансированию военной ипотеки

Банки, рефинансирующие военную ипотеку, выставляют общие условия: трехлетнее участие в программе НИС и оформление первичного договора в период действительной службы. Комиссии отсутствуют. Ставки и некоторые требования к заемщикам отличаются.

Промсвязьбанк

Промсвязьбанк предлагает военнослужащим рефинансирование ипотеки по ставке от 9,9% при первичном взносе 10% стоимости объекта на срок до 25 лет без ограничения регионов. Сумма – до 3 млн. руб. Страхование имущества – обязательное условие. Услуга доступна до 50-летнего возраста (на момент погашения задолженности).

ВТБ

Условия, по которым можно рефинансировать военную ипотеку в ВТБ:

- стабильная ставка от 9,7% при условии личного и имущественного страхования;

- допускается совместное использование материнского капитала и господдержки.

Возрастные ограничения – от 21 года до 45 лет.

Банк Зенит

Ставка перекредитования по военной ипотеке – 9,9%. В «Зените» установлен нижний предел рефинансируемой задолженности – 300 тыс. руб. Максимум суммы – 80% оценочной стоимости залогового объекта недвижимости. Услуга доступна до достижения военнослужащим пятидесятилетнего возраста.

Открытие

Банк Открытие предлагает ставку военно-ипотечного рефинансирования в размере 9,1%, что очень выгодно. Срок действия договора не менее одного года и не более 25 лет (до достижение заемщиком пятидесятилетнего возраста). Требования к первоначальному взносу — не менее 20%. Остаточная задолженность не может составлять менее 10% стоимости жилья, предоставляемого в залог.

Газпромбанк

Газпромбанк рефинансирует военную ипотеку по минимальной ставке 9,5% на срок до 20 лет. Предел суммы перекредитования формально не установлен. По факту объем рефинансирования рассчитывается как разница остаточной задолженности и одной двенадцатой доли установленного законодательством накопительного взноса. Условия обсуждаются с каждым заемщиком индивидуально.

Сбербанк

Рефинансирование военной ипотеки в Сбербанке производится по льготной ставке от 9,5% на срок до 20 лет. Минимальное сумма кредита – 300 тыс. руб.

Связь Банк

Перекредитовать ипотеку в Связь Банке военнослужащие могут по ставке 9,5%, не меняющейся в течение срока действия договора. Заявки на рефинансирование задолженностей менее 400 тыс. руб. не рассматриваются. Максимальный предел – 30 млн. руб. Срок договора в пределах 3 — 30 лет. Возраст заемщика – до 45 лет. Обещают очень быстрое оформление – в течение одного дня.

Молодострой

Объединение военнослужащих, действующее под маркой «Молодострой», установило ставку 9,5% при перекредитовании ипотеки сроком на 12 лет плюс 1 месяц. Организация указывает на своем сайте, что ее выгода равна нулю. Остальные преимущества в основном соответствуют характеристикам военного рефинансирования в других банках.

Дом.рф

АО «Банк ДОМ.РФ» обновил условия рефинансирования военной ипотеки. Теперь ставка – 9,30%. Первоначальный взнос — не менее 20%, срок погашения – от трех лет. Предельный возраст на момент погашения задолженности – 50 лет.

Севергазбанк

Сумма рефинансирующего кредита не менее 300 тыс. руб. Ставка – 9,2%. Есть возможность фиксации суммы регулярного платежа на весь срок действия договора. После отставки по причине достижения предельного возраста военнослужащему предоставляется пятилетний срок на погашение остаточной задолженности. Кредит доступен без личного страхования, но отказ от него, вероятно, повлияет на ставку.

Пошаговый алгоритм действий

При рефинансировании военной ипотеки заемщику предстоит более сложная процедура, чем при перекредитовании обычной, поскольку участвует третье лицо – государство, чье одобрение требуется получить. Рассмотрим, как рефинансировать кредит.

Анализ предложений по рефинансированию других банков. Условия должны отличаться в лучшую сторону, например, более низкая процентная ставка, иначе процедура не имеет смысла.

Подача заявки в выбранный банк вместе с пакетом документов, включающим в себя:личные документы – паспорт, ИНН, СНИЛС, военный билет;

cправка по форме 2-НДФЛ;

документы из первого банка – договор, справка об остатке долга;

сертификат участника НИС;

документы на недвижимость – свидетельство о регистрации права собственности или выписка из ЕГРН, техническая документация, оценка квартиры.

Получение одобрение от будущего кредитора.

Получение согласия «Росвоенипотеки». Для этого предоставляются следующие документы:подписанное со стороны военнослужащего дополнительное соглашение об изменении кредитора и кредитного договора;

заверенная вторым банком копия будущего договора с графиком погашения платежей;

документ об открытии счета во втором банке, куда будут поступать денежные средства;

копия паспорта заявителя;

заверенная будущим кредитором копия документа, подтверждающая фактическую дату предоставления займа участнику.

В течение 10 рабочих дней «Росвоенипотека» принимает решение о подписании дополнительного соглашения. При положительном ответе подписывает и в течение 5 дней направляет его военнослужащему

Если решение отрицательное, то информация об этом либо появляется на официальном сайте, либо приходит по электронной почте.

Важно! Отказ возможен в том случае, если предоставлены не все документы, либо они не соответствуют установленным правилам и законодательству РФ. Заемщику дается 20 дней на устранение замечаний.

В первом банке подается заявление о досрочном закрытии счета.

Во втором банке подписывается новый кредитный договор.

Зачисление средств на счет в первом банке, с целью погашения займа.

Переоформление залога и подписание соглашения об изменении старшинства залогов, в котором интересы РФ удовлетворяются после интересов банка.

В настоящее время процесс рефинансирования военной ипотеки привлекает все большее число банков. И если раньше военнослужащие не интересовались данной возможностью, то на фоне изменившихся условий предоставления ссуд, начали активно искать более выгодные предложения. Это привело к тому, что банки, стремясь увеличить клиентскую базу, стали разрабатывать программы рефинансирования для военных, которые являются выгодными заемщиками.

Рекомендуем ознакомиться с другими статьями наших экспертов о том, что такое рефинансирование льготной ипотеки по государственной программе, а также как перекредитовать заем:

- по ставке 6% годовых;

- при рождении первого, второго и третьего ребенка;

- молодым и многодетным семьям.

Они надежны, обладают хорошей дисциплиной, но главное имеют гаранта своевременных выплат в виде государства.Тем не менее сам механизм перекредитования не до конца отлажен, поскольку имеются сложности, связанные с участием в этом процессе средств из государственного бюджета.

Этапы перекредитования

Как уже было перечислено выше, в целом процедура включает следующие этапы:

- подбор нужного варианта военной ипотеки;

- подготовка сканов необходимых документов;

- отправка онлайн-заявки в выбранный банк;

- согласование с менеджером пакета нужных документов и времени визита в отделение банка;

- посещение офиса с пакетом собранных бумаг;

- ожидание итогового решения банка;

- еще один визит в офис для подписания договора вместе с созаемщиком (супругой/супругом);

- ожидание поступления средств на счет того банка, в котором вы изначально оформляли ипотеку;

- получение справки о полном погашении задолженности по военной ипотеке;

- получение закладной на квартиру;

- обращение в МФЦ для снятия обременения с недвижимости (в течение 5 дней);

- уточните у менеджера, который с вами работает, можно ли прийти в тот или иной день, время совместного посещения ФМЦ для наложения нового обременения (с собой нужен будет оригинал ипотечного договора).

Далее график платежей будет переоформлен в соответствии с новым договором и останется только выплачивать военную ипотеку по новым условиям.

Что дает рефинансирование

Для рефинансирования военной ипотеки требуются некоторые усилия, затраты времени, но они компенсируются в материальном плане. В результате:

- снижается процентная ставка, уменьшаются суммы выплат, при этом прежние сроки сохраняются;

- фиксированная, а не плавающая ставка понижает риски, валютный кредит заменяется рублевым;

- платежи получают отсрочку;

- если финансовое состояние заемщика ухудшается, срок погашения увеличивается с предоставлением льготного периода;

- вместо двух кредитов, оформляется один.

Условия оформления

Требования банков

При рассмотрении вопросов рефинансирования военной ипотеки основными банками принимаются в расчет:

- положительная кредитная история военнослужащего;

- возможности платежеспособности;

- возрастная категория до 65 лет.

Заем можно реструктурировать в том же банке, где был заключен кредитный договор, или воспользоваться услугами другого банка, который согласится с полной оплатой по долговым обязательствам заемщика.

Необходимые документы

Комплект документов (оригиналы и копии) для согласования с «Росвоенипотекой»:

- подписанная страница дополнительного соглашения, где фиксируется наименование нового кредитора;

- кредитный договор, оформленный в новом банке;

- документ, подтверждающий наличие вновь открытого банковского счета;

- паспорт;

- бумага от кредитора, в которой отражена информация о сроках предоставления займа.

Квартира, представленная в качестве залога, отходит в распоряжение второго банка, где ипотека переоформлялась.

Порядок действий

Первоочередные шаги для перекредитования ипотеки:

- Выяснить, допускается ли в имеющемся кредитном договоре возможность изменения условий.

- Провести мониторинг рынка и анализ предложений банков-конкурентов.

- Решить, стоит ли искать что-то на стороне или проще договориться со своим банком о варианте снижения процентной ставки (рекрутизация договора) без перевода в другой банк.

- Для рекрутизации пишется заявление с пожеланиями касательно изменений в ежемесячном платеже, о фактах, подтверждающих трудности дохода (со справкой НДФЛ за 3 месяца).

- Глава банка должен поставить подпись о согласии.

При простом замещении кредита происходит замена существующих долговых обязательств согласно рыночным условиям.

Как расчитать ставку

На сайтах всех банков имеются калькуляторы рефинансирования. Там можно ознакомиться со сроками кредитования, ставками, суммами платежей. Для процедуры следует:

- узнать остаток по кредиту (личный кабинет, банковская выписка);

- выяснить размеры действующей ставки по воинскому кредиту (личный кабинет, договор, банк);

- определиться с банком;

- указать возрастные параметры;

- после выбора одного из предложений производится автоматический подсчет, данные демонстрируют варианты сокращения кредита и выгоды в денежном выражении.

Благодаря рефинансированию, любой военнослужащий имеет возможность избавиться от долговых обязательств, имея остаточный долг по выплате ипотеки, снизить ставку, увеличить сумму кредита.

Обычно для рефинансирования военных ипотек обращаются в Сбербанк, он имеет ставку 8,8%. У ВТБ 8,5%. Другие предлагают 9-10%.

Размер предоставляемой сумы

Законодательные нормативы в общих чертах определяют перечень условий, на которых банки-партнёры должны предоставлять свои услуги по военно-ипотечному кредитованию. Выглядят они следующим образом:

- Минимальный размер ипотечного кредита, предоставляемого военнослужащим кредитными организациями, составляет не менее 300 т.р.

- Максимальный размер выдаваемого ипотечного кредита составляет 2 400 т.р. Если стоимость подобранной клиентом банка квартиры превышает указанную сумму, то разницу сверх банковского лимита он обязан будет выплачивать продавцу из своего кармана.

- Сроки, на которые предоставляется кредит составляют не менее 3-х лет, но не больше 25-ти.

- Возраст клиента-военнослужащего к моменту полного погашения ипотечного кредита должен составлять минимум 45 лет.

- Государство в лице Минобороны берёт на себя основное бремя по обслуживанию военно-ипотечного кредита. Дополнительные расходы обязан оплачивать сам приобретатель жилья. К ним относят: услуги независимых оценщиков жилья, страхование залоговой квартиры, процедура госрегистрации приобретённой жилой недвижимости.

- Размер ежегодной субсидии, зачисляемой на личный счёт военнослужащего, не является строго фиксированным. Он ежегодно изменяется в зависимости от размера инфляции и возможностей госбюджета. Так, в 2014 он составлял 233 т.р., в 2015 и 2016 – 245 т.р., в 2017 – 260 т.р., а в наступившем 2020 году – 268 т.р.

После заключения кредитного договора и приобретения квартиры, обязанность по обеспечению выплаты долга берёт на себя государство в лице федеральной госкорпорации «Росвоенипотека». Это же учреждение осуществляет контроль за работой всей военно-ипотечной системы, накопительной и расходной её частей.

Выделяемые из бюджета средства уходят напрямую на погашение текущих платежей по кредиту, без предоставления наличных сумм самому военнослужащему-заёмщику. Перечисление денег происходит автоматически со счёта «Росвоенипотеки», в определённый день, согласно установленному графику. До полного погашения кредита приобретатель не имеет на неё полных прав собственности. Жильё до этих пор де-юре находится в залоге у банка.

При желании гражданин может самостоятельно погасить долг, став досрочно полноправным владельцем квартиры. В этом случае он сможет продать квартиру, обменять её, подарить. До полной оплаты ипотечного займа он вправе проживать в приобретённом жилище, зарегистрироваться в нём сам и прописать членов своей семьи.

Как снизить процентную ставку

Решение о том, можно ли рефинансировать ипотеку, принимает банк в каждом конкретном случае. Не все понимают, зачем нужно снижение ставки – военная ипотека ведь полностью финансируется государством. На самом деле, многие военнослужащие всерьез опасаются, что у них останется долг перед банком в конце кредитования. Произойти такое может по той причине, что в 2015-2016 годах была отменена индексация ежегодного накопительного взноса. Прогнозы уровня индексации также понизились. Хотя некоторые меры для снижения рисков были приняты, в большей части они сработают для тех участников НИС, которые оформили военную ипотеку до 2014 года. Остальные же могут остаться с долгами.

Спасение для многих в данной ситуации будет заключаться в том, чтобы выплачивать займ под как можно меньший процент. К примеру, сегодня ставка начинается всего от 8,5 %, а в будущем она может еще более сократиться.

Но, если на рынке гражданской ипотеки снижение ставки или рефинансирование уже давно стало популярным, то на рынке военной ипотеки такое до 2018 года не практиковалось. Этого не предусматривали стандарты Росвоенипотеки.

Снижение процентной ставки по военной ипотеке может быть проведено как за счет перекредитования тем же банком, так и за счет выдачи денег в новом банке на более выгодных условиях (они пойдут на погашение ранее оформленной ипотеки, и с этого момента платить заемщик будет в новый банк на новых условиях).

Рекомендуется начать со своего банка. Он может снизить ставку на 1-2 пункта. Сегодня такое практикует Сбербанк, Газпромбанк и некоторые другие кредиторы. Для удовлетворения заявки достаточно того, чтобы клиент имел хорошую кредитную историю. А в случае с военной ипотекой даже это неактуально, ведь средства в счет погашения займа переводятся из госбюджета.

ЦБ РФ сегодня рекомендует кредитовать кредит на покупку жилья военными под 8,25 %. Если ваш займ отличается от этого на 2,3,4 и более процентных пунктов, то необходимо пойти в свой банк и написать заявление с просьбой пересмотреть договор, по которому было оформлено ипотечное кредитование.

Форма заявления может быть стандартной, если она есть на сайте банка (найти такую форму также можно на нашем сайте). Если ничего подобного не нашлось, можно составить заявку примерно следующего содержания:

«Прошу вас снизить процентную ставку по военному ипотечному кредиту, номер ____, ваданному ____ ______ года. Основание – снижение процентной ставки Центробанком России. Обязуюсь вовремя застраховать (оплачивать страховые взносы) недвижимость и предоставить все необходимые для рефинансирования документы».

Если вам откажут, не забудьте попросить копию отказа в письменном виде. Лучше всего обращаться в банк не в одиночку, а группой таких же военнослужащих, у которых оформлена военная ипотека в этом банке. Получение сразу десятка или более аналогичных запросов может подтолкнуть банк к решительным шагам.

Что за накопительно-ипотечная система

Это система жилищного обеспечения военнослужащих. Благодаря ей военнослужащий может получить целевой жилищный заем и купить собственное жилье. Государство дает эти деньги безвозмездно на время службы.

Целевой жилищный заем состоит из накопительной и инвестиционной частей. Для накопительной части государство перечисляет взносы из федерального бюджета на именной счет каждого участника накопительно-ипотечной системы. Сумму годового взноса индексируют с учетом инфляции в начале года. Инвестиционную часть накоплений государство передает в доверительное управление государственной компании. Она инвестирует их в разрешенные активы: государственные ценные бумаги, акции российских эмитентов, ипотечные ценные бумаги. Взносы зачисляются на счет ежемесячно, а доход от инвестирования — каждый квартал.

В первое время эти деньги только копятся. Через три года их можно использовать для первоначального взноса по ипотеке и обслуживания кредита, но они все равно пока еще будут принадлежать государству. Когда военный прослужит не менее 20 лет или уволится после 10 лет службы по уважительным основаниям, например если его часть расформировали, они станут его собственностью. Если уволится раньше, деньги придется вернуть.

Государство поручило исполнять эту программу Росвоенипотеке. Это специальное подразделение Минобороны, которое сопровождает программу информационно и контролирует ее.

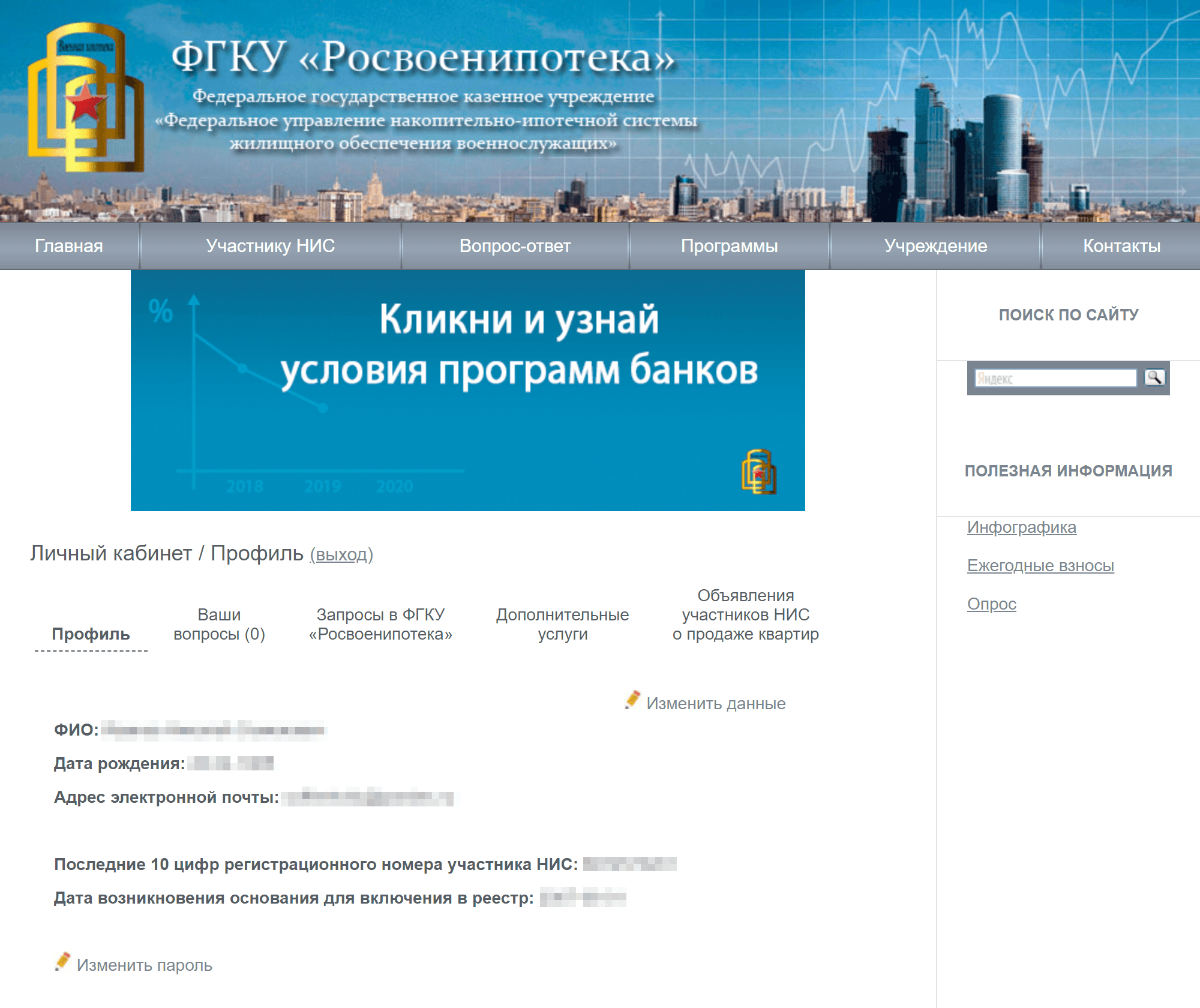

У Росвоенипотеки есть свой сайт с личным кабинетом участника накопительно-ипотечной системы. Через него проверяют состояние накопительного счета, наличие обременений или график погашения задолженности

У Росвоенипотеки есть свой сайт с личным кабинетом участника накопительно-ипотечной системы. Через него проверяют состояние накопительного счета, наличие обременений или график погашения задолженности

Рефинансирование без смены банка

Для переоформления кредита под более низкий процент достаточно реструктурировать заем, изменив условия существующего договора. С этой целью составляется заявление на имя руководства банка. Заемщику следует привести факты, подтверждающие его сложное материальное положение, и выразить пожелания, касающиеся размера выплат и срока погашения кредита. В случае положительного решения необходимо подать в банк дополнительный пакет бумаг: ИНН, СНИЛС, справку о доходах, военный билет, разрешение Росвоенипотеки на рефинансирование, сертификат участника НИС, документы на жилье.

Требования к претенденту

- Служить в армии или на флоте на контрактной основе;

- Уведомить командира о своем намерении обзавестись жильем;

- Проверить, включила ли Росвоенипотека кандидата в реестр участников НИС;

- Открыть счет, чтобы на него «капали» деньги.

Подача рапорта

Для информирования командира о своем желании, нужно подать рапорт. Форма рапорта свободная, но обязательно в документе должна быть прописана следующая информация:

- Ф.И.О. командира;

- Наименование документа – «Рапорт»;

- Ф.И.О. и воинское звание заявителя;

- Текст с просьбой включить заявителя в реестр участников НИС;

- Дата и подпись.

Рапорт подлежит регистрации с присвоением входящего номера.