ПЕРЕНОС УБЫТКОВ НА БУДУЩЕЕ (ст. 333.51 НК РФ)

Налогоплательщик, понесший убыток (убытки), по участку недр, в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить по этому участку недр налоговую базу текущего налогового (отчетного) периода на всю сумму полученного им убытка или на часть этой суммы (перенести убыток на будущее).

Перенос на будущее суммы понесенного в предыдущем налоговом периоде убытка производится с учетом коэффициента индексации убытка (КИУ) в размере 1,163.

Если осуществляется перенос убытка, полученного более одного налогового периода назад, то КИУ возводится в степень равную порядковому номеру налогового периода, на налоговую базу которого производится перенос такого убытка, считая с налогового периода, следующего за налоговым периодом, по итогам которого был определен такой убыток.

Например, если в 2019 году используется убыток, полученный в 2016 году, то сумма убытка будет увеличена на КИУ в степени 3.

Налогоплательщики обязаны хранить документы, подтверждающие размер понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока использования права на уменьшение налоговой базы на сумму убытка.

Уровни установления налогов

Под уровнем установления сборов подразумевается та государственная единица, которая ввела искомый сбор в силу, сделав его актуальным и обязательным.

Уровни бюджета, в которые поступают отчисления, бывают трех видов

Фактически речь идет об уровне бюджета страны, который в дальнейшем получит отчисление. Он может быть:

- федеральным – регулирующимся НК РФ государства и подлежащим к уплате обязательной на всей его территории;

- региональным – установленным также искомым кодексом, подлежащим к уплате в тех субъектах страны, где он является действующим, то есть введенным посредством указания правительства искомого субъекта.

- местным – регламентация сборов этого уровня производится посредством нормативных и законодательных актов, изданных на федеральном и региональном уровне, установление каждого отчисления или его отмена является правом правительства образований муниципального характера.

Основные функции налогов

«Грабёж и вымогательство», скульптура, посвящённая британскому департаменту государственных сборов королевства

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контролирующую.

- Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной. Во всяком случае, наряду с чисто финансово-фискальными целями налоги могут преследовать и другие, например экономические или социальные. Иначе говоря, финансовые цели, будучи самыми существенными, не являются исключительными.

- Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

- Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста Джона Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

- Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

- Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

- Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Основные функции налога

Под функциями налога принято понимать его внутренние свойства, определяющие сущность, основное назначение и содержание данного обязательного платежа.

Основным функциями указанных платежей являются следующие:

- Финансовая (фискальная). Заключается в отчуждении части доходов налогоплательщиков в пользу государственной казны для обеспечения нужд государства.

- Социальная. Представляет собой перераспределение доходов между малообеспеченными и обеспеченными гражданами. Достигается это путем неравного обложения дохода в зависимости от его размера, а также путем предоставления льгот, отсрочек, скидок или освобождения от уплаты налогов в целом.

- Поощрительная. Заключается в предоставлении определенных поощрений некоторым категориям граждан (инвалидам, участникам ВОВ, ликвидации аварии на Чернобыльской АЭС и т. д.).

- Стимулирующая. Сущность данной функции состоит в снижении налоговых ставок, предоставлении льгот, направленных на развитие различных сфер и отраслей хозяйства. В частности, например, поддержка отечественных товаропроизводителей, российского автопрома и т. п.

- Контролирующая. Осуществляется посредством контроля за доходами налогоплательщиков, за соблюдением ими налогового законодательства.

Понятие и сущность налога выражаются в его основных функциях. Их можно охарактеризовать как воздействие норм права на его субъект, имеющее постоянный характер и обеспечивающее, в свою очередь, реализацию государством своих целей и задач.

Что такое налог

Экономическая, социальная и политическая жизнь на определенном участке территории, называемом страной, регулируется государством. Выполнение функций государства в указанных рамках нуждается в финансовом обеспечении.

Оно осуществляется из казны государства, которая состоит из бюджета (финансовой составляющей) и государственной собственности. Наполнение бюджета в основном проводится посредством взимания с юридических и физических лиц специальной платы за все полученные ими доходы. Эти сборы называются налогами.

Взимание налогов – насущная необходимость, выполнение которой поручено налоговым органам.

Налоговая система государства – это совокупность следующих компонентов:

- законодательной базы, регламентирующей сбор налогов;

- непосредственно налогов;

- форм, методов и принципов установления, взимания и корректировки ;

- системой контроля за всеми этапами налогообложения.

Основной документ, который регулирует все взаимоотношения в рамках налоговой системы России (исчисление, уплата налогов, наказание за нарушения) – это Налоговый Кодекс (НК) РФ.

Понятие налога

Определение налога содержится в статье 8 Налогового кодекса РФ (далее – НК), согласно которой налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с и в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Из данного определения можно выделить следующие признаки налога:

публичность;

законодательный порядок установления;

обязательность;

абстрактность;

процедурный характер взимания;

индивидуальность;

безвозмездность;

безвозвратность;

принудительность изъятия;

личный характер исполнения обязательства.

Публичность – указывает на его общественное предназначение, которое заключается в обеспечении формирования бюджетов различных уровней, расходуемых в интересах общества и государства.

Законодательный порядок установления предполагает установление и введение налога исключительно посредством принятия законодательным органом власти нормативного правового акта в виде закона.

Обязательность налога указывает на то, что его уплата осуществляется не по усмотрению того или иного лица в добровольном порядке, а в силу закона является обязанностью последнего, которая подлежит неукоснительному исполнению.

Абстрактность – это возникновение в результате его установления у физ лиц и организаций ничем, кроме закона не обусловленной обязанности по его уплате для покрытия неких общественно значимых расходов.

Процедурный характер заключается в том, что взимание налогов не допускает произвольного поведения налогоплательщиков при их уплате, а строго подчинено установленным процедурам и осуществляется в рамах налогового производства.

Индивидуальность означает личный характер исполнения обязательства по уплате налога – согласно статье 45 НК налог обязан заплатить сам налогоплательщик (т.е. исполнение налогового обязательства за другого прямо запрещено). В своем Письме от 22.04.2015 №03-02-08/22997 Минфин РФ разъяснил, что Налоговым кодексом РФ не предусмотрена уплата налогов третьими лицами, в том числе близкими родственниками, за налогоплательщиков.

Примечание: при этом остается открытым вопрос о том, как в этом случае дети могут уплачивать налоги?

Безвозмездность свидетельствует о том, что лицо, уплатившее налог не может рассчитывать на какое-либо встречное персональное представление со стороны государства.

Безвозвратность означает лишь, что в случае своевременной и полной уплаты налога возврат денежных средств невозможен ни при каких обстоятельствах. Но не следует понимать буквально, т.к НК предусматривает основания и порядок возврата .

Принудительность изъятия не отрицает возможности самостоятельной добросовестной уплаты налогов. Но исполнение этой обязанности обеспечивается силой гос. принуждения. В случае неисполнения своих обязанностей налогоплательщиком, отчуждение его доли собственности в счет уплаты налогов осуществляется принудительно.

Функции налогов

Всего различают 4 функции заложенные в налоговые сборы, которые схематично показаны на приведенном ниже рисунке и подробно расписаны чуть ниже.

Фискальная функция налогообложения является основной. Ей отводится главная роль – наполнение государственной казны денежными средствами.

Налоговые органы контролируют налогоплательщиков и накладывают санкции на нарушителей, тем самым стимулируя своевременную и в полном объеме уплату налогов.

Распределительная функция состоит в том, чтобы разделять денежные средства, полученные при налогообложении физических и юридических лиц. Поступив в казну, деньги выделяются на различные социальные и прочие государственные проекты. Вот как будут распределены средства государственного бюджета в 2019 году:

*при клике по картинке она откроется в полный размер в новом окне

Контрольно-учетная функция налогообложения позволяет вести контроль и учет хозяйственной деятельности физических и юридических лиц, выявлять источники доходов и расходов. Кроме того, надежный контроль не дает возможности криминализации экономики.

Стимулирующая функция налогов заключается в поддержке некоторых видов хозяйственной деятельности через применение налоговых льгот. Это касается сельского хозяйства, малого бизнеса, самозанятых граждан (кто это?).

Их сходства и различия

Внимательно изучив налоговое законодательство, можно обозначить разницу между налогами и сборами:

- Регулярность. После того, как какой-либо гражданин или организация попадают под действие норм налогового законодательства, они обязаны регулярно уплачивать налоговые платежи. Сбор же оплачивается только один раз по факту выполнения определённого действия государством в пользу плательщика.

- Обязательность. Налоги взимаются с физических и юридических лиц на основании закона, в котором также прописана ответственность за неуплату либо уклонение от выплаты. Сбор же уплачивается по собственному решению за предоставление определенных прав и разрешений. Если гражданину не нужны эти права, то, соответственно, никто не сможет принудить его к оплате платежа.

- Возмездность. Один из признаков налогов – их безвозмездный характер. Это значит, что их уплата не предусматривает каких-то определённых обязательств со стороны государства. Сбор же, наоборот, уплачивается с конкретной целью, ведь взамен плательщик получает со стороны государства какие-либо права.

- Сумма выплаты. Размер налоговых платежей рассчитывается на основе множества параметров, таких как ставка, применяемый вид налогообложения, наличие льгот, и индивидуален для каждого. Для сборов устанавливается фиксированный размер выплаты.

Таким образом, налоги представляют собой обязательные платежи, из которых впоследствии формируется бюджет государства, тогда как сборы платятся как возмещение средств за услугу, оказанную по личному желанию плательщика.

Понятие и признаки налога

Под налогом понимается императивный индивидуальный платеж, взыскиваемый с физлиц и юрлиц, а также ИП (индивидуальных предпринимателей) в форме изъятия принадлежащих им материальных средств в пользу государства на безвозмездной основе. Суть данного платежа заключается как раз-таки в отчуждении у налогоплательщика определенной части принадлежащих ему средств для обеспечения нужд государства.

Определив понятие и сущность налога, необходимо выделить основные его признаки:

- Императивный характер. Данный признак обусловлен обязательностью уплаты законно установленных на территории РФ платежей.

- Индивидуальность и безвозмездность отчуждения. Это означает, что уплата налога не порождает обязанности государства совершить в отношении плательщика какое-либо действие.

- Денежная форма. Какой-либо иной формы уплаты, кроме как денежной, действующим законодательством не предусмотрено.

- Уплачиваются лицами, признанными налогоплательщиками того или иного налога.

Рассмотрев понятие и признаки налога, перейдем к определению основных функций, видов и элементов налога.

Классификация: какие еще деления есть?

Современная экономика рассматривает все виды налогов как принадлежащие к одной из трех категорий:

- прогрессивные;

- регрессивные;

- пропорциональные.

Классический представитель первой группы – подоходная такса, которая увеличивается, если растет прибыль. Введена прогрессивная шкала, по которой производится расчет положенных к уплате в адрес бюджета сумм. Регрессивный – это такой вид платежа, который в большей степени доминирует среди прибыли небогатых слоев, а в качестве расчета берут единицы продукта. Чем меньше доход, тем большие отчисления придется передать в бюджет (в процентах от общей суммы) в виде положенных к уплате пошлин.

Элементы налога

В соответствии с действующими нормами налогового законодательства России, установленным налог может считаться только тогда, когда определены основные его элементы. Существуют обязательные и дополнительные (факультативные) элементы. К обязательным относится налогооблагаемый объект (объект налогообложения), налоговая база, налоговый период и налоговая ставка, а также порядок исчисления и уплаты налога.

Понятие элементов налога предполагает, помимо обязательных элементов, факультативные (дополнительные). К ним относятся:

- Налоговые льготы.

- Ответственность за совершения налогового правонарушения.

Какие виды налогов существуют?

Второе, что необходимо сделать, чтобы перестать бояться темы налогов на ЕГЭ — разобраться в их видах. Многим кажется, что это невозможно запомнить и ошибки здесь неминуемы. Давайте разбираться.

Виды налогов: по способу взимания

По способу взимания налоги делятся на прямые и косвенные. Прямые налоги взимаются напрямую с дохода или имущества. Их уплачивают собственники имущества или обладатели прибыли. Налогоплательщик не может переложить обязанность выплаты ни на кого другого.

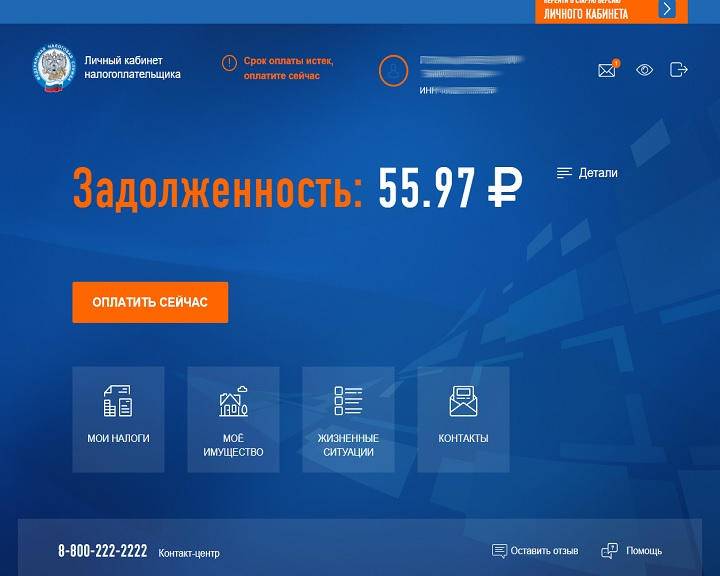

Вот так выглядит долг физического лица в личном кабинете ФНС. Берешь и платишь.

Вот так выглядит долг физического лица в личном кабинете ФНС. Берешь и платишь.

Косвенные налоги взимаются в виде наценки на товар, то есть они полностью перекладывается на конечных потребителей. Такие налоги включены в цену товара и уплачиваются, когда приобретается товар. Например, НДС указывается прямо в товарном чеке.

Присмотритесь к чеку в магазине. Вы в любом случае заплатите НДС, потому что он включен в стоимость товара.

Присмотритесь к чеку в магазине. Вы в любом случае заплатите НДС, потому что он включен в стоимость товара.

Задание №7 в ЕГЭ по обществознанию: виды налогов по типу взимания

Рассмотрим задание на анализ суждений (номер 7), в котором необходимо выбрать все верные суждения о налогах и о их видах по способу взимания. За него дают максимум 2 балла. При решении задания мы просто используем уже известную нам теорию. Еще нужно проанализировать каждое суждение внимательно, чтобы минимизировать ошибки. Это мы сейчас и сделаем.

| 1) Налоги наполняют государственный бюджет и оплачивают расходы государства. — да, этот вариант абсолютно точно будет верным, так как мы знаем, что в этом и состоит сущность налогов 2) К прямым налогам относят налог на доходы физических лиц, налог с продаж. — если налог на доходы физических лиц относится к прямым, то налог с продаж является косвенным налогом —неверное суждение 3) Прямые налоги могут быть переложены на другое лицо. — нет, прямые налоги уплачиваются прямо собственники имущества или обладателями прибыли 4) Прямые налоги, в отличие от косвенных, носят обязательный характер. — нет, все налоги носят обязательный характер 5) Прямые налоги изымаются непосредственно из дохода налогоплательщика. — да, это одна из ключевых характеристик прямых налогов Ответ: 15 |

Виды налогов: по территории

Все налоги в Российской Федерации делятся на федеральные, региональные и местные. Нужно запомнить региональные налоги (их три), местные (их тоже три), а к федеральным будут относиться все остальные. На помощь приходит лайфхак, который позволит быстрее и лучше запомнить виды налогов по территории взимания.

Первые три слова относятся к трем региональным налогам:

- налог на имущество организаций (юридических лиц) — юрлицо

- налог на игорный бизнес — игра

- транспортный налог – машина

Следующие три слова — это местные налоги:

- налог на имущество физических лиц — физлицо

- торговый сбор — товар

- земельный налог — земля

Все остальные налоги федеральные (НДФЛ, акцизы, НДС, водный налог, государственные пошлины, налог на прибыль организаций).

Задание №8 в ЕГЭ по обществознанию о видах налогов по территории

В первой части экзамена часто требуют выполнить задание на соответствия (задание номер 8). За него дают максимум 2 балла. Представьте, как сложно выполнить это задание на экзамене, если не изучить налоги в ЕГЭ. Сейчас мы с ним разберемся.

Итак, перед нами задание, в котором необходимо установить соответствие между примерами и видами налогов по территории взимания. Внимательно смотрим на каждый пример!

| ПРИМЕРЫ | ВИДЫ НАЛОГОВ |

| А) налог на доход физических лиц — видим, что ни одно слово из шести здесь не встречается, значит это федерльный налог | 1) федеральный |

| Б) торговый сбор — видим слово «товар», это местный налог | 2) региональный |

| В) акцизы — опять нет ни одного из шести слов, это федеральный налог | 3) местный |

| Г) земельный налог — слово «земля» подсказывает, что это местный налог | |

| Д) транспортный налог — ассоциируется со словом «машина», региональный налог |

Ответ: 13132

Влияние налогов на экономику

Государство может устанавливать налоги по разным причинам: от перераспределения доходов населения до устранения внешних экономических эффектов. Воздействие налогов можно рассматривать как на микро-, так и на макроэкономическом уровнях.

С точки зрения макроэкономики

Снижение налогов стимулирует рост как совокупного спроса, так и совокупного предложения.

Чем меньше налогов нужно платить, тем больше располагаемого дохода у домохозяйств для потребления. Таким образом, растёт совокупное потребление, а следовательно, и совокупный спрос. Поэтому, правительства снижают налоги, когда проводят стимулирующую экономическую политику, то есть когда целью государства является вывести страну из дна экономического цикла. Соответственно, сдерживающая экономическая политика подразумевает повышение налогов, с целью устранения «перегрева экономики».

Фирмы воспринимают повышение налогов как дополнительные издержки, что приводит к тому, что они сокращают предложение своего товара. В общем, сокращение предложений фирм ведёт к сокращению совокупного предложения. Таким образом, размер налога обратно пропорционален величине совокупного предложения. Зависимость между внедрением налогов и состоянием совокупного предложения подробно описал в своих работах экономический советник Президента США Рональда Рейгана Артур Лаффер, ставший основателем теории «экономики предложения» («supply-side economics»).

С точки зрения финансового менеджмента

Налоговое бремя влияет на величину финансового левериджа самих бизнес-систем двумя путями: прямым и косвенным:

1) Прямое влияние формируется на уровне расходов, исчисляемых в уменьшение налогооблагаемой базы самим хозяйствующим субъектом. Если в данную сумму можно включать высокий процент расходов на погашение платежей по заемным средствам хозяйствующим субъектом — то это будет стимулировать рост предприятий, применяющих агрессивную финансовую стратегию развития и, соответственно, вытеснение с рынка предприятий, применяющих консервативную финансовую стратегию развития; снижение данного процента со стороны налогового законодательства приведет к росту банкротств хозяйствующих субъектов с агрессивной финансовой стратегией развития и умеренному процветанию, особенно в краткосрочной перспективе, субъектов, применяющих консервативную финансовую стратегию развития.

2) Косвенное влияние формируется за счет увеличения или уменьшения налоговой нагрузки для поставщиков заемного капитала: соответственно, увеличение налоговой нагрузки приведет к удорожанию стоимости заемного капитала для бизнес-систем и, соответственно, к сдерживанию развития предприятий, применяющих агрессивную стратегию развития (в данном случае бенефициаром выступят компании с консервативной стратегией развития); снижение налоговой нагрузки приведет к удешевлению стоимости заемного капитала при условии наличия на рынке нормальной конкуренции, что приведет к росту процветания компаний с агрессивной финансовой стратегией развития и, соответственно, будет стимулировать угасание компаний с консервативной финансовой стратегией развития.

Налоги: влияние на общество

Как известно, при нехватке денег в бюджете первое, что может сделать власть – поднять налоги. Например, не так давно в нашей стране общественность столкнулась с увеличением земельного налога. Метод, конечно, хорош, но не универсален, зачастую не подходит. Дело в том, что налоги оказывают очень сильное влияние на сообщество. Чем они выше, тем меньше мотивации заниматься выбранным направлением деятельности у каждого отдельного участника системы. Более того, излишнее бремя пошлин провоцирует избегать уплаты положенного по закону. Конечно, нарушать закон мало кому нравится, но иные просто не видят альтернативного пути, как можно выжить в сложной обстановке.

Фактически в такой ситуации экономический агент или перебирается в «тень», или старается переложить с себя обязательства на кого-нибудь еще, используя лазейки в законе. Иные, кстати говоря, не находя таких путей для себя, систематически нарушают сроки налогов. Конечно, это приводит к штрафам, но и их уплату затягивают до невозможности, надеясь, что «само пройдет». Многие задействованные в области реализации товаров, услуг, активно повышают стоимость продукции, тем самым перекладывая обязательства налогообложения на покупателей. В любом из вариантов неразумное изменение налоговых ставок государством приводит к категорически негативным процессам: ослабеванию экономики, уменьшению предприятий, несоблюдению законов, сокращению покупательской способности населения.

Виды налога

Виды налогов существенно различаются друг от друга. Они могут взиматься непосредственно с гражданина, закладываться в стоимость продукции, зависеть от полученной прибыли или списываться с определённой категории плательщиков.

Прямой налог

Разновидность отчисления взимается с имущества, находящегося в собственности гражданина, или с полученного дохода. Примером выступает налог на прибыль. Его обязаны вносить компании, банки и учреждения. В РФ прямой налог применяется с 1995 года. Фирма обязана предоставить в пользу государства 20% от полученной прибыли.

Налогообложению подлежат и обыватели. Однако они обязаны вносить прямые налоги, если имеют в собственности движимое имущество, входящее в определенную категорию. Это транспортное средство. Отчисления взимается с автомобилей, моторных лодок, самолётов и прочих разновидностей средств передвижения.

Размер отчислений в бюджет устанавливают субъекты РФ. Всё это приводит к тому, что показатель может существенно различаться в зависимости от места проживания гражданина. Оплату необходимо производить единожды в год. Если деньги не предоставлены своевременно, происходит начисление пени. В результате размер выплаты существенно повышается. Поэтому эксперты советуют не затягивать с ее произведением.

Косвенный налог

Разновидность платежа включается в стоимость товара, представляя своеобразную надбавку к его цене. В результате гражданин производит отчисления в бюджет, не догадываясь об этом. Показатель напрямую зависит от полученного дохода организации. В свою очередь косвенные налоги делятся сразу на несколько разновидностей. Это могут быть акцизы, таможенные пошлины и прочие отчисления в казну государства.

Подоходный налог

Показатель напрямую зависит от прибыли, полученной гражданином. В свою очередь платеж представляет собой разновидность прямого налога. Подоходные отчисление в казну государства бывают:

- пропорциональная;

- прогрессивная;

- регрессивная.

Аккордный налог

Разновидность отчисления в казну государства не зависит от того, какое количество денежных средств лицо смогло получить. Произведённые покупки также не влияют на показатель.

Понятие шире, чем кажется

Как следует из действующего законодательства, налогообложение позволяет государству получать суммы на постоянной основе за счет возможностей принуждать тех, кто находится во власти соответствующей организационной структуры, территориального объединения. За то, какой налог в какой величине взимается с подвластных лиц, отвечают специальные органы. Они имеют соответствующие полномочия, декларированные законодательством. В нормативных документах также прописано, на какие потребности можно направлять полученные таким образом средства.

Как видно из законодательства, налог – это не только такой платеж, у которого соответствующее слово присутствует в наименовании, но и любой другой, который взимается в пользу казны. В частности, таможенные пошлины не имеют в своем наименовании слова «налог», тем не менее принадлежат к этой же категории, равно как и суммы, которые уплачивают запрашивающие лицензию на некоторую деятельность лица. Все те суммы, которые регулярно поступают во внебюджетные фонды, если таковые находятся во владении державы, также входят в систему налогообложения наравне с более привычными нам налогами на имущество, землю и прочими.

Функции налогов

Функция налога — это проявление его социально-экономической сущности в действии. Функции свидетельствуют, каким образом реализуется общественное назначение данной экономической категории.

В современных условиях налоги выполняют две основные функции:

- фискальная функция, которая заключается в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности (источник доходов государства);

- регулирующая функция, благодаря которой налоги либо стимулируют, либо сдерживают ту или иную хозяйственную деятельность (регулятор экономической системы).

Степень реализации функций налогов зависит от того, каким набором экономических инструментов пользуется государство. В совокупности они представляют собой налоговый механизм, посредством которого реализуется налоговая политика государства.

Используя налоги как инструмент регулирования государство побуждает экономических агентов что-либо делать (налоги снижаются) или, наоборот, препятствует в осуществлении их деятельности (налоги повышаются).

Последствия повышения налогов

Следует помнить, что налоги оказывают сильное воздействие на мотивацию экономических агентов. С одной стороны, введение налога вызывает желание его не платить, т.е. уклониться. Это желание может быть реализовано либо в виде ухода плательщика в теневой сектор экономики, либо в попытке переложить налоговое бремя. Так, продавец, повышая цену предлагаемой продукции, перекладывает часть налогового бремени на покупателя (на рис. 1 это показано как повышение цены с до ).

Рис. 1 Введение налога на товарном рынке

С другой стороны, экономические агенты изменяют свое поведение. Под воздействием налога фирма сокращает объем производства, так как уменьшается ее прибыль, а следовательно и заинтересованность в производстве данного количества продукции. Эта ситуация проиллюстрирована на рис. 5.1. Если вводится налог на единицу продукции, например, акцизный сбор, то предложение товара сократится, кривая сдвинется в положение . Вертикальное расстояние между кривыми и равно величине налога на единицу продукции . Как видно из рисунка, цена на товар вырастет, а равновесное количество уменьшится.

Если повышается налог на заработную плату, то работники могут сократить предложение труда, предпочитая иметь больше свободного времени, либо же, наоборот, увеличат предложение труда, почувствовав себя беднее и решив компенсировать снижение дохода большей зарплатой за больший период рабочего времени. Если же рассматривать рынок капитала, то налог на капитал в какой-либо отрасли экономики вызовет его отток из-за уменьшения прибыльности вложений.

Из всего сказанного видно, что введение налога на каком-либо из рынков (на рынке товара, труда или капитала) изменит равновесную ситуацию как правило в сторону ухудшения. А это, в свою очередь означает, что возможны потери в эффективности размещения ресурсов.

Налогообложение может привести и к положительному результату, если, например, налогом облагаются создатели негативных внешних эффектов.

Налоговая нагрузка, налоговое бремя

Налоговая нагрузка нередко измеряется в виде доли отчислений в пользу государства ВВП. Уровень показателя меняется в зависимости от государства. Периодически информация публикуется. Сбором данных занимается организация экономического сотрудничества и развития. Однако учреждение приводит данные лишь о странах, которые входят в её состав. Налоговая нагрузка варьируется от 23,7% до 82% от ВВП. Наименьший показатель наблюдается в Турции. Выше всего обозначение параметра в России.

Отдельно выделяют понятие фактической налоговой нагрузки на экономику. Она представляет собой количество платежей государству, которые были осуществлены за определённый период. Статисты определяют разницу между фактической и номинальной нагрузкой. Показатель позволяет понять, насколько сильно физические и юридические лица уклоняются от налогового бремени. Чем выше показатель, тем большее количество лиц уклоняется от платежей.

Присутствуют и другие варианты понятий, связанных с показателем. Так, существует налоговая нагрузка на компанию. Она представляет собой платежи, которые фирма осуществила в пользу государства, в соотношении к сумме полученного дохода. В роли реального плательщика отчислений в пользу государства выступают лица, владеющие имуществом, облагаемым налогом, или граждане и учреждения, использующие его. В первом случае потребность внесения суммы бюджет возникает из-за самого факта наличия объекта. Человек может не использовать его. Однако это не избавит лицо от потребности выполнения процедуры. Во второй ситуации потребность в отчислениях платежей появляется лишь в случае, если компания использует объект налогообложения.

В России применяется показатель налоговой нагрузки. Он позволяет проанализировать уровень отчислений, которые вносят хозяйственные субъекты в пользу государства. Процедура выполняется для контроля уровня выплат и определения лиц, уклоняющихся от платежей. Расчет налога осуществляется по формуле. Она представляет собой соотношение уплаченных платежей и оборота

Во внимание принимаются данные местных подразделений ФНС и Росстата. Ежегодно устанавливаются предельные значения показателя

Оно напрямую зависит от отрасли народного хозяйства.

Почему это важно?

Казалось бы, зачем платить, к примеру, подоходный налог? Экономисты, аналитики сходятся во мнении, что система налогообложения – действительно важный элемент жизни любого современного государства, так как ее посредством можно контролировать всех экономических агентов. Это помогает держать деятельность предприятий в пределах страны в фокусе внимания, быть в курсе того, какие именно особенности позволяют вести предпринимательство активнее, а что, наоборот, препятствует предприятиям, частным лицам.

У любого государства в силу самой сути этого формирования есть право принуждения по уплате, на основании чего возникает задолженность по налогам, если некий гражданин или юрлицо не желает исполнять предусмотренные для него финансовые обязательства по официальным таксам. В такой ситуации у властей есть право забрать положенное в свой адрес через специальную процедуру изъятия, предполагающую задействование возможностей правоохранительной системы. Таким образом власть получает в свое распоряжение довольно крупные суммы, ведь кроме непосредственно налогообложения должникам придется столкнуться еще и со штрафными санкциями, пени.

Некоторые особенности вопроса

Влияние прямых налогов наиболее ощутимо при анализе ставок, льгот, связанных с этой сферой взимания пошлин. Чтобы корректно регулировать область налогообложения, государство должно четко представлять, каковы корпоративные интересы, общегосударственные, уметь находить баланс между ними.

Налогообложение позволяет сформировать подходящие условия для активного роста конкретной целевой области. Именно так стимулируются инновационные разработки, инвестиционная деятельность или число мест, предоставляемых работодателями для населения. Правильный подход помогает скорректировать структуру спроса и предложения, сделать более эффективным производственный процесс на уровне державы. Налог помогает скорректировать соотношение производственных издержек и цены на продукт.