Содержание ФЛС

Финансовый счёт содержит несколько видов информации: о собственнике и объекте, количестве зарегистрированных на жилой площади лиц, перечне всех предоставленных услуг, тарифах, объемах потребления, как индивидуального, так и общего, пени в случае несвоевременной оплаты.

В квитанции и выписке из ФЛС указывается ФИО собственника. Иной информации, касающейся его личности, нет.

Таблица 1. Содержание финансово-лицевого счета

| О недвижимости | Перечень услуг |

| Полный адрес, включая регион нахождения и номер квартиры | Содержание имущества |

| Вывоз мусора | |

| Площадь квартиры и площадь нежилых помещений, которая используется для расчетов | Техническое обслуживание |

| Потребление электроэнергии (для общедомовых нужд) | |

| Степень износа дома | Содержание имущества |

| Количество зарегистрированных в квартире | Водоснабжение (горячее и холодное) |

| Количество этажей | Водоотведение |

| Отопление | |

| Тип собственности | Капитальный ремонт |

| Страхование |

В лицевом счете указывается сумма, вносимая каждым владельцем недвижимости на капитальный ремонт. Ее размер зависит от площади и не может изменяться по желанию управляющей компании.

Список услуг ЖКХ также варьируется. Чаще всего в карточке содержатся сведения о тарифах на водоотведение, отопление (в зимний период), горячее и холодное водоснабжение, а в отдельных случаях – сведения о заключенном договоре страхования и ежемесячных платежах.

Документы для открытия расчетного счета для ИП и ООО

От индивидуального предпринимателя требуется минимум документов. Например, обычно только паспорт. Дополнительно в банке могут попросить предоставить карточку с образцами подписей и печатей, свидетельство о регистрации индивидуального предпринимателя либо лист записи ЕГРИП, налоговый отчет, лицензия ????, если есть и прочее.

Организация должна собрать следующие документы:

- учредительные документы ????;

- свидетельство о регистрации юридического лица;

- паспорт руководителя и документ, которые подтверждает его полномочия;

- карточка с образцами подписей и печатей;

- лицензии, если есть;

- доверенности, если есть и прочее.

Это примерный список, он может быть дополнен и изменен.

Лицевой счет в организации

Лицевой счет в организации – это такой документ, который выдается бухгалтерией организации.

В нем отражаются все данные о работнике, в том числе сведения о начислениях и различных отчислениях.

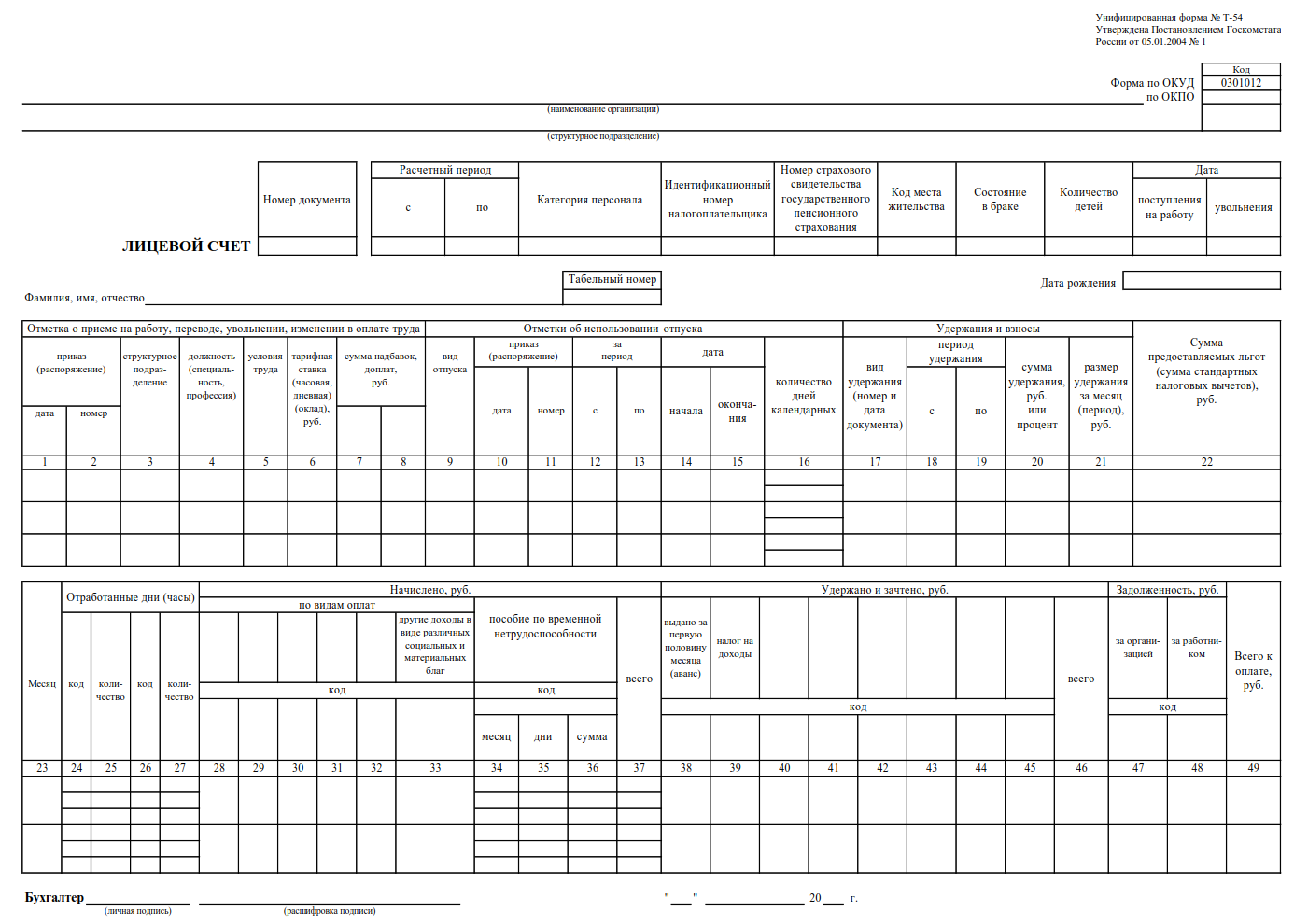

Обычно лицевой счёт — бланк, составленный по форме унифицированной Т-54.

Ведением и оформлением лицевого счёта занимается бухгалтерия.

По сути, вышеуказанный документ удостоверяет тот факт, что лицо действительно работает в организации. Он составляется, когда работник только пришел в организацию или же в начале каждого года на уже работающее лицо.

Лицевой счет состоит из основного листа и таблицы (как приложения к нему).

В основном листе указываются название организации, ее структурное подразделение, дата открытия счета, номер документа, а также данные о лице, принятом на работу (ФИО, дата рождения, код места жительства, семейное положение, наличие детей, номер как плательщика налогов, номер СНИЛС и другое).

Таблица содержит в себе данные: об отметке приема на работу (время), условиях труда, отпуске, оплате, различных изменениях в трудовой деятельности, профессии, заработанной плате, отработанных часах, различных удержаниях и др.

Что такое лицевой счет сотрудника по форме № Т-54

Это унифицированный бланк, который предусмотрен для отражения ежемесячных сведений о начисленной заработной плате и иных начислениях конкретного работника, а также обо всех произведенных удержаниях на основании данных первичной учетной документации по выработке, о выполненных работах, нормах отработанного времени, а также распоряжениях на разные виды оплаты.

ЛС № Т-54

Документ создается отдельно на каждого специалиста с начала календарного года либо с даты официального трудоустройства. Сведения заносятся ежемесячно в течение одного календарного года.

Данный документ заполняет исключительно работник бухгалтерии либо иное ответственное лицо, на которое возложены обязанности по ведению бухучета в компании.

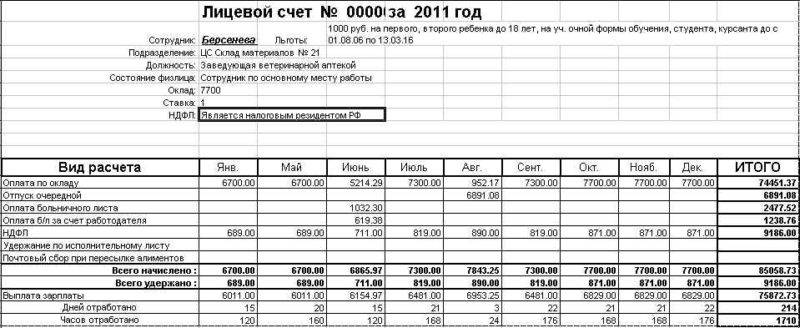

Примеры лицевых счетов

Тип и предназначение определяют информацию, что будет отражаться на л/с клиента.

Типовой л/с сотрудника

Оформляется бухгалтерским работником и служит для учета зарплаты во всех ее видах. Для заполнения потребуются первичные документы:

- данные о выработке;

- сведения об отработанном времени;

- оценка объема выполненной работы.

В реальности, практическое значение л/с – это отражение ежемесячного заработка сотрудника, полученного им за календарный год. Туда же входит информация об удержаниях, компенсациях и налогах, премиальных, пособиях и мат. помощи.

Банковский л/с

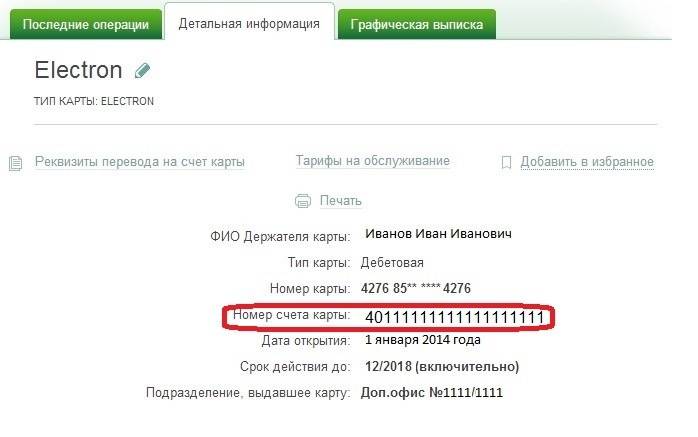

Лицевой счет в банке – это комбинация из 20 цифр, которая открывает доступ к информации о клиенте, его кредитных обязательствах, проведенных операциях, начислении процентов, количестве банковских продуктов в личном пользовании и так далее. Все, что делает и чем пользуется клиент, имеющее какое-либо отношение к конкретной финансовой организации.

Вся информация на лицевом счету строго конфиденциальна, и банк несет за это ответственность. Предоставлять сведения со счета сотрудники имеют право только держателю л/с. Однако законодательство РФ предусматривает случаи разглашения сведений по запросу уполномоченных органов. Лицевые банковские счета бывают разных типов:

- операционные;

- расчетные;

- сберегательные;

- инвестиционные.

Существуют и лицевые номера. Перечислим их:

- Л/н налогоплательщика. Открывается при регистрации плательщика в налоговой стфруктуре в качестве агента (плательщика).

- Л/н застрахованного лица. Открывается при выдаче СНИЛС и присвоении уникального номера для застрахованного гражданина. Содержит сведения, обязательные в будущем для расчета пенсии.

- Л/н в ЖКХ. Присваивается собственнику жилья для отражения коммунальных платежей (энергия, вода, отопление, телефония, интернет и пр.).

- Л/н акционера. Для фиксации о выпуске, стоимости, количестве, категории и т. д. ценных бумаг и операций с ними.

- Л/н распорядителя. Отражение действий, касающихся распределения бюджетных средств.

Запомните! Номер лицевого счета – это основной объект учета, контроля, услуг, движения финансов и прочей индивидуальной информации.

Понятие и характеристика расчетного счета

Чтобы понять, какая разница между лицевым счетом и расчетным, нужно рассмотреть данные понятия.

Что такое расчетный счет в банке? Итак, речь идет об услуге, обеспечивающей проведение тех или иных финансовых операций (к примеру, подразумевается получение наряду с приемом различных выплат), а также снятие или пополнение денег с вклада с помощью ДБО. Номер такого аккаунта прописывается непосредственно в реквизитах банковской организации в рамках совершения переводов. Сам счет проходит регистрацию в банке России. Целью открытия подобной услуги является:

- Выполнение транзакций и платежей (для граждан, занимающихся предпринимательством и юридических лиц).

- Осуществление транзакций (это относится к физическим лицам). Например, операции по пополнению или снятию денег с вклада наряду с проведением финансовых услуг (допустим перевод денежных средств на учетную запись другого физлица).

- Проведение дистанционного обслуживания. Стоит сказать, что это один из главных признаков, который позволяет отнести аккаунт лица к типу расчетных. Посредством ДБО клиент финансовой кредитной организации оперирует финансами по мере необходимости.

Клиенты в банке часто сталкиваются с такими понятиями, как расчетный счет и лицевой счет. Разница между ними многим непонятна.

Варианты получения информации

Если вам по каким-либо причинам не доступен интернет, то узнать свои платежи за коммунальные услуги также можно:

- В банке (в кассе либо через терминалы оплаты).

- В ЖЭКе.

- По телефону (позвонить в управляющую компанию или напрямую в ресурсоснабжающую организацию).

Давайте наиболее подробно рассмотрим все способы проверки оплаты услуг ЖКХ.

Существуют и лицевые номера. Номер лицевого счета – это уникальная комбинация цифр, порядок которых строго индивидуален для каждого лица и не повторяется больше нигде. Номер лицевого счета или код плательщика – это счет, откуда будут списаны или на который будут перечислены денежные средства.

В общем определении, что такое лицевой счет, – это учетный регистр для каждого конкретного его носителя с учетом основных функций юридических, физических лиц и организаций. Счет отражает все действия финансового характера его обладателя. Открывает лицевой счет банковское учреждение либо бухгалтерия, чтобы учитывать финансовые расчеты в индивидуальном порядке с разными лицами или компаниями.

лицевой номер налогоплательщика. Открывается при регистрации плательщика в налоговой структуре в качестве налогового агента (плательщика).

лицевой номер в сфере Жилищно-Коммунального Хозяйства (ЖКХ). Присваивается собственнику жилья для отражения коммунальных платежей (энергия, вода, отопление, телефония, интернет и пр.).

лицевой номер застрахованного лица. Открывается при выдаче СНИЛС и присвоении уникального номера для застрахованного гражданина. Содержит сведения, обязательные в будущем для расчета пенсии.

лицевой номер распорядителя. Отражение действий, касающихся распределения бюджетных средств;

лицевой номер акционера. Для фиксации о выпуске, стоимости, количестве, категории и т. д. ценных бумаг и операций с ними.

Отметим, что номер лицевого счета – это основной объект учета контроля за движением финансов и отражения прочей индивидуальной информации.

В 2019 году возможно получить данные 3 способами:

- Квитанция – номер лицевого счета находится непосредственно на квитанции об оплате. Недостатки: бумажная квитанция может испортиться, потеряться, что помешает идентифицировать номер. Также на квитанции находятся другие данные о квартире, владельце.

- По адресу – с помощью интернета, телефона, услуг банка. Этот способ быстрее, проще предыдущего. Достаточно открыть официальную страницу ГУ ИС, затем в поисковой строке ввести адрес квартиры и начать поиск. В этом случае владелец получает полный перечень данных. При наличии карты Сбербанка можно использовать сервис Сбербанк-онлайн, а также банкоматы. В приложении владелец вводит адрес, после чего получает информацию о ЕЛС. Через банкомат:

- найти, нажать на опцию «Поиск и информация»;

- кликнуть по «Лицевые счета для Сбербанк»;

- в появившемся окне пользователю необходимо ввести адрес, а также название компании, поставляющей услуги.

Банкомат предоставит все данные о состоянии лицевого счета.

- Исключительно для жителей г. Москва — использовать номер телефона, а именно обратиться в ГУ ИС по номеру и сказать адрес специалисту.

Как оформить ФЛС?

Лицевой счет выдается исключительно дееспособным и совершеннолетним гражданам. Не имеет значения, является ли заявитель российским, иностранным гражданином или же лицом без гражданства. Главное — соблюсти условие: заявитель должен иметь постоянную прописку в помещении, а также обладать по крайней мере 0,1% долей на указанную в заявлении недвижимость.

Внесение изменений, их корректировка или же оформление ФЛС «с нуля» производится в управляющей компании или же в Росреестре. Стоит учесть, что в большинстве случаев оформлять счет не нужно — он и так уже привязан к квартире, даже если собственники недвижимости часто менялись. Вам понадобится лишь узнать номер финансово-лицевого счета.

Если недвижимость была введена в эксплуатацию совсем недавно, т.е. она является новостройкой, оформление ФЛС производится в Едином Информационно-Расчетном центре. Также открыть счет можно в многофункциональном центре (МФЦ). Для проведения процедуры потребуются:

- Документ, подтверждающий право собственности — подойдет выписка из ЕГРН, договор купли-продажи и т.д.;

- Внутренний паспорт РФ;

- Уведомление о вводе здания в эксплуатацию.

На документе, свидетельствующем об открытии ФЛС, обязательно должна быть подпись уполномоченного сотрудника и печать МФЦ/ЕИРЦ.

Помните: при покупке жилья на вторичном рынке оформлять новый счет не нужно, т.к. он привязывается не к человеку, а к определенному помещению/квартире. В таком случае нужно лишь сменить в ФЛС владельца собственности.

Как узнать лицевой счет в банке?

Чтобы узнать банковский личный счет, стоит воспользоваться одним из путей:

- Через личный кабинет онлайн-банкинга.

- Уточнение номера в отделении финансового учреждения.

- Звонок на горячую линию и следование инструкциям оператора.

Банковский лицевой счет может потребоваться для снятия денег, совершения перевода, получения данных о л/с.

Структура л/с в банке — двадцать цифр, которые отличаются от номера на банковской карточке. Последний меняется в случае выпуска нового «пластика», а вот номер л/с остается неизменным.

Если доступа к интернет-банкингу нет, стоит позвонить в колл-центр и найти бумаги, которые были переданы во время оформления л/с (конверт из-под карты или соглашение между сторонами). Если документы отсутствуют, необходимо связаться с оператором и назвать секретное слово. В ситуации, когда кодовое слово забыто, остается один путь — брать паспорт и направляться в банковское учреждение. После предоставления документов сотрудник производит распечатку информации по л/с.

Что такое лицевой счет

Лицевой или расчетный счет – это учетная запись, использующаяся банком для учета операций и денежных потоков клиентов. Чтобы узнать, из скольки цифр состоит лицевой счет, следует сначала в принципе понять, где его можно найти.

Эти счета не используются для получения какого-либо дохода и их достаточно проблематично найти.

Эти счета не имеют значимой программы лояльности и называются счетами «до востребования», так как деньги на них доступны в любое время и не имеют ограничений в использовании.

Может существовать как один, так и несколько лицевых счетов как в одном, так и в нескольких банках у одного клиента. Они могут отличаться как валютой, так и целевым назначением средств на нем. В этом случае у каждого лицевого счета будет собственный номер. Все номера будут одного и того же формата, но будут и некоторые отличия между ними.

Лицевой счёт. Что это такое?

Лицевой профиль представляет собой цифровой код, который человек получает при прохождении процедуры регистрации и после заключения контракта. На этом аккаунте ведётся аналитика финансовых операций, которые осуществляются при взаимодействии с контрагентами.

Перед переводом денежных средств на этот аккаунт в реквизитах указывается номер расчётного профиля. Как только деньги поступают на него, то кредитная организация зачисляет их на лицевой счёт.

Что представляет собой лицевой акаунт?

- Он состоит из части расчётного аккаунта (с 14 по 20 цифру).

- Профиль, который открыт обычным гражданином до востребования или сберегательный.

- Этот счёт тоже обслуживается дистанционно. Им могут пользоваться граждане, но им запрещено совершать транзакции с контрагентами.

Для чего нужен этот счёт?

- Для перевода денежных средств другим организациям.

- Для хранения накопленной суммы.

Лицевой профиль не используется для ведения предпринимательской деятельности.

Что такое лицевые счета по заработной плате

Специализированные документы, которые используются в бухгалтерском учете для отражения информации о ежемесячных начислениях, удержаниях и выплатах, полагающихся специалисту.

ВАЖНО!

Применение унифицированных форм не обязательно. Компания вправе самостоятельно разработать структуру документа, которая будет полностью соответствовать особенностям и специфике деятельности организации, действующей системе оплаты труда, условно-постоянных реквизитов начисления оплаты труда и прочих сведений.. Самостоятельно разработанную форму следует утвердить в учетной политике компании

При разработке документа не забывайте учитывать обязательные реквизиты первичной документации (ст. 9 закона № 402-ФЗ)

Самостоятельно разработанную форму следует утвердить в учетной политике компании. При разработке документа не забывайте учитывать обязательные реквизиты первичной документации (ст. 9 закона № 402-ФЗ).

Отличия между расчетным и лицевым счетом

Основные различия между лицевым и расчетным счетом сведены в таблицу:

| Описание | Расчетный | Лицевой |

| Где оформляют | В финансовом учреждении. | В любой компании, где требуется аналитический учет |

| Цель открытия | Проведение расчетов. | Для удобства учета информации и количества пользователей системы. |

| Область применения | Банки и другие кредитно-финансовые учреждения. | Используют в банках и многих других компаниях, где требуется учет как физических, так и юридических лиц. |

| Уникальность | Расчетный счет — уникальная комбинация цифр, которая никогда и нигде не повторяется. Даже если одному клиенту открыты счета в разных банках, то в каждом будет свой собственный расчетный счет. | Внутри одной компании каждому пользователю присвоен уникальный лицевой счет. Но, например, данные у сотового оператора и компании ЖКХ с одинаковой комбинацией цифр могут принадлежать разным лицам, в разных частях страны. |

| Перечень документов | Опубликован на сайте финансовой компании. Также его можно узнать у обслуживающего специалиста при обращении или по номеру горячей линии. | Паспорт или любой другой порядок, установленный внутренним регламентом компании. |

| Инициатива открытия | По заявлению будущего владельца счета. | По желанию клиента или без него. Например, когда лицевой счет закреплен за квартирой или абонентом. Возможна автоматическая регистрация в системе. |

Открытие расчетного счета — право, а не обязанность физических и юридических лиц. Однако у юрлиц больше ограничений при осуществлении деятельности без расчетного счета.

Определение понятий

Расчетные счета открывают банк или другая финансовая организация для проведения денежных операций. Баланс такого счета соответствует сумме остатка денежных средств, в пределах которых владелец может проводить расчеты по своим обязательствам.

Этот тип счетов не используют для накопления, сбережения средств или получения другого пассивного дохода. А хранимая на расчетном счете сумма доступна владельцу по первому требованию. Такой вид счетов нередко именуют также счетами до востребования или текущими счетами.

Расчетные счета открывают как предпринимателям и юридическим компаниям, так и физическим лицам. У одного клиента может быть несколько расчетных счетов, например в разных валютах или в разных банках. В современной банковской практике, для того чтобы различать понятия и не допускать путаницу принято правило, что счета, оформленные юридическим лицам и ИП, именуют расчетными, а физическим — текущими.

Однако разделение довольно условное и нередко происходит смешение терминов. Понятие «расчетного счета физического лица» встречается чаще всего в договорах на банковское обслуживание. А также в другой юридической документации, регламентирующей взаимоотношения частных лиц и кредитных организаций.

Лицевые счета в банковской практике относятся к записям аналитического учета. Это могут внутренние счета банков для отражения операций клиента с другими физическими или юридическими лицами, либо расчеты с самим банком. Кроме финансовых организаций лицевые счета открывают:

- страховые компании;

- пенсионные фонды;

- налоговые инспекции;

- коммунальные хозяйства;

- органы государственной власти;

- сотовые операторы;

- управляющие компании;

- провайдеры.

Лицевые счета могут открывать и любые другие учреждения, в которых требуется внутренний учет. Их присваивают как частным лицам, так и юридическим компаниям.

Что такое расчетный счет

С его помощью клиенты могут проводить ряд транзакций:

- Получать выручку за продажу товаров или предоставление услуг;

- Перечислять средства поставщикам и госбюджет;

- Хранить собственные сбережения;

- Подключать услугу эквайринга;

- Начислять зарплаты сотрудникам.

Открытие расчетного счета является не обязанностью, а правом юрлиц и ИП. Однако на практике торговые отношения без аккаунта серьезно затруднены законом. Не заведя счет, компания или предприниматель смогут совершать безналичные платежи на сумму не более 100 тыс. рублей.

Ведение расчетного счета — важный шаг не только для развития бизнеса. С помощью учетных записей в банке налоговые и судебные органы осуществляют контроль над компаниями и предприятиями. Это определяет их набор прав:

- Банки не вправе отказать лицу, обратившемуся за РКО;

- Чисто действующих счетов, открытых одним юрлицом (предпринимателем) не ограничено;

- Единственная причина отказа, оговоренная законом, — ведение нелегальной деятельности.

Финансово-лицевой счет на квартиру – что это такое?

Как правило, хозяева квартир задаются вопросом, где получить копию финансово-лицевого счета на квартиру, когда «горит» продажа квартиры, обмен или процедура дарения. Оно и понятно: в лицевом счете перечисляются ключевые сведения о жилплощади, включая технические характеристики и число прописанных в квартире граждан.

Условно говоря, финансово-лицевой счет — это справка с полным перечнем данных о помещении. Оформляется счет не только на конкретную квартиру, но также на жилые дома, частные владения с постройками, земельные участки и даже комнаты

Таким образом, счет оформляется не на административные единицы, а на помещения — и совершенно не важно, находится ли помещение внутри более крупного помещения (комната), или под помещением понимается весь дом (актуально для частных домов)

Документ выглядит как лист А4-А5 — в некоторых случаях листов может быть несколько. В нем расположено множество таблиц, разбитых по определенному параметру: «Удобства», «Документы на жилплощадь», «Список жильцов» и т.д. На бумаге в обязательном порядке должна быть печать государственного органа — например, МФЦ. Кроме того, должна быть поставлена подпись уполномоченного сотрудника.

Для вашего удобства мы разместили ниже образец финансово-лицевого счета на квартиру ниже. Предоставленный образец является лишь иллюстрацией, и он не может быть использован в качестве платежного документа.

Открытие и ведение л/с

Следует отметить, что первоочередная задача при присвоении кому-либо идентификационного номера – контролирующая и учитывающая исполнение налогоплательщиками финансовых обременений:

- налогоотчисления и другие обязательные бюджетные выплаты;

- пенсионные вычеты;

- обязательные платежи социального значения;

- кредитные обязательства;

- штрафные и иные санкции.

Основанием открытия л/с являются регистрационные данные лица или идентификационный номер, если он был присвоен клиенту. В случае совершения любых операций указываются следующие данные в учетной записи:

- дата;

- тип операции;

- основательный документ.

Разница между лицевым и расчетным счетами

На практике и лицевые и расчетные счета часто называют расчетными, но между ними есть различия.

Лицевые счета:

- Открывают физлицам для хранения денег, получения пассивного дохода и расчетов с другими лицами или организациями.

- Не могут быть использованы для ведения коммерческой деятельности.

- Обслуживаются банками бесплатно или по минимальному тарифу.

- На них может не быть лимитов движения денег в течение суток, а также требования минимального остатка средств.

Расчетные счета:

- Открывают юридическим и физическим лицам.

- Не используют для получения пассивного дохода, а открывают для быстрого доступа к имеющимся денежным средствам.

- Обязательны для юридических лиц и ИП при сумме платежей, превышающей 100 000 руб.

- Одно физическое или юридическое лицо может иметь несколько счетов в одном банке, отличающихся назначением и валютой.

- Обслуживание обойдется организациям от 1000 руб. в месяц.

Организации обязаны осуществлять банковские операции только по номеру расчетного счета. Физлица могут пользоваться привязанной к расчетному или лицевому счету карте.

Как узнать свой номер по адресу при помощи интернета?

Всего существует три способа:

- по квитанции;

- по адресу.

Первый способ проще всего. Весь для того, чтобы выяснить номер своего лицевого счета, будет достаточно всего лишь найти свою квитанцию об оплате и найти на ней номер ЕЛС, по которому производилась оплата.

На фото вы можете увидеть образец квитанции об оплате, где можно увидеть номер лицевого счета (ЕЛС) и другие данные.

Однако бывает и такое, что квитанция попросту теряется или же портится, что мешает разглядеть на ней заветный номер. А узнать его нужно. И в такой ситуации можно воспользоваться вторым способом – узнать номер счета по адресу.

ВАЖНО: Здесь также может быть несколько вариантов действий, поэтому любой человек может выбрать наиболее удобный для него. А именно – можно воспользоваться интернетом, телефоном или услугами банка

- В нее вводится адрес квартиры, ЕЛС которой нужно выяснить, и дать команду поиска.

- После этого, Вы получите необходимую Вам информацию.

Есть вариант и для владельцев карт Сбербанка. Будет достаточно лишь воспользоваться сервисом Сбербанк онлайн. Пользователю нужно всего лишь ввести свой адрес, и он сразу получит сведения о лицевом счете. Кроме того, в этих же целях можно воспользоваться и банкоматом Сбербанка.

Для этого, стоит сделать следующее:

- найдите кнопку «Поиск и информация»;

- перейдите по ней и нажмите на «Лицевые счета для Сбербанк»;

- появится строка, в которой можно будет ввести свой адрес и поставщика услуг;

- после этого, Вам будет предоставлена необходимая информация об ЕЛС.

Но, если Вам все же проще воспользоваться телефоном, то есть и второй способ. Однако он предназначен исключительно для москвичей. Они могут обратиться в ГУ ИС по телефону и, назвав оператору свой адрес, спросить номер ЕЛС.

Самым неудобным является третий способ. Для того, чтобы узнать номер, пользователю придется обращаться в отделение банка, через который он вносит платежи. Далее, нужно назвать сотруднику адрес и получить сведения о номере. Однако проще и быстрее будет воспользоваться интернет-сервисом Вашего банка.

Документы для открытия расчетного счета для ИП и ООО

| ИП | Юридические лица |

| свидетельство о получении статуса ИП | Документ, подтверждающий регистрацию компании в качестве ЮЛ |

| паспорт | Справка из ЕГРЮЛ |

| справка из ЕГРИП | Документ о назначении на должность руководителя, главного бухгалтера |

| справка о постановке на учет в ФНС | Учредительный договор |

| документ, подтверждающий присвоение кода статистики Росстата | Справка из Росстата |

| Паспортные данные и печать (если она есть) |

Почему же путают лицевой и расчетный счет? Дело в том, что они имеют несколько сходств:

- номер лицевого счета частично совпадает с расчетным (с 14 по 20 цифру);

- лицевые аккаунты с использованием ДБО часто называют расчетными;

- личные и расчетные счета могут открываться в банке;

- р/с можно использовать для оплаты приобретенных товаров и услуг.

Помните, что это разные услуги. В банковской практике почти не пересекаются. Разница между лицевым и расчетным счетом заключается в позиции возможностей, предназначении и том, кому они присваиваются.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Выдача и перечисление средств с расчетного счета осуществляется банком, как правило, на основании приказа владельца счета (организации) или с его согласия (акцепта).

– Объявление на взнос наличными выписывается при внесении денег из кассы на расчетный счет организации;

– Денежный чек служит приказом организации банку о выдаче с расчетного счета указанной в чеке суммы наличных денег;

– Расчетный чек применяется для перечисления средств с расчетного счета плательщика на расчетный счет получателя;

– Платежное поручение. Платежное поручение – это расчетный документ, содержащий распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Платежными поручениями могут производиться: перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; перечисления денежных средств в бюджеты всех уровней; перечисления денежных средств в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним;

Платежными поручениями рассчитываются: по взносам в бюджет, с органами страхования и социального обеспечения, при переводе заработной платы на счета работников в банк, при погашении задолженности, по предварительной и последующей оплаты счетов за товарно-материальные ценности, выполненные работы и услуги.

– Платежное требование, в отличие от расчетного чека и платежного поручения, выписывает получатель средств (поставщик). Оно предназначено для расчетов за продукцию, работы и услуги.

Организация также периодически получает от банка выписку из расчетного счета, содержащую произведенные операции, обороты и сальдо.

К выписке прилагаются денежно-расчетные документы, на основании которых произведены операции по расчетному счету.

На основании выписок ведутся записи по расчетным счетам.

| Индивидуальному предпринимателю | Юридическому лицу |

| Паспорт | Паспорта:

|

| Свидетельство о регистрации статуса предпринимателя | Свидетельство о регистрации предприятия |

| Справка из налоговой службы о постановке на учёт | Справка об учете в налоговых органах |

| Свидетельство о внесении в государственный регистр | |

| Свидетельство о внесении в государственный регистр | Уставная и учредительная документация |

| Документ, подтверждающий полномочия руководителя |

От индивидуального предпринимателя требуется минимум документов. Например, обычно только паспорт. Дополнительно в банке могут попросить предоставить карточку с образцами подписей и печатей, свидетельство о регистрации индивидуального предпринимателя либо лист записи ЕГРИП, налоговый отчет, лицензия ?, если есть и прочее.

Организация должна собрать следующие документы:

- учредительные документы ?;

- свидетельство о регистрации юридического лица;

- паспорт руководителя и документ, которые подтверждает его полномочия;

- карточка с образцами подписей и печатей;

- лицензии, если есть;

- доверенности, если есть и прочее.

Это примерный список, он может быть дополнен и изменен.

Счета карты

Пластиковые карты настолько необходимы людям, что есть почти у каждого. Однако по мере их использования часто возникают вопросы. Один из самых распространенных – о номере счета. На платежном средстве его не печатают и порой это сильно усложняет жизнь клиентов.

Расчетный и лицевой счет являются разными услугами, которые лишь изредка могут пересекаться между собой в банковской практике. В рамках изучения предложений банковского учреждения и при выборе наиболее подходящего варианта этот момент должен учитываться.

Что касается карт, то основной разницей между лицевым и расчетным счетом пластика является то, что второй выдают для коммерческих целей. Он дает возможность осуществлять финансовые операции между различными контрагентами либо клиентами, переводя деньги с одного аккаунта на другой. А, кроме того, благодаря такой услуге можно хранить свои сбережения, оплачивая услуги, пополняя либо снимая средства с вклада, выдавая зарплату сотрудникам и тому подобное. Посещать банк при этом вовсе необязательно.

Теперь мы знаем, что такое лицевой счет и расчетный счет. Разница между ними понятна.