Заработная плата и другие трудовые выплаты

Каждый труд должен быть оплачиваемым. Трудовой кодекс регламентирует оплату труда работников в части предоставления зарплаты и иных выплат, связанных с трудовой деятельностью.

Оплата труда

Основным вознаграждением за труд выступает заработная плата, полагающаяся всем официально трудоустроенным без исключения.

- Минимальный размер оплаты труда в России и регионах

- Районные коэффициенты и надбавки по регионам России

- Оплата работы в выходные и праздничные дни по ТК РФ

- Оплата переработки рабочих часов по ТК РФ

- Зарплата госслужащих

- Влияние повышения МРОТ на зарплату бюджетников

- Индексация зарплат военнослужащих

Расчёт при увольнении

В случае расторжения трудового соглашения работнику полагается выплата всех причитающихся ему на тот момент заработанных денежных сумм. А при определённых обстоятельствах также и дополнительные выплаты.

- Выплаты при сокращении и увольнении

- Пособия и выплаты в связи с призывом в армию

- Выплаты работникам при ликвидации предприятия

- Выплаты военнослужащим при увольнении по окончанию контракта

- Взыскание невыплаченного выходного пособия при увольнении

Поощрительные выплаты

В некоторых ситуациях работникам, помимо зарплаты, причитаются также поощрительные выплаты. Таким образом, работодатель стимулирует свой персонал или благодарит их хорошо проделанную работу.

- Стимулирующие выплаты

- Стимулирующие выплаты для учителей

- Выплаты и надбавки за ФИЗО военнослужащим

- Выплаты за преданность работникам РЖД

Отпускные и оплата больничного

Сотрудники, пребывающие в законном отпуске или на больничном, тоже имеют право на соответствующие виды выплат.

- Порядок оплаты больничного листа

- Оплата больничного во время отпуска

- Оплата больничного в праздничные и выходные дни

- Оплата больничного после увольнения

- Расчет отпускных, если отпуск выпал на выходной или праздничный день

Компенсационные и иные выплаты

Работодатель обязан компенсировать причиненный вред здоровью своих сотрудников. Равно как и издержки работников, возникшие по вине предприятия.

Компенсации

Если работник не воспользовался гарантированным ТК РФ правом или произошло нечто, нарушающее его права, то в большинстве случаев в таких ситуациях предусмотрена компенсация.

- Компенсация за вредные условия труда

- Компенсации и выплаты при травме на производстве

- Ежемесячные страховые выплаты по профзаболеваниям

- Компенсация за неиспользованный отпуск

- Компенсация за неиспользованный отпуск перед декретом

- Компенсация за задержку выплаты заработной платы

- Компенсация при переезде из районов Крайнего Севера

- Возмещение медосмотра при приёме на работу

- Возмещение материального вреда

- Возмещение транспортных расходов сотруднику

- Выплаты родственникам в случае смерти работника

Материальная помощь и иное содействие

Помимо обязательной компенсации работодатель по своей инициативе может предусматривать в своих локальных актах возможность предоставления персоналу материальной помощи.

- Материальная помощь к отпуску по ТК РФ

- Материальная помощь при смерти близкого родственника

Помощь бизнесу

Предприятиям будут выделены беспроцентные кредиты на выплату заработной платы. Кроме того, будет организовано софинансирование зарплат на сумму минимального размера оплаты труда (МРОТ).

Государственные банки покроют две трети стоимости процентов по новым кредитам.

Бизнесу выделят гранты на выплату зарплат. Это позволит произвести оплату труда 3,3 миллиона сотрудников. Главное условие получения гранта — компания должна сохранить в штате не менее 90 процентов работников. Выплаты стартуют с 18 мая, подать заявку можно онлайн.

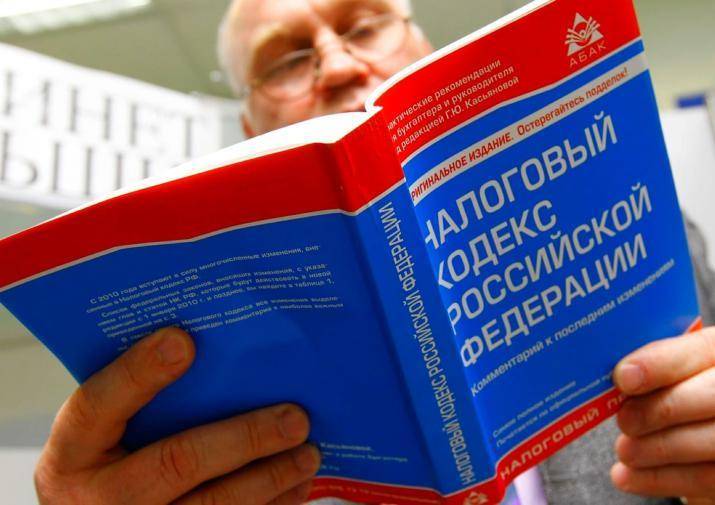

Предприниматели, занятые в наиболее пострадавших от коронавируса отраслях, получат отсрочку на шесть месяцев по всем налогам, кроме НДС. Это коснется 526 предприятий и 3,3 миллиона человек. Отсроченные выплаты можно будет погасить с 1 октября 2020 по 1 октября 2021 года.

Также предусмотрена шестимесячная отсрочка по страховым взносам. Ею смогут воспользоваться 3,3 миллиона человек.

Для остальных предпринимателей снизят с 30 до 15 процентов страховые взносы на сумму зарплаты, которая превышает МРОТ. Эта льгота коснется более 20 миллионов человек.

Представителям малого и среднего бизнеса облегчат доступ к льготным кредитам под 8,5 процента годовых. При подаче заявки не будут учитываться задолженности по налогам, сборам и заработной плате. Кредиты станут доступны микропредприятиям, занятым в торговле. Появится возможность рефинансировать кредиты на оборотные и инвестиционные идеи.

Перерасчет алиментов

Алименты с военного пенсионера удерживаются со страховой пенсии по возрасту, с заработной платы по месту работы и с дохода от бизнеса. Правовые основы для перечисления алиментов устанавливаются Семейным кодексом.

Величина отчислений зависит от нескольких факторов. В их число входят количество детей, которые нуждаются в содержании и размер доходов военного. За одного ребенка удерживается четверть от дохода. Пенсия считается объектом для взимания алиментов.

Например, военный получает пенсию в 40 тысяч рублей. Других средств у него нет. Если на содержании находится только один ребенок, на алименты будет уходить 10 тысяч рублей. В определенных ситуациях (к примеру, потеря кормильца) женщина может претендовать на дополнительные выплаты для содержания ребенка.

Льготы и субсидии

Жилищно-коммунальное хозяйство — это огромный экономический комплекс. Мы все с ним имеем дело, так как пользуемся его услугами. В него входят предприятия, поставляющие электроэнергию, тепло, воду.

Кроме того, есть организации, ухаживающие за жилым фондом. Каждая работает на население, взимая плату за свои труды.

Все эти организации предоставляют жилищно-коммунальные услуги. Государство старается финансово поддержать социально незащищенных, ожидающих помощь, граждан.

Делается это двумя способами:

- начислением льгот;

- субсидированием.

Это разные виды поддержки. Первая зависит от категории гражданина, вторая — от доли платежей по ЖКХ в общих доходах семейства. Люди имеют право пользоваться обоими видами помощи. При этом нужно учесть:

- Льготы обеспечивают уменьшение платежей.

- Субсидии гражданам выдаются в денежном эквиваленте в компенсационном порядке.

Льготы также как и субсидии оформляются в местном органе социальной защиты.

Льготы на земельный налог

Кто имеет социальные льготы по уплате налога на земельный надел? Согласно п. 5 закона НК РФ № 391, необлагаемая налоговая база по отношению земельного участка, который находится в собственности (бессрочном пользовании) налогоплательщика, уменьшается на сумму равную 10 тыс. рублей для следующих категорий граждан:

- Герои РФ или СССР.

- Полные кавалеры Ордена Славы.

- Инвалиды, которые имеют 3-ю степень ограничения трудовой деятельности.

- Граждане с 1-й и 2-й группой инвалидности, установленной до 01.01.2004.

- Инвалиды детства.

- Инвалиды и ветераны ВОВ и боевых действий.

- Чернобыльцы и граждане, подвергшиеся радиационному воздействию при аварии на производстве “Маяк” в 1957 году.

- Граждане, которые стали инвалидами или перенесли лучевую болезнь при учениях или испытаниях любых видов ядерных установок, в том числе космических установок и ядерного оружия.

Льготы на имущественный налог

Производится налогообложение следующего недвижимого имущества: квартиры, комнаты, дома, дачи и иные строения. Имущественный налог – это местный налог, он поступает в местные бюджетные образования.

Освобождаются от уплаты подобного налога:

- Военнослужащие и уволенные с военной службы граждане, а также члены семей (родители, супруги) военнослужащих, которые потеряли кормильца.

- Пенсионеры.

- Лица, на участках которых расположены строения, имеющие площадь менее 50 кв. м.

В органы налогообложения граждане, имеющие льготы на имущественный налог, предоставляют справки лично. Если в течение календарного года ранее такой льготы не имелось, а с определенного месяца появилась, то с этого месяца производится перерасчет.

Льготы по НДФЛ

У родителей есть право получить вычет по налогам на НДФЛ. Им могут воспользоваться усыновители, опекуны и попечители приемных детей. Вычет этот заключается в том, что начиная с месяца рождения ребенка ежемесячно часть получаемого дохода не будет облагаться налогом, т.е. НДФЛ платиться будет с меньшей суммы. Чтобы получить данный вид вычета, получаемый доход должен облагаться НДФЛ по ставке 13%, например, это может быть заработная плата в государственном учреждении.

Это право распространяется на обоих родителей. Кроме того, родители, не состоящие в браке или разведенные, которые выплачивают на ребенка алименты или иным методом поддерживают его материально, также могут получить этот налоговый вычет.

В соответствии со ст. 218 НК РФ п. 1 на каждого ребенка положен вычет по налогам. Он зависит от количества детей, воспитываемых в семье:

- На первого ребенка – 1400 рублей.

- На второго – 1400 рублей.

- На 3-го и каждого последующего – 3000 рублей.

- Для родителей, воспитывающих ребенка-инвалида, этот вычет равен 3000 рублей, независимо от того, в какой очередности он появился.

Этот вычет осуществляется до достижения ребенком 18 лет. А при обучении его по очной форме, т.е. ребенок является студентом, курсантом, аспирантом, интерном или ординатором, этот вычет продлевается до достижения 24 лет ребенком.

Кроме того, если ребенка воспитывает единственный родитель (опекун, усыновитель), то эта налоговая льгота может быть удвоена. Такой вычет удваивается, если второй родитель безвестно отсутствует, умер или в свидетельстве о рождении не указан (записан только один родитель).

Сколько в ежемесячной денежной выплате приходится на проезд в общественном транспорте?

Только вот прямого и однозначного ответа на него дать невозможно, поскольку в законодательстве не определен денежный эквивалент тех льгот, которые однозначно заменены денежной выплатой. Как я уже сказала, денежный эквивалент установлен законом только для тех льгот, которые по выбору могут предоставляться либо натурально, либо деньгами. А вот для тех, что только деньгами, законодатель не расшифровывает.

Но, зная, какие льготы монетизированы, можно примерно (условно, приблизительно) распределить эту сумму.

Для примера возьмём инвалида II группы. Для этой категории ежемесячная денежная выплата c 01.02.2020 г. предусмотрена в размере 2782,67 руб., распределяется она следующим образом:

ЕДВ | Сумма (руб.)2782,67 руб. | Какие льготы | Как можно получать |

денежная выплата | 1627,61 | – зубопротезирование, – оплата телефона, – оплата антенны, – проезд в общественном транспорте | Только денежной выплатой. Нельзя заменить на натуральную форму |

набор социальных услуг | 1155,06 | – лекарственное обеспечение (889,66 руб.) – санаторно-курортное лечение (137,63 руб.), – проезд к месту лечения и обратно, проезд на пригородном железнодорожном транспорте (127,77 руб.) | Можно получать либо деньгами, либо в натуральной форме |

Из таблицы видно, что на четыре льготы (однозначно замененных деньгами) приходится 1627,61 руб. Если из этой суммы вычесть стоимость льгот по телефону и антенне (50% телефон, максимально 206 руб., это если тариф безлимитный за 516 руб., антенна – около 100 руб.), остается 1321,61 руб. (1627,61 – 206 – 100) на проезд и зубопротезирование. Зубопротезирование сложно просчитать и вычесть, услуга, конечно, дорогостоящая, но и пользуются ею не каждый месяц и даже не каждый год.

Вот такой примерный (условный) подсчет.

Получается, что те граждане, которые относятся к федеральным льготникам, уже с 2005 года получают денежную компенсацию за проезд в общественном транспорте, тогда как региональным льготникам эту монетизацию провели лишь в ноябре 2015 года?

Получается, что так. Льгота по оплате проезда в общественном транспорте для федеральных льготников была монетизирована и предоставляется в виде ежемесячной денежной выплаты.

Полный перечень льгот для жителей Москвы

Столичное правительство предоставляет следующие льготы москвичам:

- освобождение от уплаты налогового сбора на один автомобиль;

- бесплатное пользование общественным транспортом;

- льготы на лечебные препараты, назначенные доктором;

- скидка на использование железнодорожного пригородного транспорта;

- снижение платы за жилищно-коммунальные услуги на 50%;

- путевки в санаторий (если есть заключение врача).

Пенсионеры дополнительно получают компенсацию по оплате городского телефона в размере 250 рублей. Разным категориям людей пенсионного возраста гарантирована прибавка к пенсии. Например, для героев труда она составляет 2 000 рублей.

Инвалидам полагается бесплатная медицинская помощь, возврат 50% от стоимости квартплаты, льготы на транспортный налог.

Семьи, где воспитывается три и больше ребенка, получают приоритет при поступлении в детский сад, бесплатный проезд в общественном транспорте и скидку на оплату ЖКХ. На ребенка младше трех лет в многодетной семье каждый месяц положено 675 р. на компенсацию питания.

Лица, имеющие право на льготы

Профессия военного характеризуется не только службой в войсках и определенным званием. Льготная пенсия назначается сотрудникам полиции, работникам пожарной команды и прочим лицам, следящим за правопорядком и соблюдением общественных интересов

Важно понимать, какие граждане могут претендовать на льготы военным пенсионерам в 2020 году

Социальные поблажки и гарантии после выхода на пенсию получают следующие лица:

- военные, прошедшие службу в армии СССР или РФ;

- солдаты-контрактники;

- военнослужащие пограничных войск;

- солдаты национальной гвардии России;

- сотрудники подразделений ФСБ и разведки;

- сотрудники МВД;

- пожарники;

- служащие ФСИН

- бывшие сотрудники ГНК.

На федеральном уровне установлены льготы, на которые может рассчитывать пенсионер с таким статусом. Их немного, однако, на региональном уровне дополнительно устанавливаются и свои меры социальной поддержки.

С какого возраста действует право на льготы

Законодательство четко определило, с какого возраста действуют льготы ветерана военной службы. Звание присваивается после 20 лет службы или при профессиональных заболеваниях и травмах, которые выявляются до выхода на пенсию. Последний вариант предусматривает обязательное документальное подтверждение в виде медицинского заключения или служебного рапорта о происшествии, вследствие которого была получена травма.

В таблице представлены предусмотренные законодательством льготы военным пенсионерам и ветеранам военной службы:

| Льгота | Военные пенсионеры | Ветераны военной службы |

| Оплата ЖКХ | 50% скидка | 50% скидка |

| Стоматология | Оплата дорогостоящих материалов | Бесплатно |

| Лечение в военном госпитале | Не положены | Бесплатно |

| Получение жилья | По общей очереди | Вне очереди |

| Льготы на транспортный налог | Только при инвалидности | 100% компенсация выплат |

| Медицинское обслуживание | По общей очереди | Право на внеочередной прием у терапевта |

| Дополнительные пенсионные выплаты | Не положены | Положены |

| Лечение в санаториях | Бесплатно раз в 2 года | Бесплатно ежегодно |

Меры социальной поддержки во многом определяются региональными законами. Поэтому для некоторых областей размер льгот может различаться.

Льготы на проезд детям

Льготы на проезд детям предусмотрены на федеральном и местном уровне. Федеральные льготы — бесплатный проезд или скидка на билет для обычных детей и сирот. Местные льготы различаются в регионах.

Размер льгот. Право на бесплатный проезд имеют дети:

- До 7 лет — в городском и пригородном транспорте, например в автобусах, метро и электричках.

- До 5 лет — в междугороднем транспорте, например в поездах междугороднего или дальнего следования.

Бесплатно дети ездят без отдельного места. Но если перевозчик не разрешает ездить без места, то родителю придется заплатить за ребенка 50% от цены билета. Ребенку до 12 лет положена скидка 50% на билет. На всякий случай родителю нужно иметь при себе подтверждающий возраст ребенка документ, например свидетельство о рождении.

Сироты, дети, оставшиеся без попечения родителей, имеют право:

- На бесплатный проезд на городском и пригородном общественном транспорте, в сельской местности — на внутрирайонном транспорте.

- На бесплатный проезд к месту жительства и обратно к месту учебы раз в год, если учатся по очной форме за счет бюджета.

Льготы распространяются на тех, кто потерял родителей до 18 лет или во время обучения.

В Санкт-Петербурге право на бесплатный проезд кроме детей-сирот есть у детей из многодетных семей, детей-инвалидов и сопровождающего их взрослого, детей, получающих пенсию по потере кормильца. Чтобы воспользоваться таким правом, им нужно оформить специальный проездной.

Льготные категории

Государственная помощь осуществляется через многочисленные программы социальной защиты граждан. За основу берутся минимальные стандарты, установленные законодательством РФ.

Перечень основных общегосударственных льгот

Список льготных категорий состоит преимущественно из следующих:

- ветераны ВОВ;

- дети до 3 лет;

- доноры;

- несовершеннолетние и взрослые инвалиды;

- молодые семьи;

- безработные;

- пенсионеры;

- военные;

- малоимущие.

Помимо этого, ко льготным лицам принадлежат граждане, которые потеряли кормильца, вдовы военнослужащих, беременные и женщины, пребывающие в декретном отпуске по уходу за ребенком.

Термин федеральные льготники закреплен статьей №178 Федерального закона

Законодательное регулирование

Помимо 178 ФЗ для понимания льготных категорий следует руководствоваться следующими нормативами:

- ФЗ №181. Освещает льготы для инвалидов.

- ФЗ №1244. Описывает льготные условия для чернобыльцев.

- ФЗ №5. Касается перечня преференций для остальных групп льготников.

Лица, принадлежащие к федеральной категории, могут претендовать на помощь из средств Пенсионного Фонда. Региональные получают поддержку через структурные единицы органов соцзащиты населения.

Основные разновидности льгот

Под льготой подразумевают преференции, которые государство предоставляет различным социальным категориям. Предусмотрены следующие меры помощи:

- материальная компенсация;

- дополнительные права и возможности;

- частичное либо 100% освобождение от некоторых разновидностей обязательств и платежей.

Условно социальные льготы делятся на несколько категорий — проездные, медицинские, жилищно-коммунальные и прочие. Они вступают в силу лишь после предоставления соответствующего заявления.

Все федеральные выплаты находятся в ведении Пенсионного Фонда РФ

Пенсионные выплаты

На пенсионные выплаты претендует большая часть населения

На пенсионные выплаты претендует большая часть населения страны. Это разновозрастные группы лиц, получающие пенсию по старости, по инвалидности, по выслуге лет.

Привилегии пенсионеров на федеральном уровне лежат в сфере налогообложения, медицинского обслуживания, оплаты услуг ЖКХ. К ним добавляются некоторые региональные льготы.

В области уплаты налогов пенсионеры-льготники избавлены от уплаты взносов за недвижимость, находящуюся у них в собственности. Транспортный налог может быть частично снижен, эта привилегия распространяется только на одно транспортное средство в собственности физлица.

Земельный налог также может быть снижен. Установлением и количественным расчетом этих привилегий занимаются региональные органы власти.

Также они могут получать компенсацию расходов на оплату услуг ЖКХ при условии превышения этих затрат больше, чем на 22% от своего суммарного дохода.

Какие федеральные льготы существуют

Перечень послаблений и преференций, на которые могут рассчитывать получатели федеральных льгот, довольно велик. Кроме этого, льготники различных категорий получают их в разном объеме.

В целом, все виды льгот можно разделить на следующие группы:

- Денежные выплаты

- Предоставление дополнительных прав.

- Освобождение от определенного характера обязательств, включая обязательные платежи.

Далее следует привести перечень преференций для наиболее многочисленных групп федеральных льготников.

Инвалиды

Лица, которые в установленном законом порядке были признаны нетрудоспособными вследствие наличия заболеваний и травм, а также дети-инвалиды вправе рассчитывать на следующие льготы, которые обязаны им предоставляться вне зависимости от региона проживания:

- пенсионное обеспечение;

- дополнительные денежные выплаты;

- компенсации по оплате ЖКУ;

- компенсация стоимости лекарственных препаратов;

- бесплатное санаторное лечение (ограниченно);

- бесплатное пользование общественным муниципальным транспортом;

- льготное зубопротезирование и обеспечение ортопедической обувью;

- бесплатные протезы;

- льготы при поступлении в учебные заведения;

- налоговые послабления;

- обеспечение жильем (при нуждаемости).

Претендовать на получение льгот в полном объеме могут только инвалиды I группы. Для остальных групп этот перечень сужается.

Ветераны

Перечень конкретных мер социальной поддержки зависит от статуса ветерана. Так, в наибольшей степени ими обеспечены участники ВОВ.

В целом же, всем ветеранам положены следующие льготы:

- дополнительные денежные выплаты;

- субсидии на приобретение лекарственных препаратов;

- льготное зубопротезирование;

- льготы пол оплате услуг ЖКУ;

- сниженная стоимость проезда на общественном и пригородном транспорте;

- льготные путевки в санатории;

- налоговые послабления;

- обеспечение жильем (при нуждаемости).

Ликвидаторы и пострадавшие от аварии на ЧАЭС

Эта категория граждан имеет право на следующие меры поддержки:

- дополнительные материальные выплаты, в том числе компенсации за вред здоровью;

- льготы по оплате ЖКУ;

- набор социальных услуг;

- налоговые льготы;

- бесплатное зубопротезирование.

Внимание! Если лицо, пострадавшее в радиационное катастрофе, стало инвалидом, то ему положены дополнительные льготы за инвалидность, объем предоставления которых будет зависеть от установленной группы.

Льготы при посещении объектов культуры

В музеях Москвы для пенсионеров также устанавливаются существенные скидки. Точный размер этих скидок можно узнать на сайте соответствующего музея или в кассе при приобретении билета.

Скидки предусматриваются при посещении государственных или городских театров. Эти объекты культуры также устанавливают размер скидок самостоятельно. Например, билеты в Большой театр или театр «Современник» обойдутся в 200 рублей. А Московский академический музыкальный театр продает билеты льготникам с 30% скидкой.

Льготы пенсионерам в Москве предоставляются почти во всех сферах городской жизни. Они включают в себя, как денежные субсидии, так и полное освобождение от оплаты некоторых услуг или приобретение их со значительной скидкой.

Что такое льготы: определение понятия

Что такое льготы и зачем они нужны?

Сущность льготы заключается в предоставлении какой-либо скидки, дополнительных прав, облегчения выполнения различных обязательств вплоть до полного освобождения от них.

Право на получение льгот имеют не все граждане, а только отдельные их категории, в первую очередь, особо нуждающиеся.

Здесь проявляется так называемый уравнительный принцип, используя который государство стремится сократить разрыв между социальными слоями в области обеспечения материальными благами и зависящего от этого уровня и качества жизни.

Льготные категории населения, которые прежде всего нужно обеспечить государственной помощью, достаточно разнообразны:

- пенсионеры;

- люди с ограниченными возможностями (имеющие инвалидность);

- родители, в одиночестве воспитывающие своих детей;

- многодетные семьи;

- малоимущие отдельные граждане и семьи;

- дети, не достигшие 16-летия;

- ветераны войны;

- ветераны труда и проч.

Реализация обеспечения льготами может проводиться в разных видах:

- периодические выплаты пособий и надбавок;

- сокращение расходов на различные социальные нужды путем компенсации части затрат;

- материальная неденежная помощь.

Льготы могут быть как материальными, так и нематериальными

В целом разрабатываемый и постоянно совершенствуемый комплекс мер по защите и поддержке населения преследует следующие цели:

- Стимуляция и поощрение различных видов деятельности (работающие студенты, молодые семьи, военнослужащие и государственные служащие).

- Материальное выражение благодарности страны в целом перед своими гражданами, заслужившими это (ветераны войны, ветераны труда, участники боевых действий).

- Обеспечение баланса между различными слоями населения (инвалиды, малоимущие семьи, неполные семьи, несовершеннолетние граждане).

- Поощрение граждан, приносящих особую пользу государству (военнослужащие и др.)

- По социальному контракту гражданин обязывается осуществлять требуемые от него действия, а государство – оказывать ему помощь.

- Согласно программе социальной адаптации государство обязывается помочь гражданину справиться с трудными жизненными ситуациями.

Социальная поддержка граждан имеет законодательное основание. В нормативных актах прописаны правила назначения, оформления и выплаты льгот, приводится перечень льготных категорий граждан, принципы расчета денежных сумм. Основным документом в этой области является федеральный закон № 178-ФЗ от 17.07.1999 г. «О государственной социальной помощи».

Налоговые льготы

Частичное или полное освобождение от уплаты налогов закрепляет Налоговый кодекс. Льготы военным пенсионерам по налогам предоставляются всем сотрудникам в отставке. Компенсируется в полном размере выплаченный земельный или имущественный налог.

Военные пенсионеры освобождаются от оплаты государственной пошлины в суде, при условии, что ведется производство общей юрисдикции и ветеран является исковой стороной.

Земельные льготы

Налог на землю относится к категории обязательных платежей, а его размер устанавливается местными властями. Ветераны получают право на налоговые послабления, выплачиваемые за дачное имущество и прочую земельную собственность.

Размер льготы может быть пересчитан исходя из предоставления пенсионеру вычета из кадастровой стоимости земельного надела в размере не менее 10 000 руб. Для получения льготы по земельному налогу для военных пенсионеров необходимо обратиться в пенсионный орган с уведомлением из ФНС о требовании осуществить взнос. Также нужно представить платежный документ, подтверждающий факт оплаты суммы налога.

Льготы на транспортный налог

Льготы по транспортному налогу назначаются только в случае документального подтверждения инвалидности в период проведения военных действий, либо при статусе «Ветеран военной службы». Чтобы получить возможность оплачивать налог на автомобиль со скидкой, следует обратиться с заявлением в налоговую инспекцию по месту жительства. К заявлению необходимо приложить копии пенсионного удостоверения и документов на автомобиль.

Размер льготы различается в зависимости от региона. В этом случае налог начисляется по заниженным ставкам для автомобилей разных категорий. Например, если мощность двигателя составляет 120 л.с., пенсионер заплатит за машину 180 руб. Для обычного гражданина этот же налог составил бы 1800 руб.