Немного истории

Займом человек начал пользоваться очень давно, еще с доисторических времен. Когда крестьянин научился обрабатывать землю и начал выращивать на ней какие-либо культуры, периодически он стал сталкиваться с неурожаем, который мог оставить его семью без пропитания на целый год. Если урожай земледельца был слишком мал, чтобы прокормить семейство, он обращался за помощью к более богатому соседу и одалживал необходимую сумму денег либо какую-то культуру для посадки. Эти займы были вызваны его нуждой. Если крестьянин не мог вернуть долг, он попадал в долговую кабалу.

Богатым людям также приходилось прибегать к займу денежных средств, поскольку по каким-либо причинам они не имели возможности выйти на необходимый уровень потребления. Это не было обусловлено нуждой, но мотив был похожий. Шли годы, столетия, а заем прочно укоренял свои позиции в обществе. Заемщиками становились заводы, предприятия, даже короли и целые государства.

Что выгоднее

На самом деле вопрос довольно сложный, по той причине, что с одной стороны, кредит более безопасная и экономически выгодная сделка по двум причинам: отношения зафиксированы в договоре, который имеет юридическую силу, кредитор получает вознаграждение в виде денежных средств. Для заемщика особой разницы между двумя этими сделками нет, хотя по условиям займа он может быть выдан бесплатно, хотя на практике это вряд ли возможно.

Тем не менее, в любые сделки, связанные с денежными средствами, обязательно следует составлять в письменном виде. Дело в том, что в случае невозврата кредита и займа пострадавшая сторона вынуждена отстаивать свои интересы в судебном порядке. Если, договор составлен в письменном виде, то взыскать задолженность будет намного проще, а вот если был выдан займ на основании устной договоренности, то ее факт могут подтвердить лишь свидетельские показания.

Если подвести итог, то, несмотря на разницу эти два термина имеют схожие черты. Долгосрочные кредиты – это в любом случае обязательства заемщика, подлежащие исполнению в определенный срок, кстати, если по договору займа срок не определен, то заемщик должен вернуть средства или материальные ценности не позднее чем через 30 дней, после предъявления требования заимодавцем. Еще нельзя не отметить, что, по сути, кредит является одним из разновидностей займа.

Оформление договора

Письменный договор обязателен, если одна из сторон сделки является юридическим лицом или сумма превышает 10 тыс. рублей. Может составляться расписка, но это условие не обязательное.

Важно учесть, что при оформлении кредитных обязательств ИП приравниваются к юридическим лицам (если заемные средства будут использованы для предпринимательской деятельности). Однако юристы рекомендуют составлять письменное соглашение независимо от требований законодательства, чтобы обезопасить себя в случае споров

Его стороны

Сторонами сделки могут быть юридические и частные лица, ИП, займы берутся как между физлицом и юрлицом, так и только между ФЛ или только между ЮЛ.. При желании кредитора получить дополнительную гарантию возврата допускается привлечение поручителей и созаемщиков.

Договор поручительства подписывает займодавец и поручитель, он обязательно составляется в письменном виде. Допускается соглашение между заемщиком и поручителем. Независимо от вида документа обязательна ссылка на него в договоре займа. Ответственность поручителя за возврат может быть полная или частичная (условия оговариваются перед заключением сделки).

Соглашение с созаемщиком по сути является двумя договорами. В шапке документа указываются 2 заемщика (с точными реквизитами), оба подписываются

Созаемщик участвует в процессе погашения задолженности наравне с основным заемщиком (поручитель платит только в том случае, если у заемщика возникают проблемы с выплатой).

Обратите внимание, что займ может выдаваться под залог материнского капитала.

Предмет и объект

Кроме денег предметом займа может служить товар, при предоставлении больших сумм займодавец может потребовать залог (движимое или недвижимое имущество) и включить в договор соответствующий раздел:

Кроме денег предметом займа может служить товар, при предоставлении больших сумм займодавец может потребовать залог (движимое или недвижимое имущество) и включить в договор соответствующий раздел:

Залог необходимо зарегистрировать, предоставив:

- заявление;

- основной и залоговый договор;

- правоустанавливающий документ на имущество;

- справку БТИ;

- согласие супруга (супруги) на залог.

В договоре залога (обязательно письменном) необходимо указать его тип и характеристики, возможность пользования имуществом и замены, действия при повреждении и потере имущества.

Процедура оформления

Оптимальный вариант для займодавца – посетить нотариуса, чтобы объяснить, какую сумму, кому и на каких условиях он намерен предоставить в долг. Нотариус узнает позицию заемщика, проверит все документы, разъяснит, какая ответственность предусмотрена за нарушение условий соглашения.

Участие в оформлении сделки квалифицированного юриста облегчает решение споров в суде, так как заверенный документ не проверяется. Чтобы доказать, что факты недостоверные, сначала необходимо убедить судью, что нотариус нарушил закон

Важное преимущество – наличие исполнительной надписи, облегчающей принудительное взыскание

Прекращение

Этот вид соглашений прекращает свое действие после исполнения, зачета обязательств, уступки требования, при невозможности исполнения или расторжении, по распоряжению государственного органа. Чтобы расторгнуть соглашение, требуются очень серьезные причины, например, отказ заемщика вернуть предмет сделки. Если стороны не достигают соглашения в досудебном порядке, подается заявление в суд.

Виды

Разделяются кредиты по срокам, цели, скорости получения. Займы бывают:

Разделяются кредиты по срокам, цели, скорости получения. Займы бывают:

- целевые. Ссуды потребительские, но имеют цель, на которую выданные деньги и идут. В банках есть специальные программы: можно получить займ на отдых, образование, ремонт;

- нецелевые. Расплатиться средствами можно по своему усмотрению, например, закрыть чужие долги, приобрести бытовую технику;

- быстрые. Когда деньги требуются немедленно, выручают экпресс кредиты. Обычно их выдают в магазинах, когда клиенту нужно срочно приобрести бытовую технику или электронику. Достаточно взять паспорт, но иногда просят и второй документ.

Возможно, Вам будет также интересна статья о том, как взять займ на карту без проверок.

Возможно, Вам будет также интересна статья о том, как взять займ на карту без проверок.

Статью о том, как оформить займ без залога, читайте здесь.

Также Вам может быть полезна статья о том, можно ли улучшить кредитную историю с помощью микрозайма.

На сайтах банков есть онлайн калькуляторы для расчета не только ежемесячных платежей, но и переплаты.

История возникновения займа

В средневековье кредитование населения являлось скорее вынужденной мерой, нежели прихотью. Многие крестьяне брали взаймы не только деньги, но и различные товары, к примеру, мешок зерна для посева урожая. В зависимости от условий договора заемщик возвращал товар в большем (с процентами) или в аналогичном количестве в установленный срок. Вернуть долг можно было тем же зерном, эквивалентной денежной суммой или иным товаром. По своему усмотрению заимодавец мог продлить период возврата на собственных условиях.

Договор займа возник в древнем Риме еще в 3 веке до нашей эры. Если сумма задолженности заемщика перед заимодавцем была весьма существенной, то должника отправляли в долговую тюрьму, однако, в течении одного месяца предоставлялась возможность его выкупить. В те времена в истории займа появилось понятие ростовщичества (предоставление денежных средств в долг под проценты). Получение процентов от займа строго осуждалось церковью и являлось тяжким грехом. Учитывая это, в XIV веке банкиры из Италии придумали и ввели в использование кредитование по векселям. Основная суть такой сделки заключалась в следующем: заемщик шел к кредитору за получением необходимых денежных средств, затем кредитор предоставлял ему лимит по займу и вексель для погашения долга в установленный период. После этого заемщик должен был оплатить в соответствии с векселем сумму чуть больше, чем он брал изначально. Эта сумма и являлась процентами, которые считались греховными.

В те времена займ денег или товаров не выдавался ещё в большом объеме и не был столь популярен. Со временем его масштабы увеличивались, что отразилось в эпохе Возрождения и Просвещения. К началу XVIII века массовые развлечения и удовольствия постепенно перестали осуждаться в обществе и стали необходимостью в высших кругах. Появление первых коммерческих банков берет свое начало в странах Европы, но обращаться туда стали преимущественно торговцы и различные промышленники. Обычный народ ходил в основном в ломбарды или к ростовщикам только при крайней необходимости, из-за чего последние получили дурную славу.

Виды займов

Все займы можно условно разделить на несколько групп.

Согласно временному периоду они классифицируются на:

1

Краткосрочные займы, сроком до 1 года. В долг предоставляются небольшие суммы, часто без залога и поручителей, при минимальном пакете документов.

2

Среднесрочные займы, сроком от 1 года до 3 лет. Предполагают целевое использование денежных средств. Существует вероятность получить довольно большую сумму при невысокой процентной ставке.

3

Долгосрочные займы на срок от 3 до 30 лет. В этом случае предусмотрена тщательная проверка заемщика. Ему необходимо предоставить пакет документов, возможно, понадобится привлечь поручителей или предоставить залог. Займ основан выдается по низкой процентной ставке и на большую сумму.

По обеспечению займы делятся на:

- Необеспеченные — микрозаймы выдаются заемщикам без дополнительных гарантий с их стороны.

- С обеспечением — займы выдаются после привлечения поручителей, под залог, гарантии третьих лиц и т. д.

По видам различия договоров займы могут серьезно отличаться условиями для обеих сторон:

- Процентные — комиссия выплачивается в размере и по условиям договора, заключенного между сторонами.

- Беспроцентные — дают возможность пользоваться деньгами и другим имуществом безвозмездно.

- Целевые — в договоре указывается, куда будут потрачены средства.

- Товарные — заемщик получает не деньги, а определенный товар.

- Государственные — займ выдается гос. органом из объема свободных средств.

- Облигационные — займ в виде ценных бумаг, дающий потребителю возможность получить его стоимость деньгами или материальной ценностью.

По способу получения выделяют:

- Займы, оформленные в офисе кредитора.

- Дистанционные займы, оформленные удаленно, в режиме онлайн.

По величине:

- Микрозаймы — не превышают 30000 р.

- Стандартные — до 100000 р.

- Крупные — от 100000 р.

Как расторгнуть договор

Если в договоре не указан конкретный срок, его можно расторгнуть, за месяц предупредив об этом вторую сторону. Это право есть и у ссудодателя, и у ссудополучателя. Единственное исключение — недвижимость. В этом случае надо предупреждать другую сторону за три месяца. Еще договор считается расторгнутым, когда ссудополучатель умер или, если речь о юрлице, ликвидирован.

Ссудодатель может расторгнуть договор досрочно и потребовать имущество обратно, если ссудополучатель передал вещь третьей стороне — другому человеку или организации. Предмет ссуды можно потребовать назад, если ссудополучатель не поддерживает ее в исправном состоянии.

Когда договор расторгнут, ссудополучатель должен вернуть вещь обратно владельцу.

Что такое заем?

Для начала стоит обратиться к определениям терминов «заем» и «кредит». Если упростить написанные юридическим языком понятия, следует, что:

Заем – это соглашение в устной или письменной форме о том, что заимодавец предоставляет заемщику денежные (или другие материальные) ценности при условии, что все это будет возвращено в установленный срок и в том же виде и объеме, в котором было передано. Владелец ценностей (заимодавец) сам выбирает, назначать или нет какое-либо вознаграждение за услугу предоставления займа. Аналогичным образом стороны могут заключать договор займа в письменной форме или устной: все зависит от доброй воли заимодавца и заемщика, а также от размера одалживаемой суммы. Если же заключается бессрочный договор без вознаграждения за пользование материальными ценностями, то такой вид финансовых взаимоотношений называется ссуда.

Виды займов

Займы классифицируются на три вида: целевой заем, нецелевой и государственный. Давайте поподробнее рассмотрим каждый из трех видов.

Целевой заем предоставляется клиенту только на определенные цели. При этом в договоре в обязательном порядке прописываются цели получения такого займа. Для большинства людей заем – это кредит, получаемый именно на определенные цели. Например, человеку необходимо сделать какую-то покупку в магазине бытовой или цифровой техники, а денежных средств не хватает или попросту нет. Практически в каждом крупном магазине можно найти представителя банка, который поможет в кратчайшие сроки оформить быстрый заем и таким способом оплатить долгожданную покупку. Для клиента такой срочный заем является целевым, поскольку человек приобретает конкретную, необходимую для него вещь. В договоре займа обязательно будет прописано наименование приобретенного в кредит предмета.

Другим видом денежного займа является нецелевой. Такой заем предоставляется не для осуществления какой-то конкретной покупки, т. е. нет определенной цели получения займа. Каждый, наверное, в нашей жизни сталкивался с такой проблемой, как задержка заработной платы или понесенные непредвиденные расходы. Как дожить до зарплаты? Конечно, можно попросить в долг у знакомых или родственников, если они смогут помочь, но у них тоже может сложиться аналогичная ситуация. Оптимальным решением станет получение нецелевого займа, например, заем в ломбарде, оформление кредитной карты в банке или оформление займа в МФО (микрофинансовой организации). Заем в ломбарде под залог изделий оформляется очень быстро и не требует указания цели его получения. Кредитный заем на карту будет оформляться несколько дней, поэтому получение такого займа необходимо запланировать заранее. Большинство клиентов банков имеют кредитные нецелевые карты на случаи внезапно возникших непредвиденных расходов.

Третий вид займа – государственный. В этом виде займа, как правило, заемщиком является государство, таким образом оно привлекает денежные средства физических и юридических лиц для осуществления своей деятельности. Иными словами, государственный заем – это один из способов покрытия дефицита бюджета страны. Такие займы используются на необходимые нужды государства. Государственный заем, как и другие виды займов, подлежит обязательному возврату в указанный договором срок с уплатой начисленных на основной долг процентов.

Договор займа

После того как клиентом будет осуществлен выбор вида займа и того, и кто будет выступать заимодавцем (кредитором), необходимо пройти ряд процедур для получения положительного заключения о предоставлении займа. Только после этого между заемщиком и заимодавцем в обязательном порядке будет заключен договор. Договор займа – это письменное соглашение между двумя сторонами, согласно которого заимодавец передает, а заемщик принимает в собственность денежные средства либо имущество с условием возврата в полном объеме и в установленный договором срок.

Договор займа должен содержать существенные условия, а именно:

- Сумму займа или количество переданного имущества (наименование и описание).

- Срок, на который предоставляется заем. Если договором не определен срок возврата денежных средств или имущества, срок предоставления займа будет считаться тридцать календарных дней.

- Размер процентов по займу.

Помимо существенных условий в договоре должны быть указаны дополнительные или прочие условия. Как правило, это обозначение последствий в случае нарушения заемщиком условий, права и обязанности сторон, оспаривание договора и другие.

Договор займа может заключаться как между физическими, так и между юридическими лицами. Если заемщик и заимодавец являются физическими лицами, то сумма займа между сторонами должна быть не менее 1000 рублей. Заключение договора при участии юридического лица-заимодавца происходит при любой сумме займа.

Договор займа практически всегда является процентным, если, конечно, не предусмотрено иное. Заем может быть беспроцентным в случае заключения договора между физическими лицами на сумму, которая не должна превышать 5000 рублей, либо договором займа является имущество, определенное родовым признаком, а деятельность хотя бы одной из сторон не связана с предпринимательством.

Виды займов в МФО

Классифицировать микрозаймы можно по многим признаком. Мы расскажем только о самых важных видах займов, про которые необходимо знать, чтобы выбрать подходящее предложение.

По сроку займа можно выделить:

- краткосрочные (меньше года);

- долгосрочные (более года).

Микрофинансовые организации специализируются на краткосрочных микрозаймах. Из-за небольшого периода выплат и маленького лимита их часто называют займами «до зарплаты».

По способу обеспечения, займы:

- без обеспечения;

- с обеспечением – с залогом или поручительством.

По сути займ – это практически всегда микрокредит без обеспечения. Но некоторые МФО предлагают крупные денежные суммы под залог ПТС, недвижимости или с привлечением поручителей. Микрофинансовые компании принимают в качестве залога не только недвижимость и автомобили, но и другое дорогостоящее имущество.

По целям использования средств:

- нецелевые – потребительские ссуды с небольшим лимитом;

- целевые – например, для увеличения оборотного капитала компании, для покупки автомобиля.

По способу оформления:

- онлайн-займы;

- классические займы с оформлением в офисе.

Чем отличается займ от кредита

Понимая, чем отличается займ от кредита, можно не только определиться в каком банке лучше взять кредит, но и рассмотреть альтернативные варианты решения материальных проблем. И кредит, и займ влекут за собой определенные условия получения денег — какие окажутся более выгодными, зависит от ситуации.

Несмотря на кажущуюся сложность, эти понятия имеют принципиальные различия:

- Кто выдает средства. Право кредитования принадлежит только банкам, имеющим на это государственную аккредитацию. Получить займ можно как у физического лица, так и у юридического;

- Момент актуальности договора. Если речь идет о займе, то документ набирает силу по факту получения средств на руки. При кредитовании — только после его официального подписания. При этом в соглашении прописывается пункт о возможности возврата операции;

- Ставки. В первом случае они могут вообще отсутствовать, во втором — обязательны и устанавливаются банком. Они могут носить скрытый характер, но обязательно будут;

- Законодательная база. Кредитные отношения регламентированы нормативными актами Центрального Банка РФ, займы — действующим Федеральным законодательством и Правительственными постановлениями;

- Договор. кредит предполагает более подробный письменный документ, в случаях с займами и микрозаймами бывает достаточно устной договоренности сторон;

- Форма. При кредитовании — это денежный способ расчетов, при займах она может осуществляться в имущественном виде;

- Требования к клиенту. Прежде, чем заявку на кредит одобрят, кандидата тестируют на соответствие заявленным банком, требованиям. Займ можно получить по обоюдной договоренности;

- Сроки. Кредитный договор строго регламентирует период возврата долга. Займ может не ставить жестких рамок, но период возврата априори короче;

- Вариант оплаты. Кредит гасится по долевому принципу, займ — одной суммой с учетом переплаты по процентам.

Общие сведения

Большинство простых людей считает, что заем то же самое что кредит, хотя существует целый ряд отличий по различным признакам.

Что такое займ

- Заем – это передача любых ценностей или активов (не только денег).

- Кредит – это исключительно деньги, выделенные на определенное время и остающиеся собственностью кредитора. Кредитные выплаты всегда осуществляются деньгами (кроме ситуаций, когда заменой служит залоговое имущество).

Отличия от кредита

| Отличия | Кредит | Заем |

|---|---|---|

| Нормативное регулирование | Федеральные законы и нормативы Центробанка | Федеральные законы |

| Возмездность | Определенная процентная ставка | Любая ставка, в том числе 0% |

| Форма контракта | Письменная | Письменная или устная |

| Статус кредитора | Юридическое лицо | Юридическое или частное лицо |

| Дополнительные расходы | Комиссионные за оформление и обслуживание | Отсутствуют |

| Порядок возврата | Заранее определенными частями вместе с процентами | Единовременно или частями, без процентов или с выбранной кредитором ставкой |

| Право на кредитование | Лицензия | Подтверждения права не требуется |

В любом соглашении оговаривается возможность досрочного погашения задолженности.

Виды

Виды займа зависят от нескольких факторов. Заемные средства выдаются:

- согласно простому договору деньгами (наличными или безналичными), ценностями, активами (в сделках участвуют юридические и частные лица);

- для определенных целей (чаще всего выдают работодателями сотрудникам для приобретения недвижимости);

- товарами (при расчетах с партнерами по бизнесу);

- акциями.

Также:

- Особый вид – государственные займы. В них заемщиком выступает государство или гоструктура. Выпускаются ценные бумаги (чаще всего облигации), срок возврата определен заранее.

- При целевом кредитовании кредитор имеет право контролировать использование предоставленных средств. При нарушении данного условия займодавец может потребовать их возврата. Если предоставлен залог, при невозврате кредитор продает заложенное имущество.

- При товарном займе предметом сделки служит товар, который заемщик может использовать по собственному усмотрению. При продаже кредитору возвращаются деньги или аналогичные материалы.

- При выпуске акций заемщиком является предприятие, кредиторами – лица, которые их купили. На этих ценных бумагах указан срок возврата и вознаграждение. Часто такой займ выдается векселем.

- Встречается и так называемый инвестиционный займ. На развитие бизнеса.

- Нередко речь идет и о займе от учредителя, например, на нужды компании.

- Валютный займ — понятие условное, так как даже выданный в валюте, он должен быть описан в договоре посредством перерасчета в национальную валюту — рубли.

Нормативное регулирование

Сделки по выдаче займов регулируется федеральными законами. Основной из них – ГК (Гражданский кодекс):

Сделки по выдаче займов регулируется федеральными законами. Основной из них – ГК (Гражданский кодекс):

- ст. 807 — определение понятия займа;

- п. 1 ст. 808 – необходимость в письменной форме соглашения и расписке;

- п. 1 ст. 809 – обязанность выплатить проценты при просрочке платежа (порядок начисления установлен в ст. 395)

- п.3 ст. 809 – сделки с передачей материальных ценностей;

- ст. 811 – последствия неисполнения обязательств;

- ст. 812 – порядок оспаривания соглашения;

- ст. 813 – возврат основной суммы и процентов при неуплате (займ может быть и беспроцентный);

- ст. 814 – право кредитора контролировать расходование средств при наличии целевого назначения;

- ст. 817 – право лиц, предоставивших средства государству, получить вознаграждение;

- ст. 361–367 – поручительство;

- ст. 1 и 421 – право заключать трехсторонние сделки (с созаемщиком или поручителем).

Определение кредита

Кредит – это всегда денежный заем, в качестве заимодавца (кредитора)

выступает только юридической лицо, заемщиком может быть как клиент (физическое

лицо), так и предприятие, фирма, ЧП (юридическое лицо).

Все кредитные обязательства оформляется письменно. Условия

получения кредита, начисление вознаграждения, (в кредитных договорах это

определено финансовым термином: «процентная ставка по кредиту»), порядок и

сроки погашения кредита определяются только кредитором.

По типу кредитов, которые доступны клиентам банков, можно

определить рейтинг самых популярных:

- Потребительский;

- Кредитная линия на карте (возобновляемая или

невозобновляемая); - Автокредит;

- Ипотека;

- Целевой.

В зависимости от сроков погашения кредиты отличаются и классифицируются

как: кратковременные (до 3-х месяцев) и долгосрочные (не менее 6-ти месяцев).

В качестве кредитора могут выступать коммерческие

организации небанковского типа, которые предоставляют денежный заем физическим

и юридическим лицам (кредитные кооперативы, ломбарды, МФК – микрофинансовые компании).

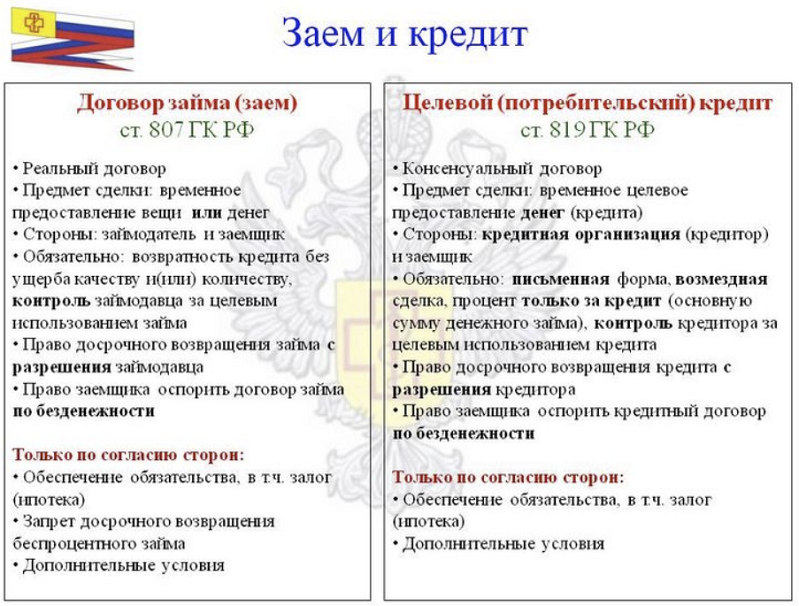

Письменные договора, как на получение кредита, так и на

оформление займа составляются с учетом требований законодательства РФ. (Договор

займа регламентируется ст. 807 ГК РФ, кредита ст.819 ГК РФ).

Форма договора займа

Договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный закономминимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы. В подтверждение договора займа и его условий может быть представлена расписка заёмщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

Виды займов

- целевой — если договор займа заключается с условием использования заёмщиком полученных средств на определённые цели.

- государственный по договору государственного займа заёмщиком выступает РФ, а заимодавцем — гражданин или юридическое лицо.

- не целевой по договору займа без ограничения использования заемных средств заемщиком. Как правило, такие займы дороже, чем целевые.

Основные отличия займ от кредита?

Лучше всего поясняет отличие займа от кредита таблица с основными отличиями.

Параметры сравнения | Займ в МФО | Банковский кредит |

|---|---|---|

Момент возникновения обязательств | С момента передачи вам средств. | Дата, указанная в подписанном договоре. |

Способ оформления | Онлайн или в офисе компании. | Договор всегда подписывается лично кредитуемым лицом. |

Предмет займа | Денежные средства | Денежные средства. |

Срок, на который выдаются средства | Получить средства можно на срок От 1 дня до нескольких лет. Большинство микрозаймов – краткосрочные. | От нескольких месяцев до 25 – 30 лет в случае ипотечного кредитования. |

Сумма | Редко превышают 1 млн. рублей. Крупные суммы выдают с обеспечением, под залог ПТС. | В большинстве банков выдают до 10 млн. рублей на потребительские кредиты, по ипотечным сумма может достигать 60 млн. (в среднем, до 80% от стоимости приобретаемой недвижимости). |

Плата за пользование средствами | От 0% для новых клиентов. | Фиксированная процентная ставка. Возможен льготный период. |

Требования к заёмщикам | Возраст от 18, но чаще от 21 года. Гражданство РФ и регистрация по месту проживания или обращения. | Наличие гражданства и постоянной регистрации в регионе присутствия банка. Подтверждаемый документально (форма 2-НДФЛ) доход на определенную сумму. Возраст от 18 лет. Отсутствие просрочек и штрафов в кредитной истории. |

Какие документы нужны для получения денег | Обычно – заявка, гражданский паспорт и один дополнительный документ. | Заявка в установленной форме, паспорт, справка о доходах за последние 3 или 6 месяцев, копия трудовой книги, заверенная работодателем, ИНН или СНИЛС, военный билет для военнообязанных, пенсионное удостоверение для пенсионеров. |

Варианты возврата полученных средств | Аннуитетные платежи или вся сумма в конце срока. | Равными частями в установленный договором день. |

Что выгоднее: кредит в банке или займ в МФО?

Что удобнее – кредит или займ с точки зрения клиента?

Большинство банков, действующих в РФ, предпочитают кредитовать физических и юридических лиц с высоким уровнем дохода или имеющих залоговое имущество, надёжного поручителя, готового взять на себя обязательства по кредиту, если вы не сможете их выполнить. Поэтому взять краткосрочный кредит на небольшую сумму проблематично. В этом случае лучше обращаться за займом.

Второй момент – время. Сервисы микрозаймов работают в автоматическом режиме. Кредитование в этом плане удобнее тем, что клиент общается со специалистом, а не просто передаёт данные программе, проверяющей их по базам данных.

Если у заемщика плохая кредитная история, то лучше однозначно изучить список МФО, выдающих средства проблемным клиентам по специальной программе займов с плохой кредитной историей.

Проводя сравнение кредита и займа, необходимо выделить основные моменты:

- Сроки оформления;

- Сроки возврата средств;

- Максимальная сумма;

- Возможность досрочного погашения;

- Способы получения – наличные, счёт, карта, электронные деньги, переводы.

Микрокредиты лидируют по 1, 4 и 5 пунктам. Кредитование позволяет разделить выплаты на год и более, чтобы снизить нагрузку.

Также важным инструментом оценки условия являются процентные ставки. У МФО они доходят до 1% в день, в банках по потребительскому кредитованию на момент написания статьи – 10-12% в год.

На нашем сайте вы найдете телефоны, адреса МФО, предложения с основными условиями и требованиями.

Какие налоги платит тот, кто предоставляет ссуду

Земельный и транспортный налоги или налог на имущество ссудодатель будет платить вне зависимости от того, физическое это лицо, индивидуальный предприниматель или организация. Когда имущество передают в безвозмездное пользование, его владельцем все равно остается ссудодатель. Платить налоги — обязанность собственника. Во всяком случае, так считает Минфин, когда речь идет о ссуде.

Если ссудодатель — организация или индивидуальный предприниматель на общей системе налогообложения, то придется ежемесячно платить НДС, основываясь на рыночной цене аренды аналогичного имущества. и Минфин признают, что безвозмездная передача товаров, работ или услуг облагается налогом.

Налог на прибыль организации или ИП на общем налоговом режиме платить не придется — дохода по договору ссуды нет. Но если имущество включали в перечень основных средств, то его исключат из состава амортизируемого имущества. В результате расходы снизятся, а значит, общая сумма налога на прибыль, который платит компания, вырастет.

Если ссудодатель — юрлицо или индивидуальный предприниматель со специальным режимом налогообложения (УСН, ЕНВД или патент), то ни НДС, ни налог на прибыль платить не надо.