Слово закона

Порядок оплаты труд работника регламентирован в ТК РФ.

Именно в данном кодифицированном акте определено, что сотрудники получают денежные средства в размере, который установлен в трудовом соглашении, заключенном между ними и работодателем.

Также данная сумма указывается в приказе о приёме на работу, бухгалтерских документах.

С официальной заработной платы по налоговому законодательству взыскивается НДФЛ, а также уплачивается ЕСН.

Понятие

Понятие «серая зарплата» не раскрыто в нормативно-правовых актах.

На практике под данным термином понимается следующая схема оплаты труда:

- белая часть – официальная заработная плата, которая указывается в необходимых документах, с нее уплачивается НФДЛ и ЕСН;

- черная часть – неофициальная, которую работник фактически получает в дополнение к белой.

Нормативная база

Нормативная база по данному вопросу представлена двумя кодифицированными актами – ТК РФ и НК РФ.

В данных нормативно-правовых актах определен порядок выплаты и утверждения размера заработной платы, а также ее налогообложение.

В НК РФ утверждена ответственность работодателя за уплату налогов не в полном размере. Если размер ущерба значительный, то это может привести к уголовной ответственности.

Чем удобна?

Серая зарплата удобна, в первую очередь, работодателю. Он значительно экономит на страховых взносах. За счет свободных средств появляется возможность привлекать более ценные кадры.

Но недобросовестный работодатель использует данную схему для давления на работников. В случае возникновения противоречий сотрудник получает минимальную белую часть своей заработной платы.

Отличие от «белой» и «черной» схем

При белой схеме размер оплаты труда в полном объеме указывается в трудовом договоре, бухгалтерских документах и пр. Работодатель отчисляет с этих денег страховые взносы и налоги.

Черная схема не предполагает разделения размера оплаты труда на две части – белую и черную, вся она выплачивается неофициально и нигде не документируется. С работниками в таких случаях не заключаются трудовые договоры и, соответственно, не производится оплата пенсионных и страховых отчислений.

При серой схеме оплата труда чаще всего равна МРОТ, а все что выше этого размера выплачивается «в конверте» и ни в каких документах организации не отражается.

Плюсы и минусы

Данная схема имеет свои плюсы и минусы.

Так, при серой схеме оплаты труда работник:

- является частично защищенным от действий недобросовестного работодателя;

- поскольку получает зарплату не в полном объеме, то в будущем не может рассчитывать на достойную пенсию;

- если уйдет на больничный или будет уволен — получит соответствующие выплаты, но в минимальном размере, остальная сумма будет возмещена только по воле работодателя, претендовать на большее работник не сможет.

Кроме того, есть высокая вероятность отказа банка в предоставлении кредита из-за маленькой белой заработной платы.

Декретные и пособия по уходу за ребенком рассчитываются исходя из размера оплаты труда за последние два года.

Работодатель может отказаться возмещать остальные средства и женщина не сможет доказать свою правоту.

Работодателю выгодно использовать серую схему, чтобы экономить на взносах за работника.

Но такие незаконные действия могут привести к ответственности, в том числе уголовной.

Существующие схемы

Существуют две полулегальные схемы. Их нечасто используют на практике, так как налоговые органы уже знают о них и с особой бдительностью относятся к подобным организациям при проверках.

Заработную плату сотрудникам задерживают и выплачивают уже вместе с компенсацией. Последняя не облагается ЕСН и НДФЛ.

Также серая часть может выплачиваться в форме дивидендов, если компания получает прибыль в необходимом размере.

Чем чревата?

О недостатках серой схемы оплату труда мы упоминали выше.

Что касается ответственности, то к ней привлекается только работодатель.

В данном акте предусмотрены санкции за неправильно начисленный размер налогов. Работник никакой ответственности не несет.

Работодатель будет также привлечен к административной ответственности, если факт выплаты заработной платы «в конвертах» будет выявлен в ходе проведения налоговой проверки.

Если деяние было совершено в крупном или особо крупном размере, то руководитель предприятия и главный бухгалтер могут быть привлечены к уголовной ответственности по ст.199.1 УК РФ.

Существует ли негативная сторона адаптации персонала? Смотрите тут.

Что еще нужно знать о невыплаченной зарплате

МРОТ в Санкт-Петербурге. Вам может помочь то обстоятельство, что в Санкт-Петербурге установлен минимальный размер оплаты труда: с 1 января 2019 года — 18 тысяч рублей. Если размер вашей официальной зарплаты был ниже, вы сможете взыскать зарплату до минимального размера.

Невыплата официальной части зарплаты. Белую зарплату тоже могут заплатить не полностью или не вовремя. Для этого работодатель может установить нормы труда для конкретной должности и прописать обязанность выполнять нормы в трудовом договоре сотрудника. Если нормы не выполнены по вине работника, он получит только часть оклада пропорционально объему сделанной работы. Если виноват работодатель, зарплату работник получит полностью. Если никто не виноват — пропорционально выполненной работе, но не меньше 2/3 оклада.

Например, дизайнеру рекламного агентства установили норму — нарисовать 40 баннеров за месяц, а дизайнер нарисовал только 20.

Если причина в отсутствии вдохновения у дизайнера, он получит половину зарплаты. Если у рекламного агентства не было клиентов, дизайнер получит 2/3 зарплаты. Если директор улетел на Бали и не подписывал договоры на новые заказы, дизайнер получит всю зарплату целиком.

Задержка зарплаты. Когда зарплату платят не вовремя, работодатель фактически пользуется деньгами своих работников, а за использование чужих денег нужно платить.

За каждый день задержки зарплаты работодатель должен заплатить работнику 1/150 от ключевой ставки ЦБ РФ — и не важно, виноват ли работодатель в задержке зарплаты. В трудовом договоре или внутренних документах организации размер неустойки может быть больше

Например, работодатель может вместо выплаты зарплаты 50 работникам открыть краткосрочный вклад или закупить технику для перепродажи по завышенной цене и таким образом получить прибыль.

Предположим, что из официальной зарплаты в 30 тысяч рублей работодатель вовремя заплатил только 5 тысяч рублей, а остальное перечислил на 10 дней позже.

С 28 октября 2019 года ключевая ставка ЦБ РФ — 6,5%. Тогда неустойка равна (30 000 − 5000) × 0,065 / 150 × 10 = 108,3 рубля. Не очень большие деньги, чтобы идти за ними в суд, но такое право у работника есть.

Плюсы и минусы серой зарплаты

Нынешнее положение дел на рынке труда остается плачевным, а налоговая нагрузка на организации совсем не снизилась за последние годы, в связи с этим, можно выделить даже некоторые положительные стороны в работе, которая оплачивается серой зарплатой. А именно:

- отчасти более выгодные предложения в плане величины заработной платы, которые организация может себе позволить за счет уменьшения налоговой нагрузки перед государством;

- отсутствие иных приемлемых предложений от работодателей с предложениями о белой зарплате;

- уменьшение налоговой нагрузки на самого работника в части взимания с его серого дохода НДФЛ;

- выгода также имеется для граждан, выплачивающих алименты с серой зарплаты, поскольку установленная по алиментам сумма будет сниматься только с белой части зарплаты и совершенно не затронет не официальную её часть.

Тем не менее, все указанные выгоды являются очень условными и вряд ли стоят того, чтобы предпочесть серую заработную плату белой. Чаще всего, на серую зарплату склонны соглашаться мужчины, которые хотят обеспечивать свою семью любыми путями, а также молодежь, стремящаяся к быстрому обретению финансовой независимости. Статистика показывает, что первопричиной согласия гражданина на работу, предусматривающую такую зарплату, является отсутствие денег. Человек готов работать за деньги хоть сегодня, но в погоне за ними не слишком вдумывается в то, что зарплата бывает разная, а также в то, к чему это может привести:

- в любой момент работодатель по тем или иным причинам (например, в случае конфликта или отказа работника выполнять новые задачи и обязанности) может снять серую зарплату и оставить сотруднику только белую её часть, являющуюся зачастую меньшей;

- пенсия, больничные, пособия будут исчисляться только исходя из белой зарплаты;

- в связи со скромной официальной (белой) зарплатой работнику могут отказать в получении визы, выдаче кредита;

- недоплата налогов и сборов государству с заработной платы такого работника может существенно изменить в меньшую сторону размер будущей пенсии и пособий, в случае инвалидности;

- работник с серой зарплатой делается почти бесправным в части социальных гарантий, а вот работодателю он упрощает решение его кадровых проблем.

Нарушение закона↑

Выплачивая «серую зарплату», работодатель не только нарушает налоговые правила, влекущие занижение налоговой базы, но и нарушает статью 198 («Уклонение от уплаты налогов и (или) сборов с физического лица») и статью 199 («Уклонение от уплаты налогов и (или) сборов с организации») УК РФ. Работодатель, если его поймают на сокрытии доходов и уклонении от уплаты налогов, будет наказан. Наказание зависит от сроков и сумм: от пятизначного штрафа до лишения свободы на срок до двух лет. За сокрытие крупных (более 600 000 рублей за три года) и особо крупных размеров (более 3 000 000 рублей за три года) при выплате зарплаты грозит наказание вплоть до лишения свободы на три года.

Статья 198, при обнаружении уклонения от уплаты налогов, будет вменена не только работодателю, но и работнику, принявшему деньги в конверте. Работодатель скрывает «черную кассу» (т.е. средства, которые неизвестно откуда взялись и с которых он не платит налогов и прочих отчислений и взносов), но и работник. К тому же работник, получая «черные» деньги, фактически напрямую уклоняется от уплаты налогов. Если сумма невелика, налоговая взыщет долг, т.е. недоимки по налогу с доходов физических лиц (НДФЛ).

Конечно, работник может и не знать о том, что получает «серую» зарплату. Но, несмотря на то, что обязанность по уплате налога с выплачиваемой заработной платы возлагается на работодателей, доказать в суде свою непричастность к финансовым махинациям работодателя работнику будет очень тяжело. А если работник не сможет доказать в суде свою невиновность, суд вполне может решить, что вы находились в преступном сговоре с работодателем.

Судебная практика за последние годы по подобным делам неоднозначна. В каждом конкретном деле свои нюансы и налоговая инспекция-истец не всегда может доказать, что работник получал «черные» деньги, особенно если дело строится на свидетельских показаниях (т.к. они могут быть противоречивы, это часто случается, если свидетелями выступают обиженные работники). Если же в деле фигурируют внутренние ведомости, которые были ранее сокрыты от налоговых органов, тогда сотруднику будет сложно доказать свою невиновность.

Как доказать и кому жаловаться?

При получении серой зарплаты нередко возникает вопрос, как доказать подобные выплаты? Сделать это можно только в судебном порядке, при этом придется собрать весомые доказательства.

Важно! Для успешного доказательства вины руководителя судье нужно предъявить комплекс весомых аргументов, поэтому одного документа или свидетельского показания недостаточно. К иску можно приложить:

К иску можно приложить:

- выданные ранее справки 2НДФЛ, в которых данные отличаются от указанной в ведомостях зарплаты;

- письменные свидетельские показания;

- фото и видеосъемку;

- любые другие документы, в которых указана реально выдаваемая на руки сумма.

К сожалению, судье будет недостаточно услышать показания истца, уверяющего, что он получал заработок неофициально. Третье лицо должно подтвердить момент передачи денег, но подобное обычно трудновыполнимо. Сложно не только найти свидетеля, но и доказать, что деньги были именно доплатой к зарплате.

Но отчаиваться не стоит. Судебная практика подтверждает, что доказать вину нанимателя удается при помощи размещенных вакансий, где был указан более высокий оклад, чем зафиксированный в ведомости, или несоответствие заработка квалификации и должности.

Предъявить претензии и доказывать вину нанимателя может как налоговая, так и сами работники. Чтобы инициировать проверку, по результатам которой будет определено наказание за серую зарплату, сотруднику следует написать жалобу в трудовую инспекцию, и хотя сообщить о серой зарплате анонимно нельзя, можно попросить в жалобе не разглашать персональные данные третьим лицам. Это означает, что руководитель не узнает, по чьей вине в компанию пришла проверка.

Пожаловаться можно как в региональном отделении Трудовой инспекции своего города, записавшись на прием или позвонив по телефону, а также на официальном сайте Роструда https://онлайнинспекция.рф.

В разделе https://онлайнинспекция.рф/target/953 – самая полная информация по теме заработной платы, в том числе:

- всевозможные памятки;

- требования законодательства;

- вопрос-ответ и краткий обзор распространенных ситуаций;

- бланки документов.

Важно! До подачи жалобы необходимо полностью погасить задолженность по НДФЛ, ведь за неуплату вина лежит не только на начальнике, но и на подчиненном. Если на работе выдается серая зарплата, то куда жаловаться можно еще, кроме Трудинспекции? В налоговую и прокуратуру

Принцип обращения во все инстанции аналогичен – письменная жалоба с копиями документов-доказательств подается в 2 экземплярах:

Если на работе выдается серая зарплата, то куда жаловаться можно еще, кроме Трудинспекции? В налоговую и прокуратуру. Принцип обращения во все инстанции аналогичен – письменная жалоба с копиями документов-доказательств подается в 2 экземплярах:

- лично;

- пересылается почтовым заказным отправлением;

- излагается по телефону.

На заметку! Ответ заявитель получает в течение 30 дней. Если обращение служба взяла в работу, то на его основании инициируется проверка.

Часто одной угрозы обратиться к налоговикам или трудинспекторам достаточно, чтобы неофициальные выплаты были учтены при расчете отпускных, больничного, декретных, но только реальная жалоба изменит ситуацию и заставит нанимателя не выдавать зарплату в конверте. Но тут возникает вопрос: захочет ли начальник включить серую часть в официальную или начнет платить по минимуму?

Что делать, если вам выплачивают серую зарплату?

Мы уже говорили о том, что выплата серой заработной платы может быть крайне невыгодна для работника.

Что же делать, если работодатель не хочет оплачивать ваш труд по белой схеме? Необходимо собрать доказательства и обратиться в надзорную инстанцию.

Куда жаловаться?

Обратиться с заявлением о выплате серой заработной плате можно в один из следующих органов:

- трудовая инспекция;

- налоговая инспекция;

- прокуратура;

- суд.

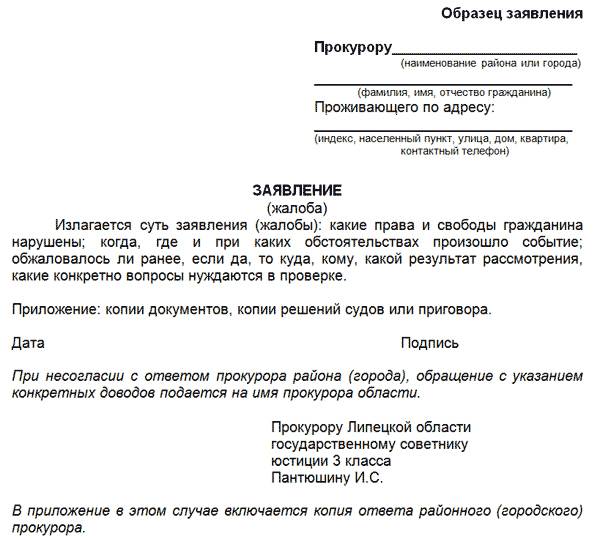

В прокуратуру

При обращении в прокуратуру необходимо подготовить жалобу. Она составляется в свободной форме.

Необходимо указать на факт выплаты заработной платы «в конвертах». К такой жалобе надо приложить копии доказательств, которые есть у заявителя.

Пример документа:

Типовая форма заявления в прокуратуру

Типовая форма заявления в прокуратуру

В налоговую

В налоговую можно подготовить примерно такое же обращение, как и в прокуратуру. Оно также составляется в свободной форме.

Можно подготовить коллективное обращение от имени всех работников.

Пример:

Каковы недостатки повременной оплаты труда? Смотрите здесь.

Как формируется зарплата госслужащего? Читайте тут.

Куда можно сообщить анонимно?

Жалоба на работодателя в надзорные инстанции приведет к ухудшению отношений между ним и работником.

Многие желают избежать таких последствий, направляя анонимные обращения в надзорные инстанции.

Они принимаются во внимание, но не всегда сопровождаются ожидаемым результатом

В суд

При обращении в суд необходимо подготовить исковое заявление.

В нем необходимо отразить следующие моменты:

- размер суммы задолженности;

- требование о взыскании процентов за несвоевременно выплаченные денежные средства;

- требование об указании в официальных документах реального размера оплаты труда.

Как доказать факт в суде?

При доказывании факта выплаты заработной платы по серой схеме можно применять следующие доказательства:

- объявления о вакансии, которые были размещены в интернете или печатных изданиях (если в них указан размер оклада);

- сведения Госкомстата о средней заработной плате по данной профессии в соответствующем регионе;

- справки о заработной плате, которые иногда предоставляются бухгалтерией по просьбе работника — например, для банка;

- показания свидетелей, в роли которых могут выступать коллеги по работе;

- аудио и видео файлы;

- ведомости выдачи и начисленися заработной платы.

Работающие схемы раскрытия

Не следует торопиться с увольнением.

Представляем работающую схему раскрытия:

- Запросите в бухгалтерии справку о заработной плате с указанием ее реального размера. Объяснить необходимость получения данного документа можно тем, что работник желает оформить кредит в банке.

- Найдите свидетелей (коллеги, родственники, бывшие работники).

- Соберите иные доказательства, чем их будет больше, тем лучше.

Примеры судебной практики доказывают, что хорошая подготовка к процессу обеспечит положительный для работника исход дела.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-56-12

- Санкт-Петербург и область — +7 (812) 317-50-97

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Что перевешивает: плюсы или минусы?

Стоит ли соглашаться на серую зарплату? Кроме того, что такой формат выдачи вознаграждения противозаконен, у него существуют и другие весомые недостатки. Неофициальный заработок не учитывается:

- при расчете больничных (ст.183 ТК РФ);

- при выплате пособия – выходного или по беременности и родам (ст.178, 181-1 ТК);

- при формировании пенсии (ст.10 ФЗ-176).

На заметку! В расчет отпускных включается только по желанию работодателя.

Сложности возникают при оформлении кредита: низкой белой зарплаты не будет хватать для одобрения займа, а то, что выдается дополнительно, отразить в документах не получится.

Если с начальством возникнет конфликт, то добиться получения компенсации, рассчитанной по реально выдаваемому заработку, удастся только через суд. То же касается и ситуации, как получить серую зарплату при увольнении.

Попытаться решить вопрос мирно с нанимателем, конечно, можно. Следует подать письменное уведомление и корректно напомнить ему о том, что в случае невыплаты полной зарплаты вы обратитесь в суд. Правда, шансы на мировую обычно не слишком велики. Большинство руководителей убеждены, что не будет сотрудник, только что потерявший работу, тратить время и деньги на судебное разбирательство. Да и доказать вину начальства без хорошего адвоката смогут единицы.

Важно! Если судов начальник не боится, то чем угрожать? Обращением в налоговую или трудинспекцию! Мало кто из руководителей захочет лишний раз принимать в своем офисе инспекторов и давать объяснения. Почему же многие соглашаются получать деньги в конверте? Ответ лежит на поверхности – за счет ухода от налогов работодатель получает возможность платить больше

На самом деле еще больше потому, что к сожалению сегодня найти работодателя, который платит белую зарплату, очень и очень сложно, а работа нужна – ситуация безвыходна! Редко кто готов отказаться от хорошей зарплаты сегодня ради достойной будущей пенсии, а уж о наполняемости бюджета люди вообще вряд ли вспоминают

Почему же многие соглашаются получать деньги в конверте? Ответ лежит на поверхности – за счет ухода от налогов работодатель получает возможность платить больше. На самом деле еще больше потому, что к сожалению сегодня найти работодателя, который платит белую зарплату, очень и очень сложно, а работа нужна – ситуация безвыходна! Редко кто готов отказаться от хорошей зарплаты сегодня ради достойной будущей пенсии, а уж о наполняемости бюджета люди вообще вряд ли вспоминают.

Как ФНС вычисляет таких плательщиков

В фискальных органах сидят не роботы, а обычные граждане, которые знакомы с рынком труда, представляют средние заработные зарплаты в той или иной сфере и временами посещают сайты поиска работы. Если на доске объявлений (Авито, Зарплата.ру, Job или иных) указаны одни суммы, а компания подает отчетные документы в Налоговую по другим сумма, то эта разница потом вызовет вопросы сотрудников-налоговиков.

Сам неправомерно ущемленный работник после увольнения вполне может пойти в ФНС и написать заявление, донос на работодателя о выплате в его конторе серой зарплаты.

При мониторинге соцсетей, сайтов-отзывников налоговик найдет массу негодований граждан о фирмах, где выплачивают зарплату в конверте. Было бы желание и время этим заниматься. Вся информация на поверхности, только открой и читай, назначай проверки.

Налоговая вправе вызвать на беседу людей, кто пишет отзывы на нерадивую компанию, узнать, что происходит в фирме и это будет еще одним поводом назначить проверку.

Выявить плательщика серых зарплат несложно, нужно время, желание налоговика заниматься этим и просьбы извне (жалобы, обращения, звонки, доносы). Другая сторона медали в том, что многим работникам выгодно получать неучтенную заработную плату. Проблема малого бизнеса и условий, которые создали для него госорганы.

Как доказать выплату «серой» заработной платы

Российское делопроизводство предусматривает, что бремя доказательства в суде лежит на лице, которое выдвигает определённый тезис. Таким образом, для того, чтобы выиграть судебные разбирательства против работодателя, сотрудник обязан будет самолично или через своего представителя предоставить суду информацию, подтверждающую получение им неофициальной части зарплаты, в то время, как работодатель может просто продемонстрировать суду официальные зарплатные документы.

Российское делопроизводство предусматривает, что бремя доказательства в суде лежит на лице, которое выдвигает определённый тезис. Таким образом, для того, чтобы выиграть судебные разбирательства против работодателя, сотрудник обязан будет самолично или через своего представителя предоставить суду информацию, подтверждающую получение им неофициальной части зарплаты, в то время, как работодатель может просто продемонстрировать суду официальные зарплатные документы.

Перечня исчерпывающих доказательств относительно неофициальных заработных плат не существует, поэтому, чем большее количество различных комплексных доказательств будет собрано истцом, тем более высокой будет вероятность принятия судом решения в его пользу, однако, и оно не может быть гарантировано, так как не предусмотрено соответствующими законами и законодательными актами. В качестве примеров, но не исчерпывающего списка доказательств неофициальных зарплат могут выступать:

Неофициальная ведомость предприятия. Если в ходе проверки налоговой инспекцией будет зафиксирован факт существования дополнительной ведомости о заработных платах, они могут выступать в качестве доказательства в суде. Однако ведомость в любом случае должна не быть единственным доказательством, содержать в себе подпись должностных лиц или печать предприятия, либо подписи других сотрудников

Если же в документах нет реквизитов работников, их подписей, расчетной информации и подписей директора или бухгалтера, она не будет принята судом во внимание. То же самое касается случая, если таковая ведомость была получена с нарушением установленных процессуальных норм, то есть не в ходе проверки налоговой инспекцией, а каким бы то ни было другим путём.

Протоколы допросов сотрудников

В совокупности с существованием других доказательств, протоколы допроса нескольких отдельных сотрудников могут считаться веским основанием для принятия решения о существовании выплат неофициальной заработной платы. Тем не менее, если показания являются противоречивыми, если о наличии «серого» заработка в результатах допросов сообщила меньшая часть работников. Оформленные не по надлежащей форме протоколы допросов также не принимаются судебными инстанциями во внимание.

Вакансии предприятия. Объявления в печатной прессе или в интернете, где в вакансиях указан размер заработных плат, существенно отличающийся от фактического, могут быть приняты судом во внимание в качестве доказательства наличия «серых» выплат. Тем не менее, распечатки объявлений в сети Интернет должны быть нотариально заверенными, либо истец обязан будет обеспечить ознакомление судьи с ним в онлайн режиме посредством ходатайства в зале суда.

Справка о доходах по форме 2-НДФЛ. Иногда по требованию сотрудников в справке о доходах человек работодатели отражают размер реальной заработной платы, что также может быть принято во внимание судом.

Косвенными доказательствами могут быть аудио- и видеофиксация выплаты заработных плат в конвертах, расчётные листки, предоставляемые работодателем, подписанные конверты, среднестатистическая заработная плата по региону на аналогичных должностях, снятие работником больших сумм в банковских учреждениях, приобретение дорогостоящего имущества, не соответствующего его официальным доходам и другие факты.

Важный факт – осуществление аудиофиксации и видеофиксации должно в обязательном порядке соответствовать законодательным требованиям. Так, аудиозапись не может включать в себя информацию, касающуюся личной жизни, а видеофиксация подразумевает запись либо исключительно контакта работодателя или ответственного его лица и непосредственного сотрудника, либо наличие согласия всех других фиксируемых на ней лиц в письменном виде.

Как можно доказать вину работодателя?

Какие факты будут являться доказательствами выплаты именно серой зарплаты? Проверяющие имеют возможность использовать в суде широкий спектр инструментов для обвинения работодателя в нарушении законодательства. Закон не устанавливает необходимый лимит доказательств для обвинения. Но закреплено, что недопустимо обвинение на основании одного документа или показаний свидетеля, требуется комплекс улик. На практике применяются:

- Ведомости и расчетные реестры. Для того, чтобы документы были приняты в суде необходимо, чтобы они были подписаны сотрудниками компании и представителями администрации. Закон устанавливает, что ведомость может быть составлена без соблюдения бухгалтерских стандартов, но она должна содержать все элементы: дата, реквизиты компании, подписи. Также применить в суде документ можно, если его получение не нарушает законодательство и работники организации, указанные в ней, были опрошены проверяющими инспекторами.

- Протокол допроса участников дела. Для суда недостаточно сообщить о серой зарплате одному работнику. Налоговым службам требуется провести опрос всех сотрудников организации и представителей администрации. Протоколы должны быть составлены с соблюдением процессуальных норм и требований.

- Выдаваемые работникам ранее справки 2-НДФЛ, если данные в них разняться с официальной зарплатой сотрудников.

- Свидетельские показания работников. Граждане порой не знают что делать, если не выплачивают серую зарплату, и готовы давать показания в суде, чтобы впоследствии взыскать задолженность с организации.

В случае, когда истцом выступает пострадавший работник, то процедура доказывания вины нанимателя полностью возлагается на истца. При гражданском производстве не могут использоваться протоколы допроса работников. Считается, что сотрудник может давать показания только в отношении себя самого. Поэтому для использования показаний одного работника в деле, где истцом является другой, необходимо, чтобы свидетель лично присутствовал в момент передачи денег и мог подтвердить, что средства являлись именно зарплатой. На практике подобного добиться сложно.

Инструкция для сотрудников

Когда не платят серую зарплату, что делать работнику регламентирует закон. Необходимо понимать, что гражданин, не платящий в должном объеме НДФЛ, виновен в этом лично, даже с учетом того, что обязанность по перечислению налога возлагается на нанимателя. Задолженность по НДФЛ придется погасить самостоятельно, так как этот налог взимается с дохода гражданина. Оптимально, если до подачи иска будет направлена жалоба на серую зарплату в Трудовую инспекцию. У правоохранительных органов больше возможностей для привлечения к ответственности работодателя.

Куда жаловаться:

Инспекция по труду

Трудинспекция является органом, который призван следить за нарушениями в сфере трудового законодательства.

Для того, чтобы сообщить о нарушении, необходимо подать в орган письменное заявление. На его основании проводится внеочередная проверка, после чего гражданину высылается ответ.

При оформлении жалобы необходимо указать сведения о работодателе и обстоятельства произошедшего нарушения. К заявлению желательно прикрепить доказательства того, что договоренность о выплате черной зарплаты была, либо даже осуществлялась (например, конверт с пометками).

Внимание! Результатом обращения будет наложение штрафа на организацию и предписание устранить недочеты. Однако она не может обязать фирму произвести выплату денежных средств.

Налоговая

Налоговая инспекция проводит проверки по правомерности расчета либо уплаты налогов предпринимателями и организациями. Сюда же относится и налог НДФЛ, который должен удерживаться с зарплаты работников.

Поводом для проведения проверки может выступать поданная жалоба, в которой необходимо отразить все аспекты нарушения. По результатам проверки на работодателя может быть наложен административный штраф, а также налоговая ответственность за неуплату налогов, подачу недостоверных налоговых деклараций и т. д.

Важно! К заявлению обязательно необходимо прикрепить документы, которые бы подтверждали факт нарушения, т. е

выплаты нелегальной зарплаты.

В некоторых налоговых органах существуют телефонные «горячие линии», которые позволяют сообщать о факте выплаты зарплаты в конверте по телефону.

Прокуратура

Прокуратура производит контроль соблюдения всех прав граждан, в том числе связанных с нарушениями в сфере труда.

Пожаловаться на выплате черной зарплаты можно оформив заявление у дежурного работника прокуратуры, либо при личном приеме у прокурора либо его помощника. Обращаться нужно в тот отдел прокуратуры, который находится в том же городском районе, что и компания.

В жалобе необходимо указать сведения о работодателе, а также изложить информацию по нарушению — причину выплаты черной зарплаты, ее размер и т. д. Желательно приложить к заявлению документы, при помощи которых можно было бы доказать не только факт договоренности, но и получение черных выплат.

Внимание! Наиболее эффективным методом воздействия является коллективная жалоба от группы работников.

По результатам заявления будет произведена проверка. В случае, если изложенные факты подтвердятся, то будет вынесено предписание об устранении нарушений. При значительных противоправных действиях, прокуратура может сразу передать документы на возбуждение судебного дела.

Обращение в судебный орган

При обращении в суд, в зависимости от обстоятельств, работнику необходимо будет доказать, что он осуществлял трудовую деятельность в компании, а также что ему была обещана определенная сумма зарплаты.

При обращении в суд, в зависимости от обстоятельств, работнику необходимо будет доказать, что он осуществлял трудовую деятельность в компании, а также что ему была обещана определенная сумма зарплаты.

В любом случае собрать необходимые доказательства будет достаточно сложно, поскольку работодатель обычно нигде не фиксирует неофициальные договоренности. Однако некоторые документы все же ему приходится оформлять (к примеру, ведомости на выплату).

Помимо невыплаченных сумм, сотрудник может потребовать выплаты компенсации за задержку зарплаты, которая рассчитывается как 1/300 ставки Центробанка за каждый день просрочки.