Что дают кредитные каникулы?

Запомните, каникулы не прощают долги, а только переносят платежи. За льготный период начисляются проценты, которые переносятся в конец срока кредита. То есть, в мае 2017 года вы взяли кредит на 5 лет, в марте 2020 грянул кризис, вы потеряли более 30% дохода. Вы внесли платежи за 3 года, на полгода берёте отсрочку. Когда каникулы заканчиваются, вам остаётся платить не 2 года, а 2,5.

Как начисляется ставка:

- по ипотечным каникулам – по кредитному договору;

- по остальным кредитам – 2/3 среднерыночной ставки на дату подачи заявления;

- когда кредитные каникулы заканчиваются, вы вносите платежи на старых условиях, а накопившиеся проценты погашаете после основных платежей по графику.

По разным типам кредита — разный срок каникул:

- по ипотеке — на срок кредитных каникул (6 месяцев);

- по автокредиту и потребительскому кредиту – не менее 6 месяцев;

- по кредитке — 720 дней.

Новости по теме

15 мая 2020 Goldman Sachs: Банк России снизит ключевую ставку до 3,5%

Глава Центробанка Эльвира Набиуллина намекнула, что регулятор может в июне снизить ключевую ставку на 1%. Сейчас ставка 5,5%, и это историческое значение, но если прогноз крупнейшего инвестиционного банка подтвердится, российский регулятор обрушит ключевую ставку на 2 процентных пункта за год.

15 мая 2020 Без суда, но со следствием. Центробанк сделает так, что банкротиться смогут все

Вокруг банкротства роятся мифы: подал заявление, объявил себя банкротом и живи спокойно. Кредиты списали, коллекторы отстали, банк всё простил. Это не так: процедура сложная, муторная и дорогостоящая, под условия банкротства подходит не каждый должник. И главное — это волокита с бумагами, судами и новые траты — до 180 000 рублей.

15 мая 2020 Шрифт крупнее! Рекламщиков заставят оглашать подводные камни кредитов

Реклама должна быть не только красивой, яркой, продающей, но и достоверной. Если клиент поверил рекламе и набрал кредитов с кучей скрытых условий, рекламодатель не виноват. Проблема опять упирается в «мелкий шрифт», значит, шрифта должно быть больше.

Все новости банков

Какой кредит лучше вернуть быстрее?

Зависит от нескольких факторов. Посмотрите ваш кредитный договор: форму платежа, график, срок. Эти факторы влияют на выгоду, если параметры не учесть — рискуете переплатить.

1. Способ платежа.

Вы погашаете кредит одним из видов платежа: аннуитетным или дифференцированным. Последний считают выгодным для досрочного возврата —проценты начисляются на остаток долга, и чем меньше сумма, тем меньше переплата.

С первым способом сложнее: вы погашаете проценты в первые несколько месяцев и постепенно проценты в теле платежа уменьшаются. Поэтому многие клиенты думают, что выгоднее погасить кредит с аннуитетом в первые месяцы. Это не совсем так и действует только для краткосрочного кредита, например, на 1 год.

Фото: stati.cngs.ru

Фото: stati.cngs.ru

2. Сумма, срок и ставка.

Если у вас «длинный» кредит с аннуитетными платежами, например, ипотека на 20 лет, выгоднее гасить досрочно последнюю четверть графика. Рассмотрим пример проще:

Вы заняли у банка 300 000 руб. под 15% на 48 месяцев. Ваш платеж — 8 349 рублей в месяц. На 42 месяце вы решаете вернуть долг досрочно и погасить остаток 50 105 рублей. Если вы гасите ссуду за 6 месяцев до окончания договора, то экономите 7,5% годовых. Однако не с 300 тыс. рублей, а оставшейся суммы. Выгода — 12 549 рублей.

Рассчитать платежи по своей ссуде и сравнить графики вы можете с помощью кредитного калькулятора «Выберу.ру».

3. Уменьшить платёж или сократить срок?

Дополнительный способ выплатить долг быстрее. Если вы не знаете, какой вариант выбрать, ответьте на вопросы:

а. Как банк разрешит мне погасить кредит заранее?

б. Посчитайте размер переплаты в обоих случаях;

в. Сравните остаток, срок и обособившиеся личные средства, например.

Фото: i.mycdn.me

Фото: i.mycdn.me

Вы хотите досрочно вернуть 500 000 рублей, которые взяли на 3 года по ставке 15%. Ваш ежемесячный платеж — 17 330 рублей. Действия:

– уменьшаете срок с 3 лет до 32 месяцев: переплата — 98 600 рублей.

– уменьшаете платеж с 17 330 до 15 560 рублей — переплата 112 140 рублей.

Здесь выгоднее сократить срок. Но вы должны уточнить у банка, какую форму досрочного погашения вам одобрят. Однако оба варианта нельзя сравнивать: сокращая платёж вы экономите небольшую разницу уже сейчас, а уменьшая срок — бережёте будущие деньги. С учётом инфляции разница в платеже, которая у вас на руках сегодня, выгоднее.

Досрочное погашение по действующему законодательству

Сейчас можно досрочно погасить аннуитетный кредит в любом банке. Законом предусмотрено, что кредиторы не имеют права запрещать заемщикам возвращать деньги быстрее, чем планировалось, а также выставлять какие-либо требования к досрочному гашению (например, банк не может установить минимальную сумму дополнительно взноса либо их периодичность).

Банкам доступно лишь включать в кредитный договор пункт о том, с каким результатом будет происходить досрочное гашение потребительского кредита: с уменьшением срока действия кредита либо со снижением ежемесячного платежа.

Одни могут предлагать клиентам выбор, другие же оставляют только один способ. В этом случае заемщик может только смириться, поскольку в законе сказано лишь, что клиент имеет право совершать частичное и полное досрочное гашение. Будет при этом уменьшаться срок или ежемесячный платеж, нигде не прописано.

Итак, обсудив, что такое досрочное гашение и разрешено оно или запрещено, поговорим о том, насколько это выгодно.

Возврат процентов по кредиту при досрочном погашении

В соответствии с Федеральным законом «О потребительском кредите (займе)» при досрочном погашении кредита вы будете должны уплатить (вернуть) проценты по кредиту при досрочном погашении, то есть вернуть проценты, начисленные на возвращаемую сумму за время фактического пользования ею до дня возврата данной суммы (включая день возврата). При этом банк должен представить вам перерасчет процентов в течение пяти календарных дней с момента получения вашего уведомления о досрочном возврате кредита.

Обращаем внимание на то, что банк при полном досрочном погашении вами кредита не может требовать с вас уплаты процентов за весь срок кредитования, указанный в кредитном договоре

Это – важное обстоятельство, которое надо иметь в виду. Кстати, Верховный суд РФ в одном из своих Определений особо отметил это обстоятельство, то есть право заемщика в любое время отказаться от исполнения кредитного договора при условии оплаты полученной от банка денежной суммы и процентов на нее за период использования кредита

Это означает не что иное, как то, что величина процентов, возвращаемых по кредиту при его досрочном погашении, не может превышать величину процентов за фактический период пользования кредитом

Кстати, Верховный суд РФ в одном из своих Определений особо отметил это обстоятельство, то есть право заемщика в любое время отказаться от исполнения кредитного договора при условии оплаты полученной от банка денежной суммы и процентов на нее за период использования кредита. Это означает не что иное, как то, что величина процентов, возвращаемых по кредиту при его досрочном погашении, не может превышать величину процентов за фактический период пользования кредитом.

Кредитный договор может содержать условия и порядок досрочного его погашения. Это означает, что договором может быть установлен график платежей при частичном досрочном погашении кредита.

Такие условия (они согласовываются между заемщиком и банком индивидуально) могут включать порядок изменения количества, размера, периодичности и сроков платежей при частичном досрочном возврате потребительского кредита.

Что если отказываются возвращать страховку

В случае если вам отказывают в выдаче уплаченной вами же страховки, то можете смело нанять юриста и обращаться в судебный орган. Возврат уплаченной страховки при оформлении кредитного продукта, это ваше законное требование и вы вправе воспользоваться своим правом.

Помните только лишь о том, что необходимо внимательно изучать все условия заключенного договора между вами и банком. В вашем договоре должно предусматриваться такое право, как возврат суммы, уплаченной за услуги страхования.

Если вы понимаете, что не способны самостоятельно обратиться в суд в своих интересах, то лучше всего воспользоваться услугами юриста.

При получении ипотечного кредита заемщик должен обязательно застраховать недвижимость, которую он покупает. Это законное требование, выдвигаемое банками на основании статьи 31 ФЗ «Об ипотеке», позволяет им снизить финансовый риск.

Многие банки, в том числе и Сбербанк, не ограничиваются одной лишь страховкой объекта недвижимости и предлагают клиенту комплекс страховых услуг, среди которых – страхование жизни, здоровья и прав собственности на помещение.

Теоретически от этих услуг можно отказаться, но на практике без них чаще всего отказываются выдавать ипотеку. Поэтому перед гражданами РФ чаще стоит вопрос не о том, как не брать страховку, а о том, как вернуть потраченные на нее деньги.

Когда банк передает информацию в БКИ о полном погашении кредита?

Стандартно информация отправляется банком в БКИ по электронным зашифрованным каналам связи раз в месяц. Если заемщик погасил кредит в декабре, то в январе кредит уже должен быть отражен, как погашенный.

Часто встречаются случаи, когда информация по каким-то причинам не была передана, например, сбой. Заемщик погасил кредит, на следующий месяц делает заявку, а ему приходит отказ. При просмотре своей КИ он видит, что данные по погашенному кредиту не обновлены, и он все еще числится действующим. В этом случае стоит обратиться к кредитору и написать заявление об обновлении кредитной истории.

Стоит ли погашать досрочно?

В процессе выплаты кредита у многих заемщиков появляется возможность погасить его досрочно частично или полностью. У клиентов Сбербанка тоже есть такое право. Погашать кредит досрочно можно частями (частичное погашение) или полностью одной суммой (полное погашение)

При досрочном погашении важно соблюдать несколько правил, чтобы кредит был погашен без проблем.

ФЗ №284 дает всем заемщикам право погашать кредит досрочно в любой момент без штрафов и пеней. Но банки могут устанавливать некоторые свои правила по досрочному погашению, например, нужно обязательно писать заявление за 30 дней до даты погашения, погашать можно в любой день или только в дату внесения ежемесячного платежа и т.д.

Возврат потребительского кредита основные сведения

В отношении потребительского кредита законодатель конкретизирует отдельные ситуации с разными правилами досрочного возврата (ст. 11 закона «О потребительском кредите (займе)» от 21.12.2013 № 353-ФЗ, далее — закон «О потребкредите»). Так, в течение:

- 14 дней с момента получения кредита заемщик имеет право осуществить возврат потребительского кредита в полном объеме без предварительного информирования об этом кредитора.

- 30 дней с момента выдачи кредита заемщик может вернуть всю его сумму или часть досрочно без извещения кредитора (правило для ситуации, когда заемные средства были выданы для конкретных целей в соответствии с договором).

- Любого времени с момента выдачи кредита заемщик правомочен вернуть всю сумму кредита или его часть при условии предварительного уведомления об этом кредитора. При этом способ уведомления определяется соглашением сторон, срок уведомления — не позднее чем за 30 дней до возврата кредитных средств или их части, если менее продолжительный срок не регламентирован соглашением сторон.

При этом законодатель уточняет: допустимо включить в договор потребкредитования условие о том, что частичный возврат суммы займа может быть осуществлен только в дату очередного платежа по графику и при этом не позднее 30 дней с момента уведомления об этом кредитора.

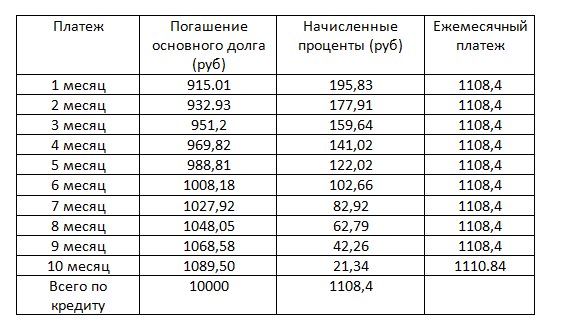

Пример расчета досрочного погашения в Русфинанс

Теперь предлагаем рассмотреть, как происходит досрочное погашение на примере. Клиент взял 10000 рублей на 10 месяцев. Ежемесячно ему предлагают вносить 1111 рублей. Процентная ставка 23,5%. Переплата составит 1110 рублей. Ему выдают график платежей, где есть данные о погашении основного долга и начислении процентов по месяцам. Погашение досрочно в Русфинасбанке производится с уменьшением суммы ежемесячного платежа.

Такой график можно построить с помощью калькулятора на сайте. Он находится здесь.

Из таблицы видно, что первые месяцы Клиент платит большую часть процентов. Например, в первый месяц 196 рублей, а в 5 месяц 122 рубля. И если закрыть досрочно кредит на 5 месяце, то экономия составит 312 рублей.

Теперь подробно рассмотрим, как это посчитать. Складываем начисленные проценты, начиная с 6 месяца

Начиная с 6 месяца, потому что в 5 месяце мы еще пользуемся кредитом, а значит и платим проценты за него. Теперь вычислим общую переплату

Процедура досрочного погашения кредита

Многих заемщиков интересует, как происходит досрочное погашение кредита. Ничего сложного в этой процедуре нет. Для начала клиент должен убедиться, что имеет необходимую сумму денег и готов закрыть кредит досрочно. Порядок досрочного погашения кредита требует уведомить банк относительно даты преждевременной выплаты. Кредитор не может запретить выплачивать кредит раньше, поскольку российское законодательство поддерживает эту инициативу.

Избавиться от кредита выгодно можно, внеся деньги в банк на ранних сроках кредитования. Платить кредит досрочно за месяц-два до крайней даты практически бессмысленно. Сильно сэкономить в этом случае не удастся. Принимая решение о закрытии договора, заемщик должен все детально просчитать, ведь речь идет о его деньгах. Многие думают, что преждевременная выплата займа — это долго и сложно. Однако часто бывает наоборот: банк легко соглашается на такой сценарий, всячески помогая заемщику выполнить кредитные обязательства.

Обойтись без уведомления банка нельзя. Если нет такого сообщения, кредитор может назначить штраф. Спустя 30 дней после сообщения можно идти в кассу и осуществлять платеж. Параллельно с этим нужно оформить заявление на погашение ссуды. Хорошая экономия получается, если расплатиться с банком окончательно. В таком случае необходимо оформить документ, который станет подтверждением отсутствия долгов.

Как происходит досрочное погашение кредита за другого человека в банке ВТБ?

Допустим, вы третье лицо, которое хочет погасить кредит за другого человека. Заемщик является вашим сыном, или вы дочь заемщика.

Рассмотрим банк ВТБ. Чтобы погасить кредит досрочно в ВТБ, нужно:

- Подойти в отделение банка с паспортом и нотариальной доверенностью.

- Подойти к сотруднику банка и предъявить указанные документы.

- Банк проверит доверенность (проверка может затянуться до 3 рабочих дней, но, обычно это происходит уже в течение одного дня).

- Получить заявление на досрочное погашение (распечатывается специалистом, лично заполнять не нужно).

- Ознакомиться с ней, проверить все данные и подписать.

- Внести нужную сумму в кассе.

- Справку об отсутствии задолженности можно получить сразу же после списания средств (списание происходит либо в указанный в заявлении день или в дату очередного платежа (в зависимости от вида кредита и его условий)).

Банк может отказать?

Да, если вы не подходите по требованиям или ваш доход снизился недостаточно. В течение 5 дней кредитор должен сообщить об этом. Также вам откажут в каникулах с учётом пеней и штрафов, если выяснится, что вы предоставили недостоверные документы. Информация попадёт в кредитную историю.

Если вы соответствуете требованиям, вам тоже должны сообщить об этом в течение 5 дней. Когда банк не отвечает в течение 10 дней, вы автоматически получаете право на кредитные каникулы.

Льготный период наступает не позднее, чем:

- 30 дней после требования отсрочки по ипотеке;

- 14 дней для потребительского кредита, автокредита или кредитной карты.

Основные условия по срокам. Фото: Суммы кредитов для каникул. Фото: rospotrebnadzor.ru.

Выгодно ли погасить кредит досрочно?

Как уже говорилось, если клиент гасит кредит досрочно, банк теряет проценты. А раз банк проценты не получает, следовательно, заемщик их не платит. Получается, частичное досрочное погашение кредита в банке – это выгодно.

Совершая досрочное гашение, нужно помнить некоторые важные вещи.

Во-первых, перерасчет процентов касается только будущих платежей. Если вы платили кредит год, то проценты за этот период вам никто не вернет. Денежными средствами вы в это время пользовались, следовательно, банк уплаченные проценты честно заработал.

Во-вторых, пересчитывать банк будет только проценты. Сколько бы раз вы ни делали досрочное гашение, основной долг от этого не изменится. То есть он уменьшится, естественно, но на ту сумму, которую вы погасите. Дополнительно банк ничего не спишет.

В-третьих, свои проценты банк получит в любом случае. В соответствии с кредитным договором составные части платежа списываются в следующем порядке:

- неустойки, пени;

- просроченная задолженность;

- проценты за текущий месяц;

- основной долг.

Как видите, пока банк не спишет абсолютно всю накопившуюся задолженность, об уменьшении основного долга и речи быть не может.

На какую сумму уменьшится основной долг после «досрочки»?

В вашем графике платежей каждый ежемесячный платеж разбит на 2 части: основной долг и проценты за пользование кредитом. За месяц банк суммарно должен взять с вас столько процентов, сколько написано в графике.

Поэтому, приходя в банк с определенной суммой денег, имейте в виду, что основной долг уменьшится не на нее, а на разницу между внесенной суммой и процентами за данный месяц.

Например, клиент делает досрочное гашение в марте, в котором банк должен получить с него 3850 рублей процентов. На счет клиент положил 40000 рублей. После процедуры досрочного гашения ссудная задолженность станет меньше на 36150 рублей.

Когда проводить досрочное гашение?

Насколько выгодным будет досрочное гашение, зависит от того, через какое время после взятия кредита его проводить. Вспомните правило второе: пересчитываются только проценты. Следовательно, оформлять досрочное гашение целесообразно в тот период, когда процентов взимается больше всего.

Откройте свой график платежей и посмотрите на колонку с процентами по кредиту. Независимо от того, дифференцированные у вас платежи или аннуитетные, сумма взимаемых процентов постоянно уменьшается. То есть в первые месяцы они самые большие.

При аннуитетных платежах примерно к середине срока сумма, которую берут за пользование кредитом, уравнивается с суммой, идущей на гашение ссудной задолженности. Во второй половине срока действия кредитного договора на проценты поступает меньше, чем на основной долг.

Из этого следует простой вывод.

Проводить досрочное гашение выгоднее в первой половине срока действия кредитного договора.

Если же делать это ближе к планируемому закрытию кредита, то практически никакой выгоды вы не получите. Просто закроете кредит на несколько месяцев раньше. Однако принесет это скорее моральное удовлетворение.

Процесс закрытия кредита.

Процедура погашения кредита и закрытия счета состоит в следующем:

Стоит знать о таких нюансах:

- Справка об отсутствии задолженности может быть выдана только через определенный срок, например, через три дня после закрытия счета (некоторые банки устанавливают этот срок в 30 и ли 45 дней).

- Клиенту лучше потребовать, чтобы на ней стояла печать банковского учреждения с подписями уполномоченных лиц. Некоторые банки делают выдачу такой справки платной, например, в ВТБ 24 она будет стоить 300 рублей.

- Кредитную карту, которую часто банки выдают к ссудному счету, лучше тоже сдать и написать заявление на ее закрытие.