Возврат уплаченных процентов при досрочном погашении кредита.

На пункт 4.5.5 договора обычно не обращают внимание, однако стоило бы. Он о возврате процентов излишне уплаченных по договору

Дело в том, что в случае аннуитетных платежей сумма процентов, уплаченных в первый год погашения ипотеки больше чем во второй, а во второй больше чем в третий и т.д. Таким образом, если вы платили первые 5 лет из 10, а потом досрочно погасили кредит, то вы выплатили большую часть процентов по кредиту, т.е. переплатили за реально не использованный кредит. Отсюда вывод — что часть денег можно вернуть. Однако банк в своем договоре однозначно прописывает, что не собирается возвращать кредит.

Досрочное погашение — только по заявлению

Пункт 4.5.6 еще раз говорит вам, что нужно подать заявление, перед тем как гасить досрочно. Если вы просто положите деньги на счет, то никакого погашения вы не сделаете. Деньги так и будут списываться в счет погашения очередных платежей. Они так и останутся на текущем или карточном счете заемщика

Невнимание к данному пункту — одна из роковых ошибок заемщика. Иногда люди просто кладут деньги, думая что кредит полностью погасится досрочно

В итоге просто списываются деньги и человек теряет деньги, платя проценты банку. Хотя мог бы все оплатить заранее. Однако так дело обстоит только в ВТБ 24. Есть ряд банков, где если вы кладете деньги на счет, списывается сначала очередной платеж, потом на остаток на счете делается досрочное погашение. Но и этот метод имеет ряд недостатков, поскольку иногда человек думает, что та часть, что ушла в досрочку, пойдет на погашение займа в следующем процентом периоде. В итоге деньги списываются все и на следующий месяц человек не может платить и получает просрочку по кредиту.

Что следует об этом знать?

ВНИМАНИЕ: Перед тем как внести средства на личный счет для досрочного погашения ипотечного кредита, стоит внимательно прочитать договор, а также ознакомиться с порядком, как правильно это нужно сделать

Что гасится: основной долг или проценты?

Стоит запомнить, что банк не имеет право направлять сумму досрочного погашения на уплату процентов по кредиту. Погашается только тело кредита, а раз основной долг уменьшается, автоматически списываются проценты.

Как избежать процентов по кредиту, как банки препятствуют раннему погашению, а также иные нюансы вы найдете тут.

Какие штрафы порой предусматривают банки?

С целью этого некоторые банки дополняют кредитный договор пунктом, где написана минимальная сумма для досрочного погашения. И, порой, эта сумма превышает нескольких десятков тысяч, что для некоторых, не имея внушительных средств, является неподъемными деньгами.

Все крупные банковские организации не пользуются данной уловкой, так как среди них идет большая конкуренция, а вот небольшие малоизвестные банки, которые работают только на прибыль, а не на постоянных клиентов, всячески препятствуют досрочному погашению кредитов.

О штрафах, запретах на досрочное погашение ипотеки и о других нюансах читайте тут.

Процедура досрочного гашения кредита

Чтобы разобраться, каким образом происходит досрочное гашение кредита, необходимо понимать, как совершаются ежемесячные платежи по кредиту.

Как правило, люди, приходя в банк и отдавая деньги сотруднику, считают, что таким образом моментально совершают платеж по кредиту. Хотя в кредитном договоре написано, что это не так.

Счет, на котором непосредственно происходит учет задолженности по кредиту, начинается на 455. Возьмите документы и посмотрите, на какой счет вносите денежные средства вы. Он начинается либо на 423, либо на 408.

Данный факт не зависит от того, в каком банке взят кредит, поскольку система счетов везде одинаковая, она регламентируется Банком России.

Вы вносите деньги на этот счет, и там они лежат до даты ближайшего платежа. А в этот день автоматически уходят на счет 455, где и отражаются как ежемесячный платеж.

Сколько бы вы ни положили на счет для списания, в гашение кредита поступит ровно та сумма, которая предусмотрена графиком.

Что нужно, чтобы погасить кредит досрочно? Чтобы досрочное гашение успешно прошло, необходимо либо самостоятельно оформить данную процедуру в Личном кабинете на сайте вашего банка, либо прийти в банк и сказать сотруднику, что вы хотите, чтобы на кредит ушло больше средств, чем планировалось.

Сотрудник при этом даст вам подписать заявление на досрочное гашение. Форма его в каждом банке своя, но информация по кредитному договору, сумме и дате списания там будет наверняка.

Самостоятельно заявление писать скорее всего не придется: такие бланки обычно формируются программой, после чего клиент просто ставит свою подпись.

Сроки исполнения заявления следует уточнять в кредитной организации: где-то гашение производится на следующий рабочий день, где-то – в этот же. А некоторые банки практикуют проведение досрочного гашения в режиме онлайн.

Правила досрочного погашения

Уменьшение срока кредитования – это быстрый и выгодный для заемщика способ возврата задолженности. Ипотека с возможностью досрочного погашения может быть предусмотрена договором по умолчанию. Такие программы есть у ряда крупных банков, например, Сбербанка. Основными правилами частично-досрочного погашения являются:

- Минимальный срок, в течение которого должник обязан уведомить кредитора о своем решении досрочно погасить ипотеку по частям или полностью составляет 30 календарных дней до предполагаемой даты взноса.

- Кредитор при таких обстоятельствах должен сделать процентный перерасчет, исходя из новой даты возврата долга.

Способы оплаты

Погасить ипотеку можно за счет собственных накоплений и воспользовавшись компенсационными выплатами, например, возвратом налога на доходы физического лица (НДФЛ). Заемщик может воспользоваться любым удобным ему способом расчета по долгу – от внесения накопленных наличных денежных средств в кассу банка до привлечения сторонних вспомогательных средств: материнского капитала, моментального займа и пр.

Материнский капитал

Материнский (семейный) капитал – это вид государственной помощи семьям с двумя и более детьми. Его размер сейчас составляет 453 тысячи рублей. Согласно изменениям, внесенным в программу «Материнский Капитал» в 2017 году, не дожидаясь достижения ребенком трехлетнего возраста, субсидию стало возможно направить в том числе на:

- оплату первоначального взноса по ипотеке;

- оплату жилищного кредита участниками накопительно-ипотечной системы для военнослужащих (далее – НИС).

Рефинансирование ипотечного кредита

Оформление нового ипотечного займа для покрытия старого с целью улучшения условий его обслуживания называется рефинансированием (перекредитацией). Причинами переоформления могут являться:

- появление более выгодной процентной ставки по кредиту в другом банке;

- отмена страховок, комиссий и других сборов;

- увеличение кредитного периода (чтобы снизить размер ежемесячных выплат);

- смена валюты займа;

- уменьшение кредитного периода (чтобы уменьшить сумму переплаты);

- перевод ипотеки в другое финансовое учреждение.

Основным минусом рефинансирования ипотечного кредита является лишение заемщика права получения налогового вычета по всем уплаченным ранее процентам. Если при рефинансировании меняется банк-кредитор (фактически закрывая перед предыдущим займ ипотечника, который берет новый кредит на покрытие старого), долг считается уплаченным, а заемщик утрачивает возможность получить данную льготу на основную часть рефинансированного кредита и начисляемые на него проценты.

Налоговый вычет

Сумма, уменьшающая расчетную базу при исчислении НДФЛ, называется налоговым вычетом. Покупатель недвижимости может вернуть уплаченные в государственный бюджет 13%. Максимальная сумма, с которой они подлежат возврату, составляет 2 млн рублей. При расчете процентного имущественного вычета (компенсация государством переплаты по ипотеке) возврат налога может быть осуществлен с 3 млн рублей, т.е. заемщик имеет право получить 390 тыс. рублей с выплаченных процентов.

Процесс закрытия

Процедура досрочного погашения ипотеки проходит следующим образом:

Проводится запрос у работников банка справки или распечатки, где указана полная сумма долга. Можно также воспользоваться онлайн-банкингом, которым владеют в настоящее время все подобные организации.

После этого пишется заявление о желании погасить ссуду досрочно. Данная необходимость имеется не во всех банках, в некоторых из них достаточно прийти и внести оставшуюся сумму. Другие же финансовые учреждения требуют даже указывать дату в заявлении, от которой будет зависеть сумма выплаты.

Внесение необходимой суммы на счет. Нужно обязательно потребовать справку о полном погашении кредита

Это очень важно, в противном случае долг не будет закрыт, и проценты будут так же начисляться, а с ними – дополнительные санкции и штрафы.

Порядок и нюансы досрочного погашения.

1. Пересмотрите внимательно свой кредитный договор, в нем могут указываться требования при досрочном погашении. Как правило, это необходимость обязательного уведомления банка о принятом решении. В таком случае, идете в банк, где пишите заявление, установленного образца.

Рекомендуем, заявление выполнять в 2-х экземплярах: 1 – банку, 2 – себе (может пригодиться для разрешения споров). На вашем экземпляре тоже должна быть подпись специалиста банка или штамп с реквизитами банка и датой подачи заявления.

2. Если решили полностью погасить задолженность, уточните сумму долга и оплатите ее в кассе учреждения. Квитанцию предоставьте оператору по кредитованию, который занимается вашим вопросом. Обязательно уточните: полностью ли вы оплатили долг, попросите у банка справку (письменное подтверждение) о досрочном погашении займа и отсутствии претензий со стороны кредитора.

Бывают случаи, когда неуплаченные «крохи» через пару лет перерастали в существенные суммы.

3. Если хотите частично погасить кредит, порядок такой же, как и при полном погашении кредита. Только оператор банка выдаст новый план-график по очередным выплатам, переделанный с учетом внесенного платежа.

Бывает такое, что банк не пересматривает план-график, вы продолжаете платить по имеющемуся графику. Такой вариант может привести к некоторым неудобствам (зачастую приводит к переплате по процентам).

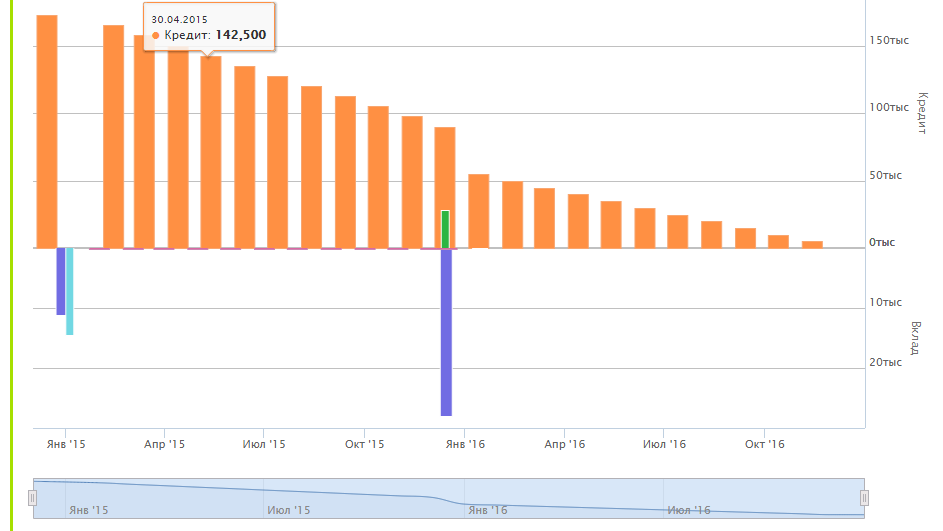

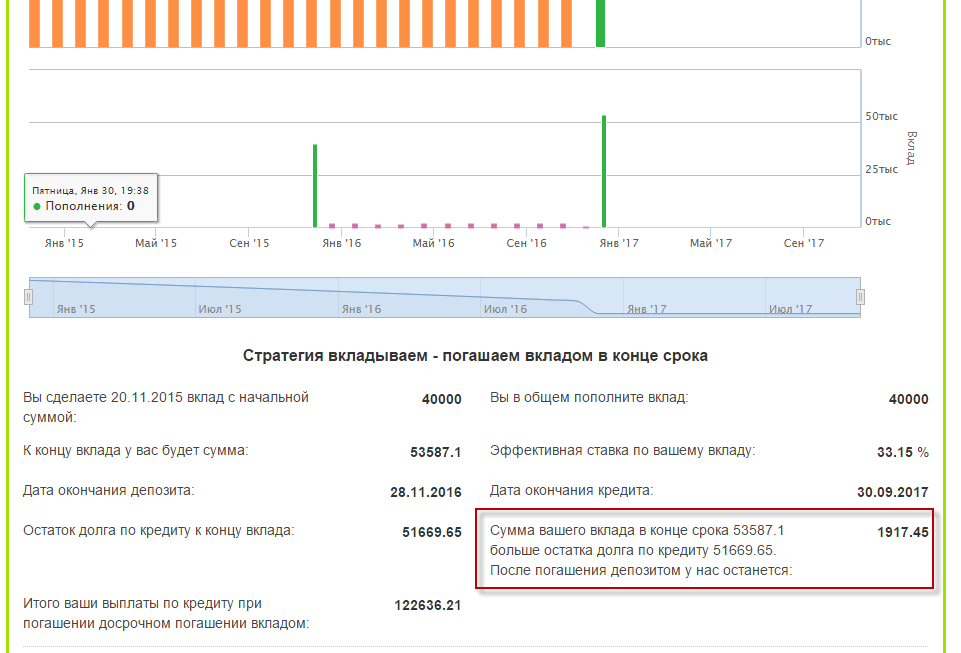

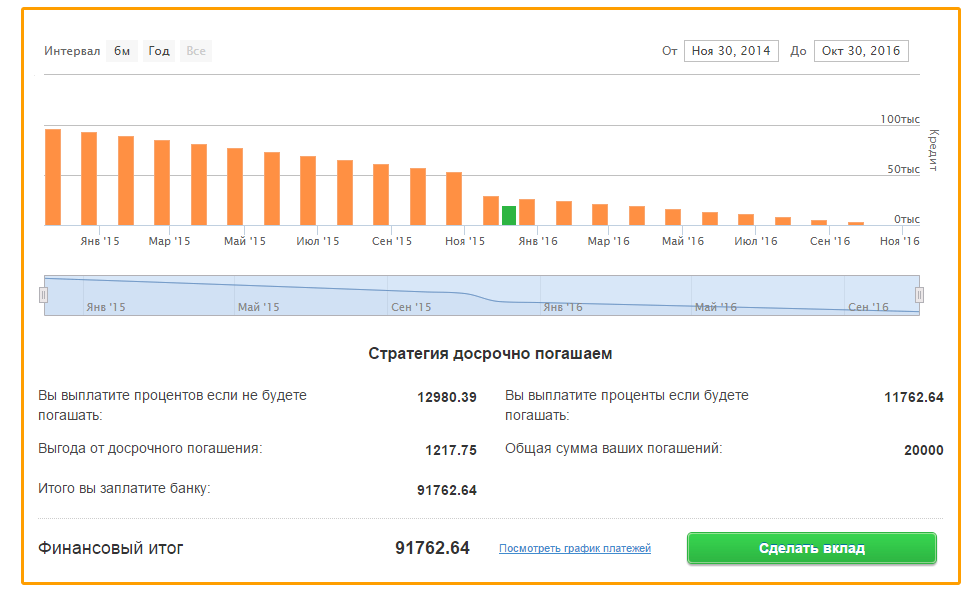

Стратегия вкладываем — погашаем вкладом в конце срока

Данная стратегия несколько сложнее, чем первая. Тут вместо досрочного погашения вы делаете вклад, потом его пополняете и в конце получаете доход. Этот доход мы отправляем на досрочное погашение.

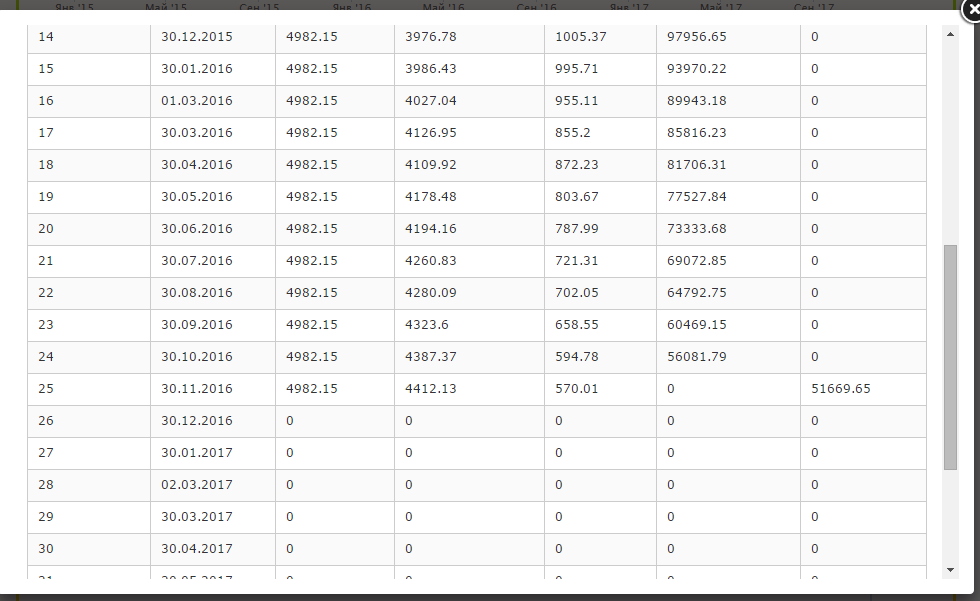

В конце мы считаем переплату после досрочного погашения кредита суммой вклада. Маленькими столбиками показаны выплаты по вкладу. В случае достаточно большой ставки по депозиту вкладывать выгоднее. Иногда на 1-2 тыс, а иногда более чем на 10 тыс. Иногда при досрочном погашении вкладом у вас еще останутся деньги на руках. Они также участвуют в расчетах финансового итога.

Остальные 2 стратегии будут рассмотрены в следующих статьях. В любом случае график погашения кредита можно увидеть нажав ссылку — Посмотреть график платежей. Из него вы можете понять, какие суммы шли в досрочное погашение

Нормативно-правовое регулирование

Право на досрочное погашение жилищного кредита предусмотрено частью 2 статьи 809 и статьей 810 ГК РФ. В соответствии с указанными нормами закреплена недопустимость установления запрета или ограничений для заемщика в выплате банку задолженности ранее указанного в договоре срока. Попытка отказать ему в праве осуществить погашение ипотечного кредита досрочно, даже при включении соответствующего пункта в контракт, юридической силы иметь не будет.

Оплатить жилищный займ может родственник или член семьи должника при наличии нотариальной доверенности на осуществление этих действий. Назначение пеней, штрафов, неустоек, взимание комиссии с клиента за преждевременную оплату кредита признаются незаконными. Единственным обязательством должника при досрочном погашении задолженности является необходимость известить кредитную организацию о своем намерении за 30 календарных дней до совершения операции.

При каком виде платежей выгодно досрочное погашение ипотечного кредита

Существует два варианта кредитных платежей: дифференцированные и аннуитетные. В первом случае размер долга делится на количество месяцев, в течение которых должник обязуется его выплатить. Проценты начисляются на общую сумму задолженности и делятся по тому же принципу. С каждым разом размер ежемесячных выплат становится ниже, т.к. уменьшается основной долг и процентные выплаты, начисляемые на снижающуюся сумму. В этом заключается преимущество дифференцированных платежей. Минусом являются высокий размер ежемесячных выплат в начале срока действия договора.

Аннуитетные платежи предполагают разделение основной задолженности и начисляемых на нее процентов на равные части – ежемесячные выплаты. Они осуществляются одинаковыми долями вне зависимости от срока, прошедшего с начала действия кредитного договора. Преимуществом этого типа платежей является то, что должник точно знает, какую сумму он должен вносить каждый месяц. Среди минусов можно выделить высокую переплату по кредиту.

Переплата при дифференцированных платежах ниже, чем при аннуитетных, потому что в первом случае акцент делается на выплату основной задолженности и проценты начисляются на уменьшающийся остаток. Во втором случае на начальных этапах покрытия ссуды практически вся сумма к ежемесячному погашению состоит из процентов, поэтому дифференцированные платежи более выгодны для должника. Аннуитетные выгодны банку, но могут оказаться интересны и клиенту, если бремя первоначальных выплат дифференцированного характера покажется ему непосильным.

Банковские организации любят навязывать клиентам-ипотечникам аннуитетный формат платежей. В этом случае, особенно в первые годы действия договора, выгодно полное досрочное погашение жилищного займа. Выгодно закрывать ссуду в первые 5 лет с момента ее оформления. Банк производит перерасчет оплаты, основываясь на ее уменьшенной основной задолженности – так клиент значительно экономит на процентах. Чем больше уходит времени, тем меньше смысла преждевременно выплачивать займ – процентная переплата разбита на весь срок действия ипотеки, как и основная задолженность.

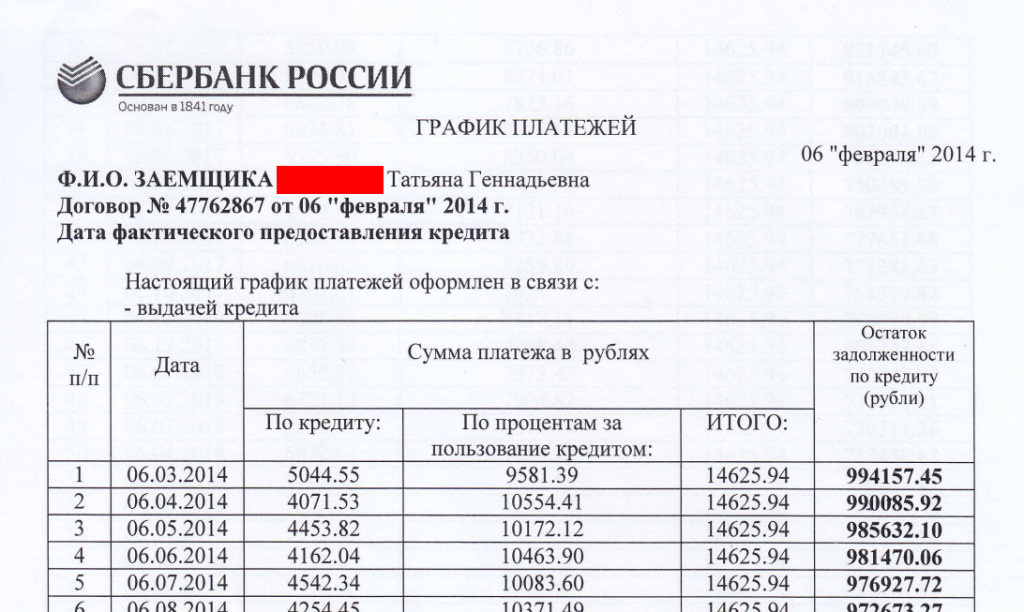

График платежей по кредиту Сбербанка. Начальные условия

Первоначально нам дан следующий график платежей:

Если начальная сумма кредита вызывает сомнения, то можно ее посчитать.

Исходя из графика, можно сделать вывод что кредит был выдан 6 февраля. Рассмотрим условия кредита исходного кредита:

| Параметр | Значение |

|---|---|

| Сумма кредита | 999202 |

| Ставка | 12.5% |

| Срок | 10 лет или 120 мес. |

| Дата выдачи | 06.02.2014 года |

| Дата первого платежа | 06.03.2014 года |

Попытаемся рассчитать досрочное погашение кредита. Допустим у нас были досрочные погашения

| Дата | Сумма |

|---|---|

| 11.02.2015 | 10 000 |

| 17.03.2014 | 20 000 |

Вопрос — каким будет основной платеж после досрочного погашения?

Расчет аннуитетного платежа

Изначальные условия у нас даны. Посчитаем аннуитетный платеж — методика расчета дана в данной статье. В результате получим аннуитетный платеж в размере 14 625.94. Это наш начальный платеж. Он дан в первоначальном графике платежей. Однако он будет заплачен лишь единожды — 6 марта 2014. Т.к. после досрочного погашения 17 марта 2014 года в дату 6 апреля 2014 года будет уже новый платеж

Расчет первого досрочного погашения

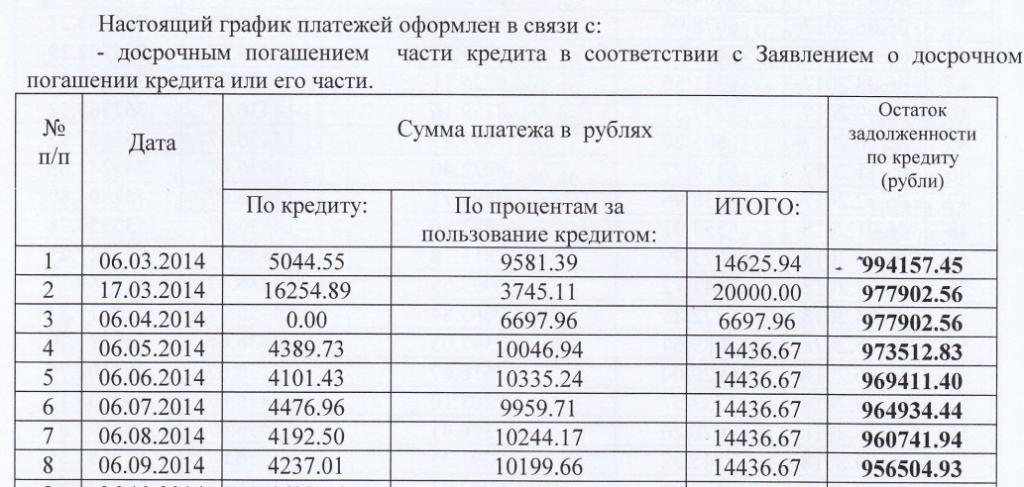

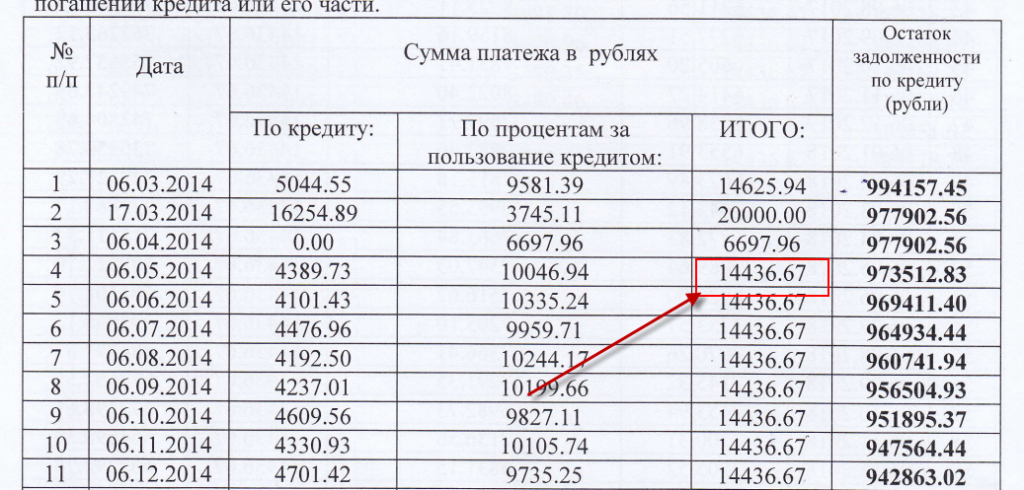

Пользователю выдали новый график после первого досрочного погашения. Вот как он выглядит:

Теперь рассмотрим строку 2 — она представляет из себя досрочное погашение в размере 20 тыс. рублей. Спрашивается — откуда взялись цифры 3745 и 16254. Почему в уменьшение долга не пошло 20 тыс. сразу. Дело в том, что при досрочном погашении кредита в Сбербанке сначала списываются проценты за период 6 марта 2014 года — 17 марта 2014 года, т.е. за 11 дней. А потом от основного долга на 6 марта 2014 года — он у нас 994157.45 судя по графику — отнимается разность между суммой досрочного погашения и суммой процентов.

Рассчитаем сумму процентов за период 6-17 марта.

У нас ставка в месяц равна

Ставку берем в долях процента, т.е. 0,0342465753424658/100

Подставим в эту формулу значения и получим:

Таким образом сумма 3745,11 и будут проценты с 6 по 17 марта. Теперь посчитаем на сколько снизится долг по кредиту.

Из 20 тыс. рублей банк заберет в виде процентов 3745,11 рублей, а в погашение тела кредита пойдет:

Если вы посмотрите на вторую строку в столбец «По кредиту» графика платежей, то увидите именно эту цифру.

Расчет остатка долга.

ДО досрочного погашения мы были должны банку 994157.45, после наш долг должен уменьшиться на 16254.89

Таким образом получим остаток долга:

Именно сумму мы видим в графе Остаток задолженности по кредиту во 2 и 3 строках.

Для третьей строчки в графе по кредиту стоит 0. Это значит что остаток долга не меняется. Проценты же мы платим на новый остаток долга 977902,56 и пропорционально числу дней между 17 марта и 6 апреля 2014 года, т.е. 20 дней. Посчитаем проценты за данный период(20 дней)

Именно цифру 6697,96 мы видим в графе «По процентам за пользование кредитом» в третьей строке.

Расчет нового ежемесячного платежа.

Раз у нас остаток долга изменился, значит у нас будет новый ежемесячный платеж. В Сбербанке делается досрочное погашение в уменьшение ежемесячного платежа. В уменьшение срока — такого типа погашения нет. Срок остается таким же, как и был. Исходя из нового остатка долга, старой ставки и остатка срока можно посчитать новый платеж.

| Параметр | Значение |

|---|---|

| Сумма кредита | 977902,56 |

| Ставка | 12.5% |

| Срок | 120 — 2 = 118 |

| Дата первого платежа | 06.05.2014 года |

Нужно подставить данные формулу аннуитетного платежа(она дана здесь)

Мы получим новый ежемесячный платеж 14436.67 рублей.

Можете проверить сами — посчитать вручную или воспользоваться нашим калькулятором

Вывод:Досрочное погашение в дату платежа vs обычное погашение.

Попытаемся понять, насколько выгодно досрочное погашение по сравнению с обычным. Напомню, что при обычном погашении учет досрочки происходит уже после даты внесения. Т.е. в строке 3 будет еще старый платеж 14 625.94 датой 6 апреля 2014, а новый платеж будет только уже 6 мая.

Вопрос — насколько выгоднее досрочное погашение в дату платежа? Это можно посчитать с помощью нашего кредитного калькулятора справа. Введем данные двух вариантов погашения и получим следующие данные.

| Тип | Переплата |

|---|---|

| Без учета в дату платежа | 741 051.09 |

| С учетом даты платежа | 746 708.4 |

В данном случае, выгоден вариант без учета даты платежа

Таким образом, досрочное погашение в дату платежа менее выгодно, чем обычное досрочное погашение. Это связано с тем, что банк уменьшает сумму в погашение тела кредита на величину процентов. Первое впечатление было обманчиво. Казалось бы, чем раньше платишь, тем лучше. Но нулевой платеж в счет погашения ОД в дату платежа свел на нет пользу досрочного погашения.

Стратегия досрочно погашаем

В данной стратегии вы досрочно погашаете ваш кредит. В итоге получаем вот такую картинку:

Тут все просто: показываются суммы в случае наличия досрочного погашения и отсутствия

- Вы выплатите процентов если не будете погашать — проценты по кредиту без досрочного погашения(1)

- Вы выплатите проценты если будете погашать — проценты по кредиту, когда вы не делаете досрочные погашения(2)

- Выгода от досрочного погашения — разница между (1) и (2)

В естественно досрочное погашение выгоднее. Вопрос на сколько и по сравнению с чем. Это самый простой вариант. По нему можно понять, насколько досрочное погашение выгоднее варианта когда вы не делаете досрочное погашение вообще.

Выгодно ли погасить кредит досрочно?

Как уже говорилось, если клиент гасит кредит досрочно, банк теряет проценты. А раз банк проценты не получает, следовательно, заемщик их не платит. Получается, частичное досрочное погашение кредита в банке – это выгодно.

Совершая досрочное гашение, нужно помнить некоторые важные вещи.

Во-первых, перерасчет процентов касается только будущих платежей. Если вы платили кредит год, то проценты за этот период вам никто не вернет. Денежными средствами вы в это время пользовались, следовательно, банк уплаченные проценты честно заработал.

Во-вторых, пересчитывать банк будет только проценты. Сколько бы раз вы ни делали досрочное гашение, основной долг от этого не изменится. То есть он уменьшится, естественно, но на ту сумму, которую вы погасите. Дополнительно банк ничего не спишет.

В-третьих, свои проценты банк получит в любом случае. В соответствии с кредитным договором составные части платежа списываются в следующем порядке:

- неустойки, пени;

- просроченная задолженность;

- проценты за текущий месяц;

- основной долг.

Как видите, пока банк не спишет абсолютно всю накопившуюся задолженность, об уменьшении основного долга и речи быть не может.

На какую сумму уменьшится основной долг после «досрочки»?

В вашем графике платежей каждый ежемесячный платеж разбит на 2 части: основной долг и проценты за пользование кредитом. За месяц банк суммарно должен взять с вас столько процентов, сколько написано в графике.

Поэтому, приходя в банк с определенной суммой денег, имейте в виду, что основной долг уменьшится не на нее, а на разницу между внесенной суммой и процентами за данный месяц.

Например, клиент делает досрочное гашение в марте, в котором банк должен получить с него 3850 рублей процентов. На счет клиент положил 40000 рублей. После процедуры досрочного гашения ссудная задолженность станет меньше на 36150 рублей.

Когда проводить досрочное гашение?

Насколько выгодным будет досрочное гашение, зависит от того, через какое время после взятия кредита его проводить. Вспомните правило второе: пересчитываются только проценты. Следовательно, оформлять досрочное гашение целесообразно в тот период, когда процентов взимается больше всего.

Откройте свой график платежей и посмотрите на колонку с процентами по кредиту. Независимо от того, дифференцированные у вас платежи или аннуитетные, сумма взимаемых процентов постоянно уменьшается. То есть в первые месяцы они самые большие.

При аннуитетных платежах примерно к середине срока сумма, которую берут за пользование кредитом, уравнивается с суммой, идущей на гашение ссудной задолженности. Во второй половине срока действия кредитного договора на проценты поступает меньше, чем на основной долг.

Из этого следует простой вывод.

Проводить досрочное гашение выгоднее в первой половине срока действия кредитного договора.

Если же делать это ближе к планируемому закрытию кредита, то практически никакой выгоды вы не получите. Просто закроете кредит на несколько месяцев раньше. Однако принесет это скорее моральное удовлетворение.

Процедура перерасчета займа

При помощи специального калькулятора досрочного закрытия займов можно определить изменения основных характеристик полученного кредита, когда заемщик хочет осуществить досрочное погашение. Его можно найти в интернете или на сайте самого банка.

Процедура погашения ипотечного кредита зависит от схемы платежей. В том случае, если она дифференцированная, основная задолженность гасится любым способом (денежный перевод, наличные, карта банка). Необходимо просто направить деньги на оплату кредита. Списание средств производится в день оплаты, оговоренный в кредитном договоре. Подписывать дополнительные документы не требуется. В день погашения подписывается новый график платежей.

Важно! Процедура погашения долга при наличии аннуитетной схемы продлится дольше.

Подробнее о перерасчете процентов читайте здесь.

Популярные вопросы по калькулятору

Можно ли в калькуляторе менять ставку по кредиту?

Да, изменение ставки возможно. Для этого добавьте досрочное погашение с типом “Изменение ставки”. Новая ставка будет действовать обычно с ближайшей даты очередного платежа

Можно ли внести ежемесячные досрочные погашения?

Да, такое возможно. Нужно добавить досрочное погашение с типом “Ежемесячное уменьшение срока” или суммы. Каждый месяц в дату, указанную при добавлении гашения будет добавляться досрочка на заданную сумму.

Возможен ли расчет досрочки с материнским капиталом?

Досрочное погашение материнским капиталом ничем не отличается от обычного досрочного погашения. Нужно указать дату внесения и сумму материнского капитала. В случае Сбербанка если капитал внесен не в дату очередного платежа, то часть капитала пойдет на погашение процентов.

Используйте кредитный калькулятор онлайн для расчета ипотеки и потребительских кредитов.

Также доступны мобильные версии кредитных калькуляторов с досрочным погашением

| Мобильные кредитные калькуляторы | |

|---|---|

Дмитрий Тачков

Разработчик калькуляторов

Финансовое образование

Опыт работы в банке

Специалист по микрозаймам

Создатель калькулятора

О разрабочике

Привет. Я разработчик данного калькулятора. Буду рад, если вы оцените калькулятор, выбрав один из 3х вариантов ниже. Ваши оценки помогут улучшить работу инструмента. За оценку респект и спасибо.

Непонятно

47

Сойдет

41

Годнота

577

Инструкция, как погасить

Полное закрытие

- Написать заявление в банковское учреждение выдавшее вам ипотечный кредит с просьбой о досрочном возврате полной суммы задолженности. Обычно такое заявление–обращение подается за месяц до предполагаемой даты, когда вы хотите совершить последний платеж. В заявлении указывается дата и сумма, которую вы рассчитываете внести. В случае же полного досрочного погашения необходимую сумму для погашения нужно уточнить в банке, а не пытаться высчитывать самостоятельно.

- Должник обязан обеспечить наличие денежных средств на своем банковском счете, который привязан к ипотечному кредиту не позднее даты указанной в заявлении. Будьте внимательны, если переводите средства с других банков или терминалов, так как деньги могут прийти позже, поэтому рассчитайте время так, чтобы последний платеж был без просрочки.

- Удостоверьтесь, что средства были списаны с вашего лицевого счета, а затем перезвоните по горячей линии в банк и удостоверьтесь, что договор ипотечного кредита закрыт. Необходимо забрать закладную на квартиру, так как для банка она больше ценности не имеет, а заодно попросите в банке документ о том, что вы перестали быть должником банка.

- Обратиться в регистрирующие органы по месту жительства для того, чтобы в базе сменили данные о том, что недвижимость больше не является предметом залога организации банка.

ВАЖНО: В том случае если вы решили досрочно погашать ипотечный кредит материнским (семейным) капиталом, сумма и срок не указываются, так как после того, как на ваш счет поступят средства с пенсионного фонда, менеджер банка сам вам перезвонит.

Частичная выплата

- Для частичного погашения ипотечного кредита раньше указанного срока необходимо также письменное заявление в банковское учреждение. Все составляющие заявления такие же, как и при полном погашении досрочно.

- Обязательно убедитесь в том, что средства поступили на ваш счет заблаговременно, не дожидаясь даты списания.

- После того как сумма будет списана со счета привязанного к кредитному договору, банк предложит вам 2 варианта для дальнейшего сотрудничества. В первом случае с вас снимется небольшая нагрузка в финансовом плане. Банк пересчитает ваш ежемесячный платеж, оставив срок неизменным. Во втором случае банковская организация предложит должнику убавить срок выплаты ипотечного кредита, оставив ежемесячный платеж таким же какой и был.

- После того как вы выберите подходящий вам вариант для дальнейшего сотрудничества, банк представит вам новый документ с графиком ежемесячных платежей.

- Скачать бланк заявления на полное/частичное закрытие кредита

- Скачать образец заявления на полное закрытие кредита

- Скачать образец заявления на частичное закрытие кредита

О частичном и полном погашении ипотеки и о других нюансах читайте здесь, как выгоднее гасить ипотеку досрочно и какие факторы следует учесть, рассказано тут.

Что делать потом?

Если банк все же выдвинул требование о полном погашении долга до истечения срока кредитного договора и подал в суд, то следует собрать как можно больше доказательств о том, что вы действительно не имели возможности выплачивать некоторое время ипотечный кредит, если речь идет о просроченных платежах.

Нужно предоставить в суд трудовую книжку с отметкой об увольнении или справку об инвалидности, а также другие сведения о том, что ваше материальное положение резко ухудшилось. В том случае если банк подал в суд исходя из финансового кризиса с просьбой о взыскании задолженности судом с должника, то прочтите ваш кредитный договор.

Если в нем нет ни одного предложения о том, что банк имеет право на данные действия, то смело возражайте против такого требования. Докажите, что вы платежеспособны, и за время пользования кредитными средствами не допускали ни одного просроченного платежа.

Досрочное погашение по действующему законодательству

Сейчас можно досрочно погасить аннуитетный кредит в любом банке. Законом предусмотрено, что кредиторы не имеют права запрещать заемщикам возвращать деньги быстрее, чем планировалось, а также выставлять какие-либо требования к досрочному гашению (например, банк не может установить минимальную сумму дополнительно взноса либо их периодичность).

Банкам доступно лишь включать в кредитный договор пункт о том, с каким результатом будет происходить досрочное гашение потребительского кредита: с уменьшением срока действия кредита либо со снижением ежемесячного платежа.

Одни могут предлагать клиентам выбор, другие же оставляют только один способ. В этом случае заемщик может только смириться, поскольку в законе сказано лишь, что клиент имеет право совершать частичное и полное досрочное гашение. Будет при этом уменьшаться срок или ежемесячный платеж, нигде не прописано.

Итак, обсудив, что такое досрочное гашение и разрешено оно или запрещено, поговорим о том, насколько это выгодно.

Какие существуют виды?

Справка! Чаще всего ипотека оформляется на длительный срок, который может составлять 20-30 лет.

Объясняется все просто, стоимость жилья относительно доходов населения слишком высока. Поэтому даже такая часть, как 1/10 или 1/20 от стоимости жилья с учетом процентных платежей и расходов на страхование, считается не маленькой и порой бьет по карману.

Поэтому заемщики, страхуя себя, оформляют ссуду на длительный срок, например, на 30 лет. Но по возможности стараются оплатить больше или вовсе погасить кредит досрочно.

Существует два вида досрочного погашения займа:

- Первый – частичное погашение. То есть заемщик временами вносит большую сумму, чем прописано в кредитном договоре.

- Второй – полное досрочное погашение, когда весь остаток по ипотеке гасится одним платежом. Одновременно производится выплата банку-кредитору суммы оставшегося долга, а также процентных платежей, которые начисляются по графику.

Несмотря на то что второй вариант быстрее избавит заемщика от долга, выгоды от него будет меньше. В первом варианте имеется возможность сэкономить, но это более длительный метод, который к тому же требует определенных знаний и стратегии действий.

Как быстро выплатить ипотеку

Согласно данным Федеральной службы государственной статистики каждая шестая российская семья имеет кредитное жилье. Общая экономическая нестабильность в стране последние четыре года сказывается и на индивидуальном финансовом положении граждан, поэтому ипотечники стремятся использовать любые законные схемы досрочного избавления от обременения. Быстрее погасить ипотеку можно несколькими способами:

- Продать ее другому банку. Рефинансирование – выгодный вариант оплаты задолженности, если процентная ставка в новом банке ниже, чем в предыдущем не менее, чем на 3%.

- Воспользоваться правом на налоговый вычет.

- Направить средства материнского капитала в зачет части ипотеки. Один из способов законного использования сертификата – улучшение жилищных условий. Средства также можно направить на первоначальный взнос по кредиту.

- Получить нецелевую ссуду наличными. Если размер остатка долга невелик, можно погасить его за счет другого срочного нецелевого кредита (имеет смысл только если процентные ставки по обоим займам примерно одинаковы).

- Учащение выплат. Если банк предусматривает несколько программ оплаты жилищного кредита и среди них есть «Платеж раз в 14 дней», имеет смысл направить обращение менеджеру кредитной организации с просьбой о смене программы с целью участить выплаты. Используя данный способ, можно сэкономить на процентах.

- Воспользоваться программой государственной поддержки, действующей в регионе вашего проживания. Например, получить жилищный сертификат для многодетной семьи.

- Сдать в аренду ипотечное жилье, если в договоре нет запрета на совершение арендных сделок с кредитным имуществом.

Полная выплата долга по кредиту

Решение погасить досрочно ипотечный кредит требует последовательного исполнения. Для этого заемщику необходимо выполнить ряд действий, порядок которых выглядит следующим образом:

- Сообщить в письменной форме сотруднику кредитной организации о намерении досрочно закрыть ипотеку. Сделать это можно лично в отделении учреждения или направить уведомление заказным письмом.

- Определить дату полной оплаты кредита. Это должен быть рабочий день.

- Согласовать время и способ возврата займа с менеджером кредитной организации, уточнить остаток задолженности, включая проценты.

- При выборе безналичной формы расчета следует узнать точную стоимость услуги по переводу денежных средств на счет кредитной организации и обязательно учесть ее в конечной сумме платежа. Банк-кредитор должен получить весь долг до копейки, иначе он не будет считаться погашенным.

- Полностью оплатить остаток задолженности вместе с начисленными процентами.

- Через 1-2 рабочих дня (период времени, который требуется для зачисления денежных средств на счет кредитора) связаться с сотрудником банка и уточнить, погашен ли займ.

- Запросить у кредитной организации справку о полном расчете по ипотеке, чтобы зафиксировать отсутствие долга.

Частично-досрочное погашение ипотеки

С целью осуществления этой процедуры необходимо лично явиться в офис кредитной организации и подать заявку на досрочное погашение ипотеки по частям, чтобы банк предпринял действия по составлению обновленного графика ежемесячных платежей оформленного в виде дополнительного соглашения к договору, и начислил проценты по измененной соответствующим образом формуле.

Утверждаются эти изменения обеими сторонами сделки и должны являться неотъемлемой частью первоначального соглашения. Так как договор ипотечного кредитования с приложениями подлежит обязательной регистрации Федеральной службой государственной регистрации, кадастра и картографии (Росреестр), то и все изменения к нему, включая новую схему выплат, проходят ту же процедуру.