Кто является резидентом и нерезидентом РФ, в чем отличия?

При регистрации бизнеса и найме иностранных рабочих, а также при осуществлении торговли валютой или открытии счета в зарубежном банке, гражданин может столкнуться с такими понятиями, как резидент и нерезидент.

Резидент, нерезидент – в чем между ними разница

Разница между резидентом и нерезидентом в правах и обязанностях перед своим и перед иностранным государством. Правительство любой страны заинтересовано в привлечении иностранных капиталов на долгий срок.

Чем дольше работает иностранец и чем дольше заводы и фабрики иностранцев работают в стране, тем на большие привилегии они могут рассчитывать. Резидент имеет больше прав и возможностей, чем нерезидент. Это основное его отличие, остальное вытекает из этого положения.

Законодательное регулирование

Понятие резидента и нерезидента прописано в Налоговом кодексе (ст.207) и в законе «О валютном регулировании». Однако эти понятия используются не только в сфере бизнеса и финансов.

Это относится и к трудовым отношениям – к мигрантам и тем людям, которые хотят переехать в другую страну. При этом, в качестве резидента и нерезидента может выступать как физическое, так и юридическое лицо.

Но следует учитывать, что пребывание должно быть абсолютно законным

Не важно, является иностранец или гражданин резидентом или нерезидентом, он несет полную ответственность за свои действия на территории государства

Как стать резидентом

Для того чтобы стать резидентом не надо получать гражданство в стране пребывания, более того, для получения этого статуса можно вообще не иметь никакого гражданства. Важен факт пребывания более полугода в стране и наличие какой-либо деятельности, не запрещенной в той стране законом.

За получением статуса резидента нет необходимости обращаться к властям. Обычно иностранец получает их по документам, которые подтверждают факт его нахождения в стране. Это может быть:

- виза;

- документы, подтверждающие факт наличия у него официальной работы;

- документы, подтверждающие вид на жительство;

- документы о том, что он занимается в этой стране бизнесом.

Можно использовать любые документы, которые подтверждают, что он находится в стране не менее полугода. Подойдет даже студенческий билет или студенческая виза.

Плюсы пребывания в стране в статусе резидента

Однако для бизнесменов и инвесторов, для того чтобы получить такую же налоговую ставку как для резидентов (13%) необходимо пробыть в стране не менее года. Для нерезидентов налоговая ставка составляет 30%.

При этом резидент может открывать счет в любом банке, свободно заниматься валютными операциями, претендовать на льготы и поддержку от государства пребывания.

Минусы пребывания в статусе резидента отсутствуют. Это обусловлено тем, чтобы иностранцы стремились как можно дольше находиться в стране и как можно больше производить в ней товаров и услуг или вкалывать средства в ее развитие.

По сути, это один из механизмов привлечения иностранных инвестиций, в том числе, трудовых — дешевая рабочая сила, как бы ее не критиковали, это один из способов удешевить производство, сделать товары более доступными самым широким слоям населения.

В каких случаях можно потерять статус резидента

Граждане, которые проживают в течение всей жизни безвыездно на территории страны, являются резидентами автоматически. Но как было уже сказано, резидентство и гражданство не одно и то же. Поэтому в некоторых случаях гражданин может потерять статус резидента даже на своей родине, если он длительное время находится в другой стране.

Также человек может потерять статус резидента, если совершит какое-либо преступление на территории страны пребывания, в том числе за нарушение визового режима. Если виза выдана всего на несколько дней или месяцев, а приезжий прожил более года – резидентом он не станет, а за нарушение закона его ждет депортация.

Особенности начисления налога нерезидента

Как уже отмечалось, к нерезиденту налоговые требования предъявляются более высокие по сравнению с резидентом. Общеприменимая ставка налога к доходу нерезидента равна 30%. Однако, как и всегда, во всех правилах есть исключения, которые позволяют применять пониженную ставку 13%. К этим исключениям относятся такие случаи:

- Нерезидент имеет статус высококвалифицированного специалиста.

- Нерезидент имеет патент для трудоустройства.

- Доходы нерезидента получены от деятельности на судах под флагом России.

- Нерезидент является беженцем, лицом, получившим политическое убежище, участником определенной государственной программы.

- Нерезидент является гражданином страны ЕАЭС.

Отдельная ставка предусмотрена для дохода нерезидента в случае, когда он является учредителем предприятия. Если нерезидент получает дивиденды с прибыли компании, то налог нерезидента будет больше обычной резидентской ставки в 13% и составит 15%.

Особенности требований банка к валютным нерезидентам

Валютные нерезиденты обладают существенными привилегиями над резидентами при совершении валютных операций.

Неоспоримое преимущество, которым владеет нерезидент, – это отсутствие обязанности подавать отчеты налоговикам об открытии зарубежного счета и денежном движении по данному счету. Также у нерезидентов нет ограничений по сумме зачисления на зарубежные счета.

Кроме того, в отличие от резидента, валютный нерезидент может осуществлять валютные переводы резиденту (как и нерезиденту) без ограничений на территории и за пределами РФ.

Необходимо только помнить о дополнительных требованиях к списку документов для открытия счета. Если физическое лицо – иностранец, то нужно предоставить, помимо паспорта, его нотариально заверенный перевод, визу либо разрешение на временное проживание, миграционную карту, заявление, что счет не будет использоваться для предпринимательской деятельности. Если открывается счет предпринимателя-нерезидента, то дополнительно потребуется свидетельство о постановке на учет, выписка из госреестра, образец подписи владельца.

Основные определения

| Резидент | Это юридическое либо физическое лицо, которое зарегистрировано в данной стране, на которое полностью распространяется национальное законодательство |

| Нерезидент | Это юридическое, физическое лицо, которое действует в одной стране, но постоянно зарегистрировано и проживает в другой |

Также это могут являться компании, которые не являются юридическими лицами, созданные в соответствии с законодательством других стран, либо находящиеся в государстве иностранные дипломатические представительства.

Обычно понятие применяется к правам и обязательствам лиц в финансовых и налоговых правоотношениях.

Понятия «резидент» и «нерезидент» РФ в соответствии с налоговым и валютным законодательством РФ разнятся.

Причиной этому является, что налоговое и валютное законодательства России – это две разные области законодательства.

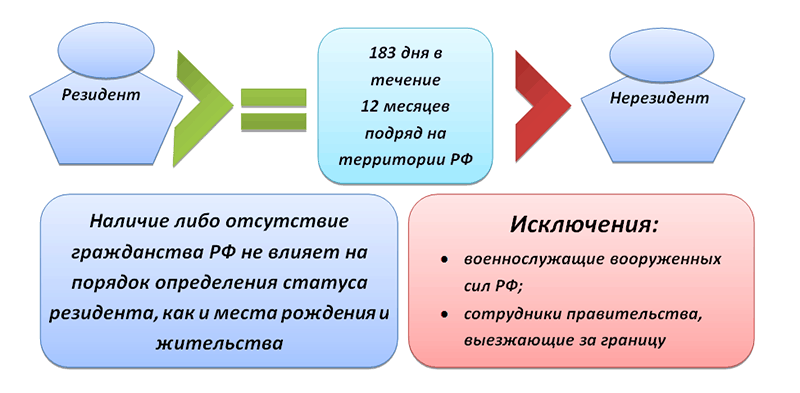

Согласно НК РФ гражданство физлица и налоговое резидентство физлица никак не связаны между собой. Гражданин России может являться налоговым нерезидентом России, и иностранный гражданин может являться налоговым резидентом страны.

До 2020 года граждане, находящиеся за границей России больше года, признавались валютными нерезидентами.

Но при въезде в РФ даже на день, они становились валютными резидентами. С 1 января 2020 года согласно законодательству все российские граждане, не зависимо от периода пребывания в другой стране являются валютными резидентами.

Но при этом физлица, которые постоянно проживают за границей больше 183 дней на протяжении года освобождаются от ограничений валютного законодательства и должны сообщать налоговой о своих счетах в зарубежных банках. Таким образом, налоговые и валютные резиденты стали похожими понятиями.

Международные договоры и законы РФ

Вы совершенно правы: международные договоры, если они были ратифицированы — то есть признаны в России, — имеют преимущество над законодательством РФ. Это указано и в налоговом кодексе (ст. 7), и в Конституции РФ (ст. 15).

Международные договоры имеют значение, если у вас есть признаки налогового резидента двух государств. В случаях, когда вы соответствуете признакам только российского резидентства — то есть 183 дня живете в России в течение 12 месяцев — опираться нужно на российское законодательство. Это подтвердил Минфин своим письмом от 21 мая 2018 г. № 03-08-05/34060.

Соглашения об избежании двойного налогообложения существуют, чтобы исключить ситуации, когда налог нужно платить в двух странах одновременно. Они сами по себе не устанавливают критерии налогового резидентства, а лишь уточняют их.

Например, в упомянутых вами конвенциях с Чехией и Испанией прописаны признаки резидентства только для случая, когда человек является налоговым резидентом обеих стран: Чехии и России, Испании и России. Это нужно, чтобы понять, где и как платить налоги, чтобы не отдать лишнего сразу двум государствам.

Права и обязанности резидентов и нерезидентов — в чем отличия

На практике работники-нерезиденты не всегда предъявляют документы, подтверждающие налоговый статус. Как определить налоговый статус работника без документов, чтобы правильно рассчитать НДФЛ?

Этот вопрос задают бухгалтера, если трудно рассчитать количество дней, в которые иностранный работник пребывал на территории России. И к тому же, по запросу компании работник не пожелал предоставить необходимые документы, которые могут подтвердить этот срок. Например, сложности возникают, когда работник находился на лечении заграницей или обучении.

Конечно, фактически может вырисовываться ситуация, что работник все-таки уже является резидентом, но что делать, если подтверждающих документов нет?

Минфин рассмотрел данный вопрос в письме № 03-04-06/32676 от 12.08.2013 года. Решение Минфина такое.На основании п.1 ст. 226 НК организации обязаны начислить, оплатить и удержать НДФЛ со своих сотрудников в зависимости от их налогового статуса.

Чтобы признать физическое лицо резидентом или нерезидентом, нужно руководствоваться статьей 207 НК, где указаны сроки, по которым определяется статус: более 183 дней нахождения работника на территории РФ, в том числе кратковременное лечение и обучение за границей.

Документами, подтверждающими налоговый статус работника могут служить:

- копии страниц паспорта, где поставлены отметки органов пограничного контроля при пересечении границы;

- справка с места работы, которую заполняют на основании табелей учета рабочего времени;

- квитанции из гостиницы, в которой проживал работник на территории РФ и пр.

Если статус работника определен неправильно, кто в этом виноват?

Ответственность за определение налогового статуса лежит на организации или ИП, где трудится сотрудник, поскольку в обязанности ИП и организации входит начисление и перечисление НДФЛ.

Если бухгалтер сомневается в правильности определения статуса налогового резидента, он может запросить дополнительные документы у работника (их копии). Заверять документы у нотариуса не требуется. Если же работник не предоставил никаких документов, налогоплательщик вправе применить к доходу такого работника ставку 30%.

Вывод:

1. Для того, чтобы определить статус работника, запросите у него подтверждающие документы.

2. Если вы решили определить налоговый статус работника без документов, то рассчитывайте НДФЛ с заработка такого сотрудника по максимальной для данной ситуации ставке: 30%.

По данным с http://prednalog.ru/rezident-ili-nerezident-kak-opredelit-nalogovyiy-status-bez-dokumentov/

https://youtube.com/watch?v=_n6XzpsdKNo

Отличия

Согласно валютному и налоговому законодательству РФ понятия «резидент» и «нерезидент» друг от друга отличаются. Причина в том, что валютное и налоговое законодательство РФ – это две разнородные отрасли права (статьи 72 и 71 Конституции РФ).

В соответствии с налоговыми законами нашей страны, гражданство и налоговое резидентство физлица между собой никак не связаны. Гражданин России может быть нерезидентом налоговым и наоборот – иностранец может быть налоговым представителем РФ.

Валютное право РФ вводит иные понятия «резидент» и «нерезидент». К примеру, согласно подпунктам «а» и «б» пункта 6 части 1 статьи 1 Федеративного закона «О валютном контроле и валютном регулировании» резидентами являются физлица – граждане РФ, за исключением:

- граждан РФ, беспрестанно проживающих в иноземной стране не менее года;

- владеющих выданным госорганом соответствующего иноземного государства видом на жительство;

- непостоянно пребывающих в иноземной стране не менее года на базе рабочей или учебной визы со сроком действия не меньше года или на базе комплекса таких виз с суммарным сроком активности не меньше года;

- беспрестанно проживающие в РФ на базе вида на жительство, предусмотренного законами РФ, иноземцы и лица без гражданства.

А нерезидентами являются физлица, не являющиеся резидентами согласно подпунктов «а» и «б» пункта 6 части 1 статьи 1 Федерального канона «О валютном контроле и валютном регулировании» (подпункт «а» пункта 7 части 1 статьи 1 Федерального положения «О валютном контроле и валютном регулировании»).

Такое отличие отражается на обязанностях и правах резидентов и нерезидентов при исполнении валютных операций. Фактически, в соответствии с канонами РФ, физлицо, являющееся гражданином иной страны, одновременно может быть налоговым резидентом РФ (проживает не менее 183 суток в течение 12 месяцев подряд) и валютным нерезидентом (иностранец, не владеющий видом на жительство в РФ). Отсюда и неодинаковые последствия в отношении валютных операций и налогов.

Как определить свой статус и подсчитать количество нужных дней?

Мы уже разобрались, что подданство не играет никакой роли при определении резидентства человека, так как и граждане РФ и иностранцы могут быть как резидентами, так и нерезидентами. Учитывается только непрерывный любой двенадцатимесячный промежуток времени, могущий начинаться в одном году, а заканчиваться в другом. Окончательно же решение об обладании человеком статуса резидента принимается по завершению года по календарю (с января по декабрь).

Период из 183 дней исчисляется элементарно – складываются все дни, в продолжение коих человек проживал в стране в продолжение вышеуказанных двенадцати месяцев. Дни въезда в Россию и выезда из неё также засчитываются.

Форма заявления о непризнании налоговым резидентом Российской Федерации

^

В соответствии с пунктом 4 статьи 207 Налогового кодекса Российской Федерации в случае, если в налоговом периоде в отношении физического лица действовали меры ограничительного характера, введенные иностранным государством, государственным объединением и (или) союзом и (или) государственным (межгосударственным) учреждением иностранного государства или государственного объединения и (или) союза, перечень которых определяется Правительством Российской Федерации, такое физическое лицо независимо от срока фактического нахождения в Российской Федерации может не признаваться в этом налоговом периоде налоговым резидентом Российской Федерации, если в этом налоговом периоде такое физическое лицо являлось налоговым резидентом иностранного государства.

Физическое лицо, указанное в абзаце первом настоящего пункта, не признается налоговым резидентом Российской Федерации на основании его заявления, представленного в ФНС России, с приложением документа, подтверждающего налоговое резидентство этого физического лица, выданного компетентным органом иностранного государства (сертификата налогового резидентства), или составленного в произвольной форме обоснования невозможности получения такого сертификата в уполномоченном органе иностранного государства с приложением подтверждающих документов.

Указанное в настоящем пункте заявление представляется в срок, предусмотренный Налоговым кодексом Российской Федерации для представления налоговой декларации за соответствующий налоговый период. В соответствии с пунктом 1 статьи 229 Налогового кодекса Российской Федерации налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрена статьей 227.1.

Нерезидент в России

Кто такие нерезиденты РФ? К ним относятся:

- Физлица, не являющиеся резидентами.

- Физлица, беспрестанно проживающие за границами РФ, в том числе временно пребывающие на ее территории.

- Юрлица, созданные согласно канонам зарубежных стран и местонахождению за границами РФ.

- Организации и предприятия, не являющиеся юрлицами, созданные согласно канонам иноземных стран и местонахождению за границами РФ.

- Аккредитованные в РФ консульские, дипломатические учреждения иноземных стран и беспрестанные представительства этих стран при межправительственных и межгосударственных организациях.

- Межправительственные и межгосударственные организации, их представительства и филиалы в РФ.

- Иные лица, не указанные в виде резидентов.

Налогообложение резидентов и нерезидентов

Для вычета налога с дохода резидентов страны существует единая государственная ставка — 13 % от суммы общего дохода. Кроме того, гражданам полагаются льготы и социальные выплаты. Ставка для нерезидентов имеет большие показатели.

Поэтому тем, кто имеет регистрацию и постоянно проживает в рамках России необходимо получить резидентский статус. Первым делом стоит убедиться в отсутствии грубых нарушений законодательства и пропусков налоговых платежей.

Если гражданин трудоустроен официально, то в бухгалтерии организации по месту работы ему оформляют справку 2-НДФЛ. Она подтверждает статус и налоговые вычеты в размере 13%. После этого человеку не понадобится просить подтверждение своего статуса после получения платежных квитанций.

Тем лицам, которые не имеют статуса гражданина РФ, этой привилегии не имеют. Поэтому обязуются запрашивать подтверждение статуса.

Специальной формы такого документа нет, поэтому необходимо принять к сведению информацию, которую следует вписать в заявление:

- Личные данные.

- Адрес и место прописки

- ИНН гражданина.

- Перечень всех требуемых документов.

- Телефон или электронная почта.

Работающему человеку необходимо предъявить копию трудового договора с работодателем и документацию о времени нахождения внутри страны. В последнем случае потребуются:

- Копии использованных билетов для посещения других стран.

- Информация о количестве рабочих часов.

Поданное заявление рассматривают на протяжении месяца. Налоговое обложение нерезидентов выглядит следующим образом:

- Уплата налоговых обязательств по ставке 30 % от общего дохода.

- Уменьшение сумм невозможно до получения резидентского статуса.

- Уплата НДФЛ.

Это означает, что любая сделка, заключенная нерезидентом и приносящая ему выгоду, подразумевает уплату налогов. Например:

- Продажа движимого и недвижимого имущества.

- Общий доход.

- Сдача недвижимости в аренду.

- Дивиденды от принятия участия в некоторых организациях.

- Получение наследства.

В исключительных случаях налоговые обязательства снимаются:

- Алименты.

- Деньги, выплаченные в качестве компенсации за донорство.

- Суммы, полученные с продажи овощных и плодовых культур, выращенных на своем участке.

- Государственные пособия для иностранных граждан.

- Денежные награды за принятие участия в международных спортивных соревнованиях.

При игнорировании оплаты гражданам выписывают штрафы, которые могут доходить до 40 % от сумы общего дохода.

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Резидент и нерезидент страны — кто это такие?

В законодательстве РФ разграничения в указанных понятиях ведутся в налоговом и валютном законодательстве. Резидент или нерезидент – это понятия, которые применимы к финансовой сфере.

Налоговое бремя резидентов значительно ниже, чем у нерезидентов

Резидент – это физическое или юридическое лицо, обладающее постоянной регистрацией и постоянным проживанием в конкретной стране.

https://www.youtube.com/watch?v=sVR8nVUKER0

Нерезидент – это физическое или юридическое лицо, не обладающее постоянным местом проживания в стране А, но имеющее его в другой стране Б, в связи с чем в стране А он лишается привилегий и обязанностей резидента.

На статус резидента влияют следующие моменты:

- временное количество пребывания в стране;

- отсутствие или наличие вида на жительство, рабочей или учебной визы.

Эти различия не простая теоретическая болтовня. В какие курьезные ситуации вы можете попасть, не зная элементарных вещей? Какую выгоду можно получить, обладая статусом резидента страны? Далее мы затронем эти вопросы, но для начала еще немного теории и законодательных сложностей.

Различия понятий

Ранее к резидентам с валютной стороны относились иностранцы и лица без гражданства, постоянно проживающие в России, и все граждане РФ, кроме тех, кто проживает за границей более года, но загвоздка в том, что после приезда в РФ (даже всего на день) их статус резидента вновь действовал. Что же в этом плохого? Ответ кроется в обязанностях, налагаемых на резидентов РФ:

- Сообщение налоговым органам об открытии новых счетов за границей.

- Сообщение в налоговую службу о всех операциях на этих счетах, проведенных за год.

Получается, что ранее лица, которые основное время проживали в другой стране, приезжая, например, проведать родственников, обязывались докладывать налоговой РФ о всех своих финансовых операциях.

Как доказать свой валютный статус нерезидента? Необходимо предоставить следующие документы:

- Отсканированную копию заграничного паспорта, включая те страницы, где стоят отметки о датах пересечения границы РФ.

- Отсканированную копию вида на жительство, рабочей визы или иного документы, подтверждающего постоянное проживание лица на территории заграничного государства.

С валютными путаницами в статусах мы разобрались, давайте разберемся с тем, как государство разделяет налоговые статусы:

- Все граждане РФ становятся налоговыми резидентами, кроме случаев, когда доказано их проживание на территории России менее полугода (183 суток).

- Если дело касается иностранных граждан, то все разворачивается в обратную сторону: все иностранные граждане – нерезиденты РФ (речь идет о налоговом законодательстве), кроме тех, кто не докажет обратное, то есть предоставит факт того, что проживает на территории РФ не менее 183 суток. Недостаточно просто иметь вид на жительство, чтобы сказать, резидент это или нерезидент, необходимо доказать факт нахождения в РФ.

Налоговым резидентом в России считается человек, находившийся на территории РФ не менее 183 дней в течение 12 месяцев. Нерезидент — это человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

При этом дни въезда в РФ и выезда из страны считаются днями пребывания в России. Если отметок о въезде нет в загранпаспорте (например, гражданин приехал из Белоруссии), при необходимости подтверждать факт пребывания в стране можно любыми доступными документами: гостиничными чеками, справками с работы, сообщает НалогОбзор.инфо.

Также период нахождения физического лица в России не прерывается на время его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. Кроме того, военные и чиновники, служащие за границей, считаются резидентами, даже если провели в стране меньше положенного времени.

Таким образом, большинство граждан России — российские налоговые резиденты. Нерезидентом может стать тот, кто часто или подолгу бывает за границей.

Нерезиденты РФ

Основной критерий резидента РФ – это наличие юридической связи определенного субъекта с РФ. Ею может быть гражданство, вид на жительство, место создания юридического лица и т.д.К нерезидентам в свою очередь относятся следующие субъекты:

- Физические лица, которые постоянно проживают вне государственных границ РФ.

- Физические лица, место постоянного проживания которых расположено вне границ РФ, но при этом в конкретный момент временно эти граждане находятся в стране.

- Юридические лица, которые образованы в соответствии с национальными законодательствами других стран и имеющие при этом местонахождение вне границ РФ.

- Предприятия и организации, которые не являются юридическими лицами и были в свое время образованы вне границ РФ в соответствии с законодательствами других стран.

- Дипломатические представительства, посольства и консульства других государств, которые расположены на государственной территории РФ.

- Филиалы и представительства нерезидентов РФ, которые расположены на государственной территории РФ.

Тот или иной экономический субъект будет считаться резидентом того государства, в котором находится его основное место жительства, независимо от гражданства. В свою очередь резидентство компаний определяется не территорией осуществления их деятельности, а местом регистрации и фактического нахождения главного офиса.

Таким образом, между понятиями «резидент» и «нерезидент» существует огромная разница, которая в некоторых случаях приводит к судебным разбирательствам для выяснения того, в какой стране компания должна сплачивать налоги.

Артисты из Comedy Club и резиденты «Сколково»

Иногда резидентами называют людей или компании, входящие в определенные объединения. Например, резидент «Сколково» – это компания, которая получила от фонда «Сколково» статус «участник проекта».

Телезрителям наиболее известны резиденты Comedy Club – так называют себя участники популярного юмористического шоу. Подробнее об отдельных резидентах Comedy Club читайте в наших статьях:

Секреты Гарика Харламова: настоящее имя, детство в США и жена «бульдога»

Гарик Харламов. Фото: инстаграм

Гарик Харламов. Фото: инстаграм

Создатель “Камеди клаба” Гарик Мартиросян: биография и личная жизнь

Гарик Мартиросян и Михаил Галустян. Фото: инстаграм

Гарик Мартиросян и Михаил Галустян. Фото: инстаграм

Павлу Воле 40 лет. Лучшие и худшие стендапы “гламурного подонка”

Павел Воля и Гарик Харламов. Фото: инстаграм

Павел Воля и Гарик Харламов. Фото: инстаграм

Марина Кравец: муж и мужчины единственной девушки из Comedy Club (ФОТО)

Марина Кравец. Фото: инстаграм

Марина Кравец. Фото: инстаграм

Наталья Андреевна из Comedy Woman. Рост, биография и личная жизнь (16 ФОТО)

Наталья Еприкян и Екатерина Варнава. Фото: инстаграм

Наталья Еприкян и Екатерина Варнава. Фото: инстаграм

Секс-символ или дурнушка? Кто такая Екатерина Варнава

Екатерина Варнава. Фото: инстаграм

Екатерина Варнава. Фото: инстаграм

Наталия Медведева: личная жизнь и штука про Карбышева

Наталия Медведева. Фото: инстаграм

Наталия Медведева. Фото: инстаграм

Марина Федункив. Биография и личная жизнь проводницы из Перми, ставшей звездой

Марина Федункив. Фото: инстаграм

Марина Федункив. Фото: инстаграм