Упрощённая процедура банкротства юридического лица

Ликвидация юридического лица по упрощённой процедуре банкротства применяется в том случае, когда у предприятия нет денежных средств для погашения задолженности и у учредителей отсутствует желание продолжать его деятельность.

Упрощённая процедура несостоятельности организации зафиксирована главой 11 ФЗ «О несостоятельности (банкротстве)».

Отличительные черты упрощённой процедуры несостоятельности от общей:

- Обязательное решение участников о ликвидации юридического лица;

- Отсутствие денежных средств и недостаток имущества, необходимого для оплаты долга кредиторам;

- По заявлению о признании несостоятельным сразу устанавливается в отношении предприятия конкурсное производство, что сокращает его время ликвидации.

При упрощённой процедуре банкротства обязательно необходимы следующие условия:

- Наличие большинства голосов учредителей, либо единственного участника за принятие решения о ликвидации юридического лица;

- Обязательное отсутствие существенных основных и оборотных средств у предприятия на момент признания его несостоятельным;

- Существование огромной задолженности по решению судебных органов и (или) по налоговым платежам;

- Иметь неплатёжеспособный баланс организации.

Пошаговая схема реализации упрощённой процедуры ликвидации предприятия:

- Во – первых, учредителями принимается решение о ликвидации организации и назначается его ликвидатор.

- Во – вторых, в арбитражный суд подаётся заявление о признании юридического лица несостоятельным, в котором предлагается кандидатура конкурсного управляющего.

- В – третьих, судья рассматривает дело о банкротстве предприятия и по результатам его рассмотрения выносит определение о назначении конкурсного производства в отношении должника.

- В – четвёртых, на стадии конкурсного производства арбитражным управляющим составляется ликвидационный баланс предприятия.

- В – пятых, после завершения конкурсного производства на основании судебного акта, вступившего в законную силу, организация ликвидируется и подлежит исключению из Единого Государственного Реестра юридических лиц.

Большим плюсом несостоятельности (банкротства) юридического лица по упрощённой процедуре является существенная экономия денежных средств должника, а также уменьшается срок, в течение которого происходит его ликвидация, так как при ней не проводятся другие стадии банкротства. К тому же она предусматривает ликвидацию предприятия и его исключение из ЕГРЮЛ на законных основаниях.

Какое предприятие может считаться банкротом?

Прежде всего стоит сказать, что процедура банкротства в России достаточно усложнена, и далеко не каждая организация может подать на банкротство юридического лица и получить одобрение от государственных органов.

Существует несколько причин, из-за которых предприятия может подать заявление о признании его несостоятельным:

- Организация не выплачивает своим работникам заработную плату в течение трех месяцев и не выполняет прочие социальные обязательства.

- Предприятие не выплачивает кредиты и долги 3 месяца и дольше.

- Невыплаченные долговые обязательства юридического лица превышают 300 тысяч рублей (пенни за просроченные платежи и штрафы не входят в эту сумму).

Подать на банкротство юридического лица может:

- Руководство самого предприятия. Делается это для того, чтобы облегчить непомерную долговую нагрузку и получить необходимую временную передышку.

- Кредиторы. Таким образом, могут взыскиваться долги. И пускай шансов получить их сразу немного, но с течением времени выплаты будут произведены.

- Контролирующие государственные органы. Проверка налоговой инспекции может стать поводом обращения в суд. Прокуратора может также начать процедуру банкротства, если имеются многочисленные обращения граждан по невыплате заработной платы.

- Наемные работники. Случай достаточно редкий, но если сотрудники компании долгое время не получают заработной платы, то они вправе обратится в арбитражный суд для признания неплатежеспособности предприятия.

Причины, способные повлечь за собой банкротство организации

Общая политическая и экономическая ситуация в стране может способствовать разорению фирм и компаний. Этому подвержены и индивидуальные предприниматели. Подробнее о банкротстве ИП вы можете узнать из нашего материала: «Банкротство предпринимателя – пошаговая инструкция избавления от долгов».

Но в подавляющем большинстве случаев на банкротство юридических лиц влияют следующие факторы:

- Непрофессионализм высшего руководящего состава.

- Неправильная организация производства.

- Неверно разработанный бизнес-план (как правило, касается малых предприятий в первые два года существования).

- Давление со стороны конкурентов.

- Давление со стороны проверяющих государственных органов.

- Чрезмерная закредитованность.

Любой из этих факторов способен поставить крест на бизнесе, а когда таких факторов несколько, то крах неминуем и дело закончится арбитражем о признании банкротства.

Мошенничество в сфере банкротства юридических лиц и ответственность

Мошенничество в сфере банкротства происходят, как правило, двумя способами:

- Преднамеренное банкротство, при нём руководителем или учредителями совершаются действия или бездействия, которые ведут к неспособности юридического лица отвечать в полном объёме по своим долговым обязательствам.

- Фиктивное банкротство характеризуется объявлением руководителем или собственником предприятия свою несостоятельность с целью получения материальной выгоды.

Мошенничество при этих видах банкротств осуществляется путём:

- Вывода активов должника, то есть предприятие перед объявлением себя банкротом лишается всех своих основных средств. Очень часто руководители продают имущество по очень заниженной стоимости. В качестве покупателей выступают их доверенные лица.

- Перенаправления финансов организации в связи с заключением договоров об уступке права требования (цессии), переводами финансовых потоков на другие предприятия, выдачей из кассы денежных средств подотчётным лицам и другое.

статистика банкротств КПК и СКПК

После проведения этих операций выводу оборотных и основных средств юридического лица вводится конкурсное производство. В результате чего должник ликвидируется, все его долги списываются, а выгоду от банкротства получают не кредиторы, а руководитель и (или) учредители обанкротившегося предприятия.

Обратите внимание! Таким действиями эти лица подлежат административной (ст. 14.12.2 Кодекса об административных правонарушениях РФ) и уголовной (ст

196 Уголовного кодекса РФ) за преднамеренное банкротство.

В соответствии с административным законодательством РФ за преднамеренное банкротство предусмотрено наложение штрафа на гражданина в размере от 1 000 до 3 000 рублей, а на должностных лиц в размере от 5 000 до 10 000 рублей или дисквалификацию на срок от 1 года до 3 лет.

За преднамеренное банкротство уголовное законодательство РФ предусматривает наказание в виде штрафа в размере от 200 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от 1 года до 3 лет, либо принудительными работами на срок до 5 лет, либо лишением свободы на срок до 6 лет со штрафом в размере до 200 000 рублей или в размере заработной платы или иного дохода осужденного за период до 18 месяцев либо без такового.

Кто может начать процедуру банкротства юр. лица

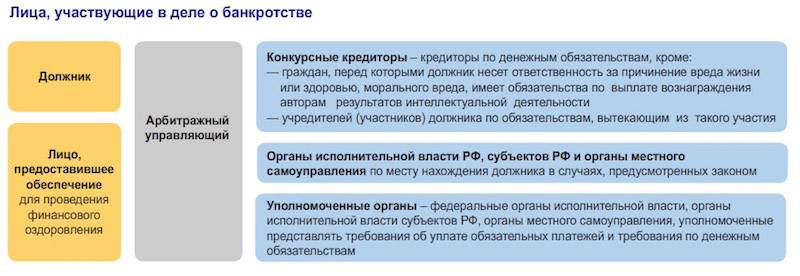

Банкротство юридических лиц, пошаговая инструкция которого определена вышеуказанным законом, предполагает, что инициаторами судебной процедуры может выступать любая финансово заинтересованная сторона:

- Само руководство предприятия;

- Учредители и владельцы убыточной фирмы;

- Кредиторы;

- Социальные фонды;

- Государственные службы и прокуроры;

- Наемный персонал при значительной задержке заработной платы.

Для всех видов кредиторов возможность подать иск в суд – это право, которое они могут реализовать по своему желанию. Для руководителей – это прямая обязанность, способная помочь убыточному предприятию выйти из долговой ямы, найти скрытые ресурсы, восстановить платежеспособность.

- Скачать образец иска от конкурсного кредитора;

- Скачать образец заявления уполномоченного органа о признании должника банкротом.

Руководство фирмы обязано инициировать процедуру самостоятельно:

- Если юридическое лицо не располагает достаточными финансовыми ресурсами для покрытия долгов перед кредиторами;

- Если при начале ликвидации убыточного бизнес-проекта обнаружены признаки несостоятельности юридического лица.

При последнем варианте руководителю (или уполномоченному представителю от лица учредителей) необходимо обратиться с заявлением в арбитражный суд не более чем через 30 календарных дней после выявления подобных фактов. Зачастую это происходит после независимой аудиторской проверки или на основании полученных годовых отчетов с неутешительной статистикой.

Когда и для чего вводится процедура финансового оздоровления при банкротстве

Финансовое оздоровление – это процедура, которая применяется по отношению к компании-должнику для восстановления платежеспособности и погашения долгов, согласно графику на основании ст. 2 127-ФЗ.

К тому моменту как в компании вводится процедура финансового оздоровления, должник еще не получает статуса банкрота. Признаки банкротства в ходе данного этапа потенциально могут быть преодолены, а платежеспособность – восстановиться.

Ключевой отличительной чертой процедуры финансового оздоровления становится то, что в ее рамках платежеспособность компании подлежит восстановлению на основании сохранения полномочий органов управления. То есть управленческие функции не передаются к административному управляющему, хотя он и контролирует работу компании на этом этапе.

Процедура финансового оздоровления в рамках процесса банкротства выступает как процедура судебной санации, так как она направлена на восстановление платежеспособности. Она направлена на реализацию одной из целей института банкротства, а именно – на предупреждение несостоятельности должника по п. 1 ст. 1 127-ФЗ. Именно поэтому реабилитирующим процедурам отводится приоритет.

Первоочередной задачей данного этапа становится покрытие компанией долговых обязательств перед кредиторами, которые заявили о своих требованиях, второстепенной – выход показателей прибыльности на докризисные значения.

Процедура финансового оздоровления отвечает интересам должника, поскольку позволяет ему сохранить свое место на рынке.

Внешнее управление – один из вариантов хода процесса банкротства, который вводится по решению суда после завершения этапа наблюдения. На основании п. 1 ст. 75 127-ФЗ «О несостоятельности» арбитражный суд на первом заседании может вынести решение:

- О введении финансового оздоровления.

- О введении внешнего управления.

- О признании должника банкротом и введении этапа конкурсного производства.

- Об утверждении мирового соглашения и прекращении дела о банкротстве.

С учетом положений п. 1 ст. 80 127-ФЗ арбитражный суд вводит процедуру финансового оздоровления по решению кредиторского собрания, кроме случаев, которые перечислены в п. 2 ст. 75 127-ФЗ.

С ходатайством о введении этапа финансового оздоровления к собранию кредиторов могут обратиться учредители юрлица, отдельный собственник, кредиторы или иные заинтересованные лица. Такое ходатайство будет обсуждаться на первом собрании при условии его своевременного представления. Это нужно сделать за 2 недели до назначенной даты проведения первого собрания кредиторов.

На основе п. 3 ст. 80 в определении о введении оздоровления должны содержаться указания на сроки финансового оздоровления и график погашения задолженности, а также на избранную кандидатуру управляющего.

Кто может инициировать банкротство и при каких условиях

По общему правилу, процедура банкротства проводится по решению должника или по инициативе кредитора.

По общему правилу, процедура банкротства проводится по решению должника или по инициативе кредитора.

Чаще всего процедуру начинает должник, так как ему списание долгов представляется более выгодным вариантом. Однако цель кредитора в ином. Лицо, которому ООО должно, желает вернуть свои средства. А при банкротстве может применяться реализация имущества фирмы, за счет которого будет погашаться задолженность.

При этом, независимо от того, кто выступает инициатором, стоит помнить, что процедура возможна лишь в случае соответствия должника следующим признакам:

- размер задолженности составляет от 300 тысяч рублей;

- обязательства не исполняются как минимум 3 месяца.

Не важно, должно ли ООО одному лицу или нескольким, главное, чтобы общая сумма долга составляла как минимум указанную сумму. Еще одно важное требование – фирма должна иметь признаки неплатежеспособности

Имеется в виду, что она не должна иметь возможности погасить имеющуюся задолженность без применения процедуры

Еще одно важное требование – фирма должна иметь признаки неплатежеспособности. Имеется в виду, что она не должна иметь возможности погасить имеющуюся задолженность без применения процедуры

По отношению к некоторым типам ООО применяются особые требования. Так, сельскохозяйственная фирма банкротится при долгах от половины миллиона, финансовая организация – от 100 тысяч рублей и двухнедельной просрочке, естественные монополии – от миллионного долга. Все эти моменты предусмотрены нормами ФЗ-127.

В качестве инициатора банкротства организации может выступать в том числе и налоговый орган. Процедура применяется, если лицо длительное время не исполняет своих налоговых обязательств. В остальном действия реализуются по общим правилам.

Шаг №2 – вводится процедура банкротства

Инициирование процедуры банкротства осуществляется следующим образом:

- Заявление от должника. Он должен подать заявление в Арбитражный суд;

- Арбитражный суд рассматривает поданное заявление, выносит определение, направляет в предприятие арбитражного управляющего, запрашивает ряд документов;

- Назначается судебное заседание по делу о банкротстве. При наличии признаков банкротства может быть вынесено только два решения – признается несостоятельность юридического лица, открывается конкурсное производство или выносится отказ в рассмотрении заявления.

В соответствии со ст. 225 ФЗ «О несостоятельности» при процедуре банкротства ликвидируемого должника не принимаются такие реабилитационные процедуры, как наблюдение, оздоровление и внешнее управление.

Управляющий при инициировании банкротства должен предоставить перечень документов в орган регистрации:

- Уведомление о формировании ликвидационной комиссии (форма Р15002);

- Ксерокопию постановление суда о том, что должник признан обанкротившимся, назначено конкурсное производство.

В ответ регистрационный орган оформляет Свидетельство, на основании которого назначается конкурсный управляющий.

Необходимо опубликовать сообщение о несостоятельности.

Последствия начала конкурсного производства:

- Приостанавливается добавление к сумме долга штрафных санкций, пенни, неустоек и т.д.;

- С момента открытия производства все сведения, касающиеся финансового состояния банкрота, перестают быть тайной;

- Любые сделки, влекущие за собой отчуждение имущества банкрота или его передачу, могут проводиться только в соответствии с ФЗ;

- Все требования по финансовым обязательствам, договорам, уплате обязательных платежей могут предъявляться только во время конкурсного производства. Исключением из этого является взыскание средств на возмещение вреда здоровью, алименты, указы об истребовании имущества из незаконного распоряжения и т.д.;

- Исполнительная документация должна быть передана судебным приставам;

- Не допускается после принятия судом распоряжения об открытии конкурсного производства наложения арестов на имущество юридического лица;

- С руководителя предприятием снимаются все полномочия.

При этом конкурсный управляющий может осуществлять следующие действия:

- Провести инвентаризацию имущества;

- Оценить имущество должника;

- Уведомить сотрудников должника о том, что они будут уволены. Сделать это требуется не позднее одного календарного месяца с момента введения конкурсного производства;

- Принятие мер, необходимых для сохранения имущества банкрота;

- Ведение реестра запросов кредиторов;

- Исполнение других обязанностей, предусмотренных ФЗ. К примеру, предоставление кредиторам отчетов не меньше, чем один раз в 30 дней. Это положение регулируется ст. 143 ФЗ «О банкротстве».

Когда вводится процедура финансовое оздоровление при банкротстве

Финансовое оздоровление как процедура банкротства вводится судебным решением после процесса наблюдения, в течение которого решается вопрос о целесообразности проведения оздоравливающих мероприятий и поиск финансовых источников санации предприятия. На этот момент должник ещё не получил статус банкрота, так как у него остаются шансы выйти из кризиса.

К ходатайству необходимо приложить следующие документы:

- график выплаты обязательств юрлица;

- гарантия обеспечения;

- план оздоровительных мероприятий.

Копии обращения инициатор направляет остальным участникам процесса.

За что нужно платить

Ход всего процесса до окончательного признания должника банкротом сопровождается различными расходами, предусмотренными законодательством, при этом сложно спрогнозировать окончательную величину затрат предварительно. Потребуется оплатить такие расходы как:

- Государственная пошлина при непосредственной подаче заявления в суд. Ее величина закреплена в ст. 333.21 НК РФ. Для организаций величина госпошлины составит 6000 руб., а для физических лиц – 300 рублей.

- Размещение публикаций в Едином федеральном реестре сведений о банкротстве (далее ЕФРСБ) и в печатных СМИ (газета «Коммерсантъ»). Каждая публикация сведений в газете обойдется примерно в 7000 рублей, а размещение информации в Едином реестре в электронном виде стоит свыше 300 рублей, при этом размещать информацию придется многократно.

- Гонорар арбитражного управляющего. Для граждан, намеревающихся признать себя банкротами, услуги финуправляющего обойдутся в фиксированные 25000 рублей, плюс 7% от стоимости реализованных имущественных ценностей должника. Для юридического лица установленная стоимость услуг арбитражных управляющих выше – от 15000 рублей для административного управляющего и до 45000 для внешнего управляющего ежемесячно.

- Расходы, связанные с реализацией имущества. К таким расходам относятся отдельные публикации в электронном и печатном виде, привлечение экспертов и оценщиков и т.д. В среднем затраченные суммы составят 40000-100000 рублей.

- Почта. Ведение обязательной по закону переписки с кредиторами влечет за собой дополнительные расходы не менее 1000 рублей.

Кроме этого, если должником является обычный гражданин, возможны дополнительные траты на получение квалифицированной юридической помощи, так как человек, не обладающий специализированными знаниями в области права, едва ли сможет пройти всю процедуру банкротства от начала до конца самостоятельно. Даже по предварительным подсчетам очевидно, что всему процессу признания несостоятельности физического лица или организации сопутствуют немалые траты.

Правовое регулирование

Законодательство о банкротстве юрлиц было принято в 2002 году. В ФЗ №127 от 2002 года «О несостоятельности (банкротстве)» регулярно вносятся поправки и изменения. Наиболее масштабные правки были внесены в 2008 году. Данный закон объединяет в себе правила банкротства для юридических и физических лиц, но опираются эти процедуры на разные правовые нормы.

Согласно определению, которое приведено в ФЗ-127 «О банкротстве», под несостоятельностью (банкротством) понимается признанная неспособность должника в полном объеме погасить требования кредиторов в части денежных обязательств. Также в объем не исполненных юрлицом долговых обязательств могут входить выходные пособия и заработная плата в пользу лиц, работающих по трудовому договору.

Различается реальное и техническое (временное) банкротство. При реальном банкротстве компании грозит полное прекращение деятельности, так как капитал был утрачен и дальнейшая финансовая деятельность невозможна.

Под техническим банкротством понимается неспособность юрлица исполнить свои обязательства по долгам только в текущий момент, тогда как в дальнейшем его финансовое состояние нормализуется. Например, такая ситуация возникает, если банкротится контрагент компании, который не заплатил за несколько партий отгруженных товаров или оказанных услуг (то есть образовалась крупная дебиторская задолженность).

По закону любой субъект финансовой деятельности может обанкротиться за исключением религиозных организаций, государственных и общественных объединений, политических партий и государственных учреждений.

Пакет необходимых документов

Для обращения в суд с целью признания юридического лица финансово несостоятельным необходимо подготовить специальный пакет документов. В этот пакет входят:

- заявление о признании банкротом. В тексте этого заявления должны быть указаны все известные заявителю данные о сложившейся ситуации, в том числе о сроках возникновения задолженностей. В том случае, если автором заявления становится один из кредиторов компании, то в тексте заявления надо указать данные сведения и сообщить суду, что круг остальных кредиторов неизвестен или известен не полностью, что потребует от суда розыска других кредиторов организации;

- выписка из Единого государственного реестра юридических лиц, которая сообщает информацию об организации-должнике.

В зависимости от того, кто подает заявление в арбитражный суд, дальнейший пакет документов будет иметь некоторые отличия.

Если заявление подает руководитель предприятия или его учредитель, то в пакет документов необходимо включить:

- устав компании со всеми имеющимися редакциями, даже если они не вступили в законную силу по своему действию;

- документы о бухгалтерском (или финансовом) балансе организации, сформированные сотрудниками соответствующего подразделения, которые покажут финансовое состояние такой организации;

- документы о постановке на налоговый учет в уполномоченных органах;

- если решение о необходимости проведения процедуры банкротства было принято на собрании учредителей, то потребуется протокол такого собрания, где будет содержаться соответствующая информация, либо решение единственного учредителя, также подтверждающего необходимость проведения банкротной процедуры;

- в случае проведения выездной налоговой проверки в качестве документов, подтверждающих необходимость проведения банкротной процедуры, может быть приложена заверенная копия результата такой проверки (заверяется либо нотариально, либо самим руководителем путем проставления печати организации и оставления своей подписи вместе с надписью «Копия верна»).

Если документы подает кредитор вне зависимости от того, идет ли речь о работнике, лице, оказывающем услуги в рамках реализации авторского права, то в перечень документов для предоставления в арбитражный суд входят:

- документы, подтверждающие право обращения (договор, по которому были допущены просрочки по исполнению обязательств со стороны должника, исполнительный лист на обязательные выплаты, по которому не было осуществлено никаких возмещений и т. д.);

- паспорт заявителя, а в случае действия от имени юридического лица – доверенность на представление интересов либо документы, которые подтверждают право действовать без такой доверенности (например, выписка из приказа о назначении на руководящую должность в организации);

- документы, на основании которых можно судить о сроках существующей задолженности (если они не были предоставлены в рамках доказательств по праву обращения, например, в виде графика осуществления платежей по контракту и копий платежных поручений);

- акты сверок (если таковые проводились до момента обращения в судебные органы);

- выписки с банковских счетов;

- иные документы, которые могут быть рассмотрены в качестве доказательств правомерности обращения о необходимости проведения процедуры признания юридического лица финансово несостоятельным.