Что значит мораторий на банкротство?

Мораторий на банкротство означает запрет на возбуждение дел о банкротстве со стороны кредиторов в отношении ИП и юр. лиц. Список пострадавших отраслей, которые получат мораторий, устанавливает Правительство РФ.

Мораторий распространяется только на заявление от кредитора. Простыми словами, если банк обратится в суд с требованием о банкротстве заемщика, заявление будет возвращено, даже если оно было подано до введения моратория, но еще не принято к рассмотрению. При этом должник сам имеет право объявить себя банкротом в любой момент.

Мораторий рассчитан на 6 месяцев, начиная с 4 апреля 2020 года.

Возможности упрощенной процедуры

Основная цель запуска проекта — оказать помощь бедным, малоимущим и уязвимым категориям населения, которые нуждаются в банкротстве и не могут себе позволить пройти процедуру. Стандартная процедура предусматривает оплату всех расходов инициатором. А поскольку банки редко обращаются за признанием банкротства, то все расходы ложатся на должников.

В первую очередь закон позволит обанкротиться следующим группам:

- инвалидам;

- людям, не имеющим имущества и дохода;

- пенсионерам;

- малоимущим и малообеспеченным семьям;

- тем, кто лишился работы.

Закон предусматривает, что расходы будут возложены на специально сформированные фонды. Их созданием займутся СРО арбитражных управляющих. Должник будет оплачивать только самые незначительные расходы.

Последствия моратория на банкротство

Уведомления банка о намерении заявить о банкротстве заемщика утрачивают силу со дня опубликования поправок. Суд вернет поданное ранее заявление, если оно не было принято к рассмотрению. Если судебное заседание уже назначено, но первая стадия банкротства не наступила, производство будет приостановлено до окончания отсрочки.

Последствия моратория для должников:

- Приостанавливаются санкции за просрочку платежей: неустойка, штрафы и пени.

- Запрещается изъятие имущества в залоге (в том числе по ипотеке).

- Приостанавливается исполнительное производство по взысканию имущества (арест и ограничительные меры не снимаются).

Сделки должника по распоряжению имуществом во время моратория на подачу кредиторами заявлений о банкротстве признаются ничтожными. Исключение — обычные сделки не дороже 1% сбережений предпринимателя, связанные с его деятельностью.

Кредитор может подать заявление об оспаривании подозрительной сделки в течение 3 месяцев после снятия моратория вместе с обращением о признании должника банкротом. Если суд признает доказательства истца, сделку отменят. Для составления грамотного заявления и помощи в судебном разбирательстве лучше обратиться к юристу по банкротным делам.

Если должник самостоятельно заявляет о банкротстве во время моратория, суд может утвердить мировое соглашение, даже если собрание кредиторов его не подписало. Мировая сделка действует и в отношении кредиторов, не учтенных в реестре требований.

Перечень мер для помощи бизнесу может быть расширен введением дополнительных мер во втором пакете поправок. Они включают предложения отменить некоторые штрафы, снять блокировку счетов ИП и уменьшить в два раза страховые взносы. А также рассматривается утверждение бессрочного характера понижения ставки с 30 до 15% для предпринимателей.

Завершенные дела

Все судебные дела размещены с согласия должников

А40-9939/2019

Посмотреть дело

Было долга – 749 217 руб.

Москва

Завершено:

27.03.2020

Этапы:

15.01.2019

Поступило в работу

28.01.2019

Подача заявления

30.05.2019

Признан банкротом

Списано долга:

749 217 руб.

А41-73813/2019

Посмотреть дело

Было долга – 494 346 руб.

Московская область

Завершено:

24.03.2020

Этапы:

14.08.2019

Поступило в работу

27.08.2019

Подача заявления

03.10.2019

Признан банкротом

Списано долга:

494 346 руб.

А40-180371/2019

Посмотреть дело

Было долга – 2 161 756 руб.

Москва

Завершено:

27.02.2020

Этапы:

02.07.2019

Поступило в работу

16.07.2019

Подача заявления

04.09.2019

Признан банкротом

Списано долга:

2 161 756 руб.

А41-48952/2019

Посмотреть дело

Было долга – 893 591 руб.

Московская область

Завершено:

20.02.2020

Этапы:

07.06.2019

Поступило в работу

21.06.2019

Подача заявления

11.09.2019

Признан банкротом

Списано долга:

893 591 руб.

А41-51186/2019

Посмотреть дело

Было долга – 5 590 815 руб.

Московская область

Завершено:

05.02.2020

Этапы:

03.06.2019

Поступило в работу

17.06.2019

Подача заявления

22.07.2019

Признан банкротом

Списано долга:

5 590 815 руб.

А41-53168/2019

Посмотреть дело

Было долга – 531 956 руб.

Московская область

Завершено:

05.02.2020

Этапы:

04.06.2019

Поступило в работу

19.06.2019

Подача заявления

30.08.2019

Признан банкротом

Списано долга:

531 956 руб.

А40-14733/2019

Посмотреть дело

Было долга – 1 224 870 руб.

Москва

Завершено:

21.01.2020

Этапы:

15.01.2019

Поступило в работу

28.01.2019

Подача заявления

13.06.2019

Признан банкротом

Списано долга:

1 224 870 руб.

А41-48279/19

Посмотреть дело

Было долга – 1 373 687 руб.

Московская область

Завершено:

24.12.2019

Этапы:

23.05.2019

Поступило в работу

07.06.2019

Подача заявления

22.07.2019

Признан банкротом

Списано долга:

1 373 687 руб.

А40-68748/19

Посмотреть дело

Было долга – 2 409 297 руб.

Москва

Завершено:

23.12.2019

Этапы:

06.03.2019

Поступило в работу

21.03.2019

Подача заявления

22.05.2019

Признан банкротом

Списано долга:

2 409 297 руб.

А40-52617/19

Посмотреть дело

Было долга – 851 322 руб.

Москва

Завершено:

25.11.2019

Этапы:

01.03.2019

Поступило в работу

14.03.2019

Подача заявления

29.05.2019

Признан банкротом

Списано долга:

851 322 руб.

Поправки в законе, принятые в 2016-2018 годах

Свежие новости по банкротству физлиц гласят о том, что Госдумой были и будут приняты меры по упрощению процедуры и ее доступности для граждан. В силу того, что с принятием закона сама процедура представляла собой достаточно сложный процесс, правительством были приняты поправки. Последние новости о банкротстве более чем обнадеживающие:

- Согласно ФЗ №360 от 3.07.2016 года, взыскание долгов по договорам за счет реализации имущества теперь может осуществляться без решения суда. Если до этого приставы имели право конфисковать имущество только по решению судьи, то сейчас банк вправе использовать упрощенную систему взыскания на основании документа, подписанного нотариусом.

- 23.01.2017 года Верховным судом было принято решение, что несостоятельность лица может признаваться даже при отсутствии у него ликвидного имущества и постоянного заработка. Таким образом, банкротство физлиц теперь стало возможным и без имущества. Если у должника при этом нет постоянного дохода, ему необходимо найти гаранта финансирования процедуры. Им может выступать любое платежеспособное лицо, согласное погасить расходы на судебные издержки, гонорар управляющего и госпошлину.

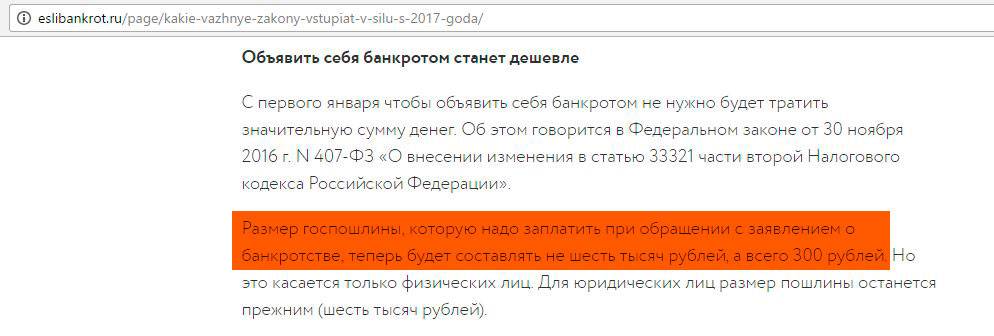

- В 2017 году размер госпошлины снизился с 6 тыс. руб. до 300 руб. Закон об изменении пошлины должен был быть принят 1 января 2017 года, но пока не вступил в силу.

- Также в 2017 году увеличен размер вознаграждения финансового управляющего с 10000 рублей до 25000 рублей.

- Ну и конечно же основная интрига года — упрощенное банкротство физических лиц 2018, свежие новости говорят о том, что принятие закона перенесли на осень, хотя изначально срок был 1 июля. Очень ждем этого события — и как только что-то прояснится — выйдет отдельная статья.

Кто подпадает под мораторий?

Постановление о запрете банкротства распространяется на те предприятия, кто больше всего пострадал от карантина по распространению коронавирусной инфекции.

С 1 апреля в связи с мораторием на банкротство был опубликован список видов деятельности (кодов ОКВЭД) наиболее пострадавших от коронавируса. ФНС разработала сервис, в котором можно проверить распространяется ли мораторий на конкретное предприятие. Для проверки, введите в поиске ИНН или ОГРН компании.

Обращаем внимание, что именно основной вид деятельности компании или ИП, должен соответствовать одному из кодов указанных в перечне утвержденном Правительством. Льготные условия получат ИП и юридические лица, сведения о которых зарегистрированы в ЕГРИП до 1 марта 2020 года

Предприниматели, открывшие бизнес после этой даты и попавшие в долги, не могут рассчитывать на послабления

Льготные условия получат ИП и юридические лица, сведения о которых зарегистрированы в ЕГРИП до 1 марта 2020 года. Предприниматели, открывшие бизнес после этой даты и попавшие в долги, не могут рассчитывать на послабления.

Поправки предусматривают мораторий о банкротстве физ. лиц, только как ИП. Но для обычных граждан на время моратория приостанавливает действие обязанность заявить о собственном банкротстве, если он не может выплатить долг кредитору.

Актуальность банкротства сохраняется: право на банкротство у физических и юридических лиц и ИП, по-прежнему никто не отбирал.

Закон о моратории призван стабилизировать финансовое положение малого и среднего бизнеса в период чрезвычайной ситуации и скачках курса валюты. При необходимости кабинет министров может продлить отсрочку, если к октябрю ситуация сохранится.

Что нового в банкротстве на 2020 год?

Провести процедуру банкротства по предложенной схеме смогут граждане, долги которых варьируются о 50 до 500 тысяч рублей перед всеми кредиторами суммарно. Однако никакие пени и штрафы здесь не учитываются – то есть это должен быть «чистый» долг.

Напомним, ранее, до 2020 года, объявить себя банкротом можно было, если суммарный долг был не ниже полумиллиона рублей. Точнее в теории можно было и с меньшим долгом, но Арбитражные суды не принимали такие заявления либо предъявляли огромные требования к доказательству неплатёжеспособности заявителя.

Основной проблемой ранее была оплата услуг финансового управляющего – минимум 25 000, при этом за такую малую сумму найти согласного на деятельность специалиста было фактически невозможно.

Теперь, если законопроект примут, гражданин, решивший объявить себя банкротом, будет подавать заявление в саморегулируемую организацию арбитражных управляющих, и уже она будет назначать финуправляющих, работающих за гонорар в размер трёх тысяч рублей, и сама будет публиковать необходимую информацию в реестре.

Будут ли эти новшества работать?

По идее, законопроект предполагает такую модель, как финансирование деятельности управляющего из средств фонда саморегулируемой организации. Но некоторые эксперты на данный момент высказывают сомнения по поводу желания управляющих работать за такую сумму, и, возможно, найти специалиста будет сложно. Особенно при учёте, что финуправляющий, при новом подходе, становится самой главной фигурой и его роль увеличивается относительно судебного порядка.

Кроме того, по законопроекту, перед тем, как начать упрощённую схему банкротства без обращения в суд, необходимо будет оценить правомерность такой схемы. На это даётся 20 дней. Эксперты уверены, что за этот срок невозможно досконально проверить имущество и доходы физлица, чтобы принять решение.

Таким образом, есть большая вероятность, что закон действительно будет принят в ближайшее время, однако в его текст перед этим ещё будут внесены изменения, и сам он будет доработан. Закон ещё ожидает следующие стадии рассмотрения (второе и третье чтение, Совет Федерации, Президент). Воспользоваться им непосредственно граждане России смогут, вероятно, не ранее марта следующего (2021) года.

Банкротство физических лиц в 2020 году. Что нового? Видео.

Решитесь ли Вы пройти процедуру банкротства самостоятельно?

Poll Options are limited because JavaScript is disabled in your browser.

Судебная практика 2018

Решение суда о банкротстве принимается с учетом всех обстоятельств и материалов дела. По мнению юристов, новый закон «О несостоятельности» пока достаточно сырой и не доработанный. Судебная практика показывает, что недостаточная проработка дела и лазейки в законодательстве позволяют выигрывать дело в суде недобросовестным гражданам. Настоящая цель закона и поправок к нему – предотвратить фиктивное банкротство и дать возможность снять с себя обязательства по кредиту только добросовестным лицам.

В делах о банкротстве можно встретить много случаев, когда после конфискации имущества у заемщика все равно оставался большой долг. Тем не менее он списывался по причине невозможности взыскать большее имущество у должника.

Рассчитайте стоимость банкротства онлайн

Физическое лицо

Индивидуальный предприниматель

Поручитель

Регион

МоскваМосковская областьСанкт-ПетербургЛенинградская областьАлтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская автономная областьЗабайкальский крайИвановская областьИные территории, включая город и космодром БайконурИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская областьЛипецкая областьМагаданская областьМурманская областьНенецкий автономный округНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика Адыгея (Адыгея)Республика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия – АланияРеспублика Татарстан (Татарстан)Республика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский крайХанты-Мансийский автономный округ – ЮграЧелябинская областьЧеченская РеспубликаЧувашская Республика – ЧувашияЧукотский автономный округЯмало-Ненецкий автономный округЯрославская область

Единиц залогового имущества

Сумма долга, руб.*

Стоимость имущества, руб.

Число кредиторов (всего, от 1 до 99)*

Из них кредиторов, не являющихся банками и МФО

Возраст

Трудоспособный

Пенсионер

Доход, руб.*

Кол-во иждивенцев

Выплаты по алиментам, %

Сделки*

Да

Нет

Поля отмеченные «*» обязательные

РАССЧИТАТЬ

Оценка экспертов

Доработки нового проекта вызвали много споров и возражений. В особенности возражают:

- Ассоциации банков;

- Ассоциация арбитражных управляющих.

Первые обеспокоены повышенными рисками возможного мошенничества со стороны должников. Банкиры рекомендуют увеличить сумму пропускного лимита банкротства. Если в силу вступят поправки, признать несостоятельность смогут граждане с долгом от 50 000 рублей.

Также банкиров беспокоит скорость введения проекта в силу. Они просят отсрочки хотя бы на полгода, чтобы оптимизировать внутренние процессы под нововведения

Отдельно внимание уделяется поведенческим факторам. Банки обеспокоены, что при высокой доступности признания банкротства многие заемщики предпочтут не платить, а обращаться за процедурами

Что касается арбитражных управляющих, то их опасения связаны с упразднением должности управляющего в упрощенной процедуре в деле о банкротстве. По мнению экспертов, это может спровоцировать мошенничество должников, которые будут намеренно обманывать суд и кредиторов, скрывая имущество или денежные средства. Отсутствие финансового управляющего в процедуре означает отсутствие полноценного контроля.

Банкротство физических лиц. Инструкция

13 октября Верховный суд РФ выпустил Постановление, разъясняющее некоторые положения закона (смотрим здесь)

Подать заявление о банкротстве может как сам должник, так и конкурсный кредитор (банк, например), а также уполномоченный орган (налоговая). Мы рассмотрим вариант, когда физическое лицо само решило объявить себя банкротом.

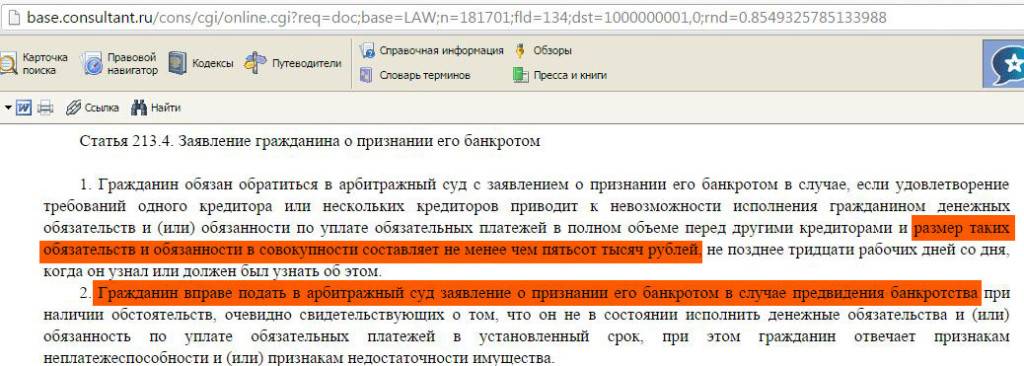

1 Для того, чтобы подать заявление о банкротстве, необходимо, чтобы сумма задолженности была больше 500 тыс. рублей (213.4 пункт 1 ФЗ 154)

5 Оплачиваем пошлину 6 000 рублей и вносим на депозит суда 10 000 за работу финансового управляющего.

6 В случае признания заявления о банкротстве обоснованным, суд назначает финансового управляющего, при непосредственном участии которого будет происходить вся процедура банкротства.

Тут возможны три варианта развития событий:

Должник и кредиторы, при участии финансового управляющего, договорились о реструктуризации долга.

Составляется новый график выплат, рассчитанный не более, чем на 3 года. Причём, начисление пеней и штрафов прекращается. Также перестают начисляться все проценты, за исключением текущих платежей (под текущими платежами понимаются денежные обязательства и обязательные платежи, возникшие после даты принятия заявления о признании должника банкротом). Для реструктуризации должник должен иметь постоянный источник дохода, а также не иметь непогашенных судимостей в сфере экономики, а также не привлекаться за мелкое хищение, умышленное уничтожение или повреждение имущества, фиктивное или преднамеренное банкротство.

Должник и кредиторы не договорились о реструктуризации, и финансовый управляющий начинает процедуру реализации имущества должника для погашения задолженности.

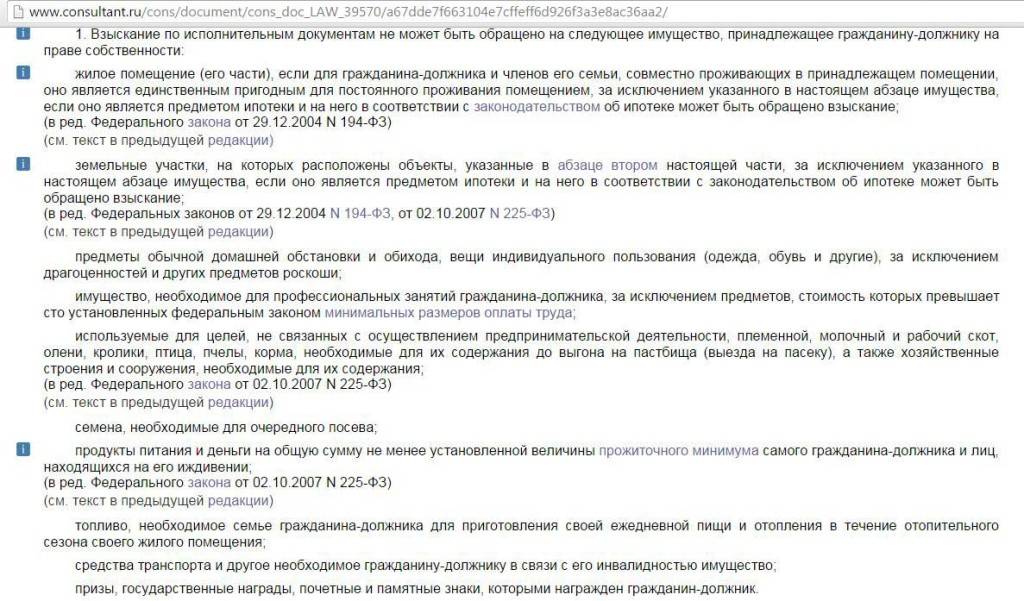

Причём, в конкурсную массу попадает практически всё Ваше имущество, исключения прописаны в cтатье 446 ГПК РФ. К имуществу, на которое не может быть обращено взыскание по исполнительным документам, относится единственное жильё должника (если оно не в ипотеке), земельный участок под единственным жильём, предметы домашнего обихода, топливо для обогрева дома и приготовления пищи, наличные деньги менее прожиточного минимума, орудия труда, семена, государственные призы и награды:

Стоит отметить, что финансовый управляющий может признать недействительной любую сделку за прошедшие 3 года. Т.е. заранее избавиться от своего имущества перед процедурой банкротства не получится.

Мировое соглашение.

На любом этапе процедуры банкротства кредиторы и заемщик могут придти к мировому соглашению, и тогда процедура банкротства прекращается.

7 Если в ходе реализации имущества должника денег на удовлетворение всех требований кредиторов не хватило, то обязательства должника перед кредиторами всё равно считаются исполненными, т.е. задолженность списывается.

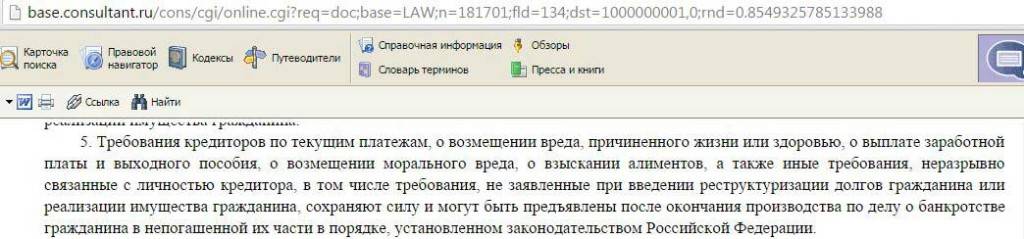

Однако в статье 213.28 пункт 5 ФЗ-154 «Завершение расчетов с кредиторами и освобождение гражданина от обязательств» указан перечень обязательств, которые не списываются после признания физического лица банкротом: требования по алиментам, текущим платежам, требования о возмещении вреда, причиненного жизни или здоровью, о выплате заработной платы и выходного пособия, о возмещении морального вреда:

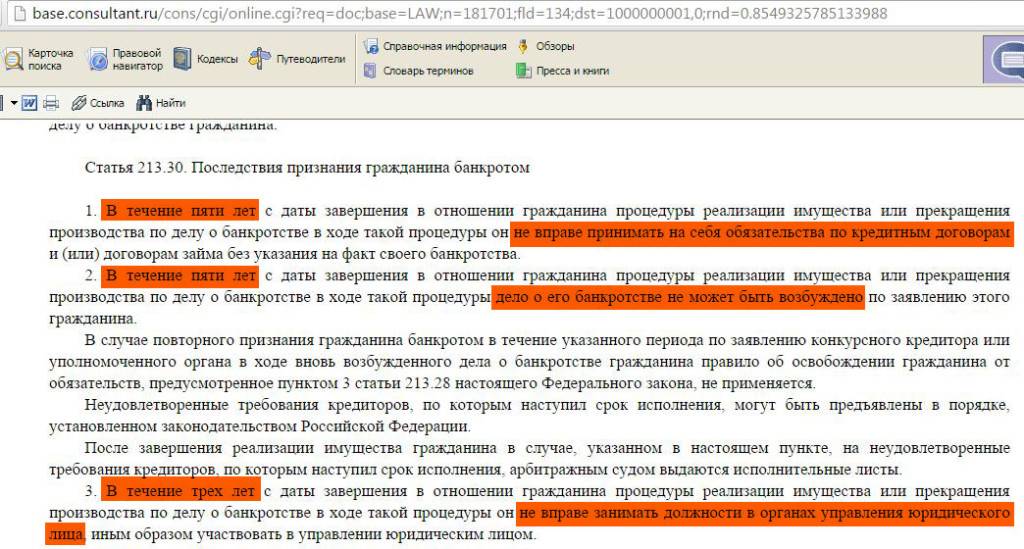

8 После признания физического лица банкротом ему нельзя 3 года возглавлять юридическое лицо, повторно подавать заявление о банкротстве в течение 5 лет, а также брать кредит, без указания того, что он банкрот:

Таким образом, процедура банкротства физических лиц на первый взгляд кажется не такой уж сложной, а последствия довольно гуманными, однако это только на первый взгляд.

Закон о банкротстве физических лиц имеет ряд недостатков, которые препятствуют применению закона в массовой практике.

Самые свежие новости о порядке банкротства физических лиц

На 2019 год серьезных изменений в законе не утверждено. Но с новыми идеями законодателей мы можем ознакомиться уже сейчас, а будут они приняты или нет, покажет время:

При упрощенном банкротстве откажутся от конкурсных управляющих.

- Сократить срок рассмотрения до 4 месяцев.

- Физическое лицо самостоятельно составляет список имущества и кредиторов (по новой схеме).

- Возложить функцию приема документов и консультаций на сотрудников МФЦ.

- Разрешить изымать у должников единственное жилье, если оно превышает установленные нормативы площади в расчете на семью. Данное предложение встретило наибольшее сопротивление и дискуссии, потому как, по мнению экспертов, это спровоцирует массовые мошенничества.

Перечисленные выше замыслы законотворцев пока еще находятся на стадии обсуждения. В связи с тем, что закон принят не так давно, в него постоянно вносятся коррективы.

Важные советы желающим немедленно начать процедуру банкротства

Что можно порекомендовать тем, кто оказался в трудной финансовой ситуации, и планирует банкротство в 2019 году:

- Отслеживайте самые свежие новости о банкротстве физических лиц. Есть все предпосылки полагать, что в скором времени изменения утвердят.

- Если вы подходите под условия упрощенной процедуры, можно подождать нововведений. Проходить банкротство по закону дорого и хлопотно, однако если ситуация уже накалена до предела, лучше инициировать банкротство прямо сейчас.

- Обязательно обращайтесь к услугам юристов. Неправильное заполнение искового заявления и другие ошибки приведут к тому, что вам откажут или дело будет рассмотрено по стандартному порядку.

- Не меняйте прописку. Ожидается, что при проверке будет учитываться период за последние 4 месяца.

- Не берите новые займы. Они не будут внесены в сумму задолженности при банкротстве, если получены менее полугода назад.

- Не передавайте в дар или по купле-продаже имущество близким. Сделка будет признана ничтожной, а собственность продадут для погашения долгов.

Юристы отмечают, что упрощенная процедура банкротства подойдет тем гражданам, у кого нет в собственности дорогой недвижимости, покрывающей долг. Однако и в этом случае принимать решение самостоятельно не стоит. Любые финансовые трудности можно устранить законным путем с минимальными потерями. Некоторым должникам лучше реструктурировать долги, иначе они рискуют остаться без крыши над головой. Результатом банкротства должно стать полное освобождение физического лица от долгов.

Стоимость банкротства: бесплатно — это сколько?

Несмотря на существенное удешевление процедур судебного и внесудебного банкротства, все же, за должником остаются определенные траты:

госпошлина 300 рублей — при обращении в суд;

почтовые расходы до 5 000 рублей. Но при желании можно сэкономить.

На практике, в спорах с банками требуются также услуги юристов, которые помогут составить заявление, дополнительные ходатайства, решить организационные моменты, защитить интересы. Но возможно, что эту функцию отдадут МФО.

Свежие новости сообщают, что поправки Минэкономразвития в целом завершены. Но предстоят еще второе и третье чтения в Госдуме, по указу президента проект рекомендовано доработать срочно, но 13 апреля 2020 его рассмотрение было отложено на более поздний срок. Когда заработает новый проект, точно пока сказать нельзя.

Но эксперты уверены, что это случится уже к осени 2020 года. Поправки должны обеспечить доступность банкротства для малоимущих, но всё же списывать кредиты без разбору государство не может.

Подхожу ли я под новые критерии банкротства?

Для того чтобы провести процедуру банкротства по упрощённой схеме, которая предлагается в поправках, гражданин должен соответствовать ряду критериев:

- Потенциальный банкрот безработный, но заявление на банкротство подано не ранее, чем он стал таковым,

- Доход каждого члена его семьи меньше установленного прожиточного минимума, величину минимума устанавливает каждый регион самостоятельно,

- Банкрот не располагает имуществом, а на его счетах сумма менее 50 000 рублей,

- Гражданин ранее не был уличён в преднамеренном банкротстве, не имеет судимости за экономические преступления.

Кстати, второй пункт частично объясняет первый. То есть, человек не обязательно должен быть безработным. Если он трудоустроен, но его зарплата настолько мала и доходы семьи ниже прожиточного минимума, он тоже подпадает под эти критерии.

Если все критерии совпадают у одного человека, он может , не затратив баснословные в сложной экономической ситуации 100 — 150 тысяч рублей.

Под данные требования подпадает, на самом деле, огромное количество граждан России, а это значит, что мероприятие станет доступным большему количеству людей, чем это было ранее, а большая часть россиян сможет избавиться от долгового рабства и финансовой кабалы.

Упрощенная процедура банкротства

Хотя поправки в закон о несостоятельности еще не приняты, юристы прогнозируют существенные изменения в 2019 году. По замыслу авторов законопроекта он должен облегчить жизнь простых россиян, избавив от кредитного бремени. Однако не все специалисты разделяют их мнение, в новостях содержится много спорных моментов.

Дело в том, что предыдущие попытки побудить проблемных заемщиков объявлять о неплатежеспособности не увенчались успехом. В начале действия закона в 2015 году госпошлина составляла 6 000 рублей, в 2017 ее снизили до 300 рублей, но и это не смогло замотивировать должников.

На каких условиях планируется проводить упрощенное банкротство:

- Объявить себя банкротом сможет только физическое лицо. В ходе рассмотрения дела банк имеет право потребовать перейти к стандартной схеме.

- Необходимый для банкротства размер задолженности снизится до 50 тысяч рублей. Максимальный долг для быстрого рассмотрения – 700 тысяч рублей. При этом финансовые обязательства должны возникнуть более полугода назад.

- Количество кредиторов не более 10. К ним могут относиться не только банки, но и налоговая служба, физические лица.

- Официальная заработная плата должника превышает 3 минимальных размера оплаты труда.

- Из процедуры исключается конкурсный управляющий, продавать имущество будет сам гражданин. Каким образом будет реализован данный пункт, и кто будет контролировать физическое лицо, из новостей не ясно.

Сам процесс в 2019 году не изменится. Сначала физическому лицу надлежит составить исковое заявление и передать его в суд. Затем публикуется новость о грядущем банкротстве в открытых источниках. Имущество продается владельцем самостоятельно в погашение задолженности, а человек признается банкротом.

Допускается только реализация имущества в счет долговых обязательств. В новой системе банкротства реструктуризации задолженности не ожидается.

После оглашения решения суда банкрота ждут те же ограничения, что и при стандартной схеме.

Проходить упрощенное банкротство можно будет неоднократно, но предыдущее решение суда должно вступить в силу более 10 лет назад. У физического лица не должно быть судимостей, связанных с мошенничеством или экономическими преступлениями. Кто и каким образом будет проверять добропорядочность заявителей, непонятно, в новостях не дается ответа на эти вопросы.

Делаем выводы

Таким образом, при принятии решения об объявлении себя банкротом должнику следует знать о следующих правилах:

- Гражданин может объявить себя банкротом при сумме долга более 500 тыс. р. и просрочке по кредитам и другим долгам свыше 3 месяцев. Но заявление о банкротстве допускается передать и при меньшей сумме долга: если сумма долговых обязательств превышает стоимость принадлежащего лицу имущества.

- Признание гражданина банкротом происходит исключительно в судебном порядке на основании поданного заявления самим должником или его кредиторами.

- При признании заявления о банкротстве обоснованным арбитражный суд вводит этап реструктуризации задолженности. В рамках данного этапа должник получает возможность выплатить долг в течение 3 лет и не получить статус банкрота.

- При отсутствии шансов на восстановление платежеспособности должника через этап реструктуризации в отношении должника сразу вводится процедура реализации имущества. В ходе данной процедуры производятся опись и реализация всей собственности должника, и вырученные средства направляются на погашение требований кредиторов.

- Процедура банкротства является достаточно длительной (от 3-6 месяцев) и дорогой. Минимальные затраты на процедуру составляют от 30-40 тыс. р. В среднем процедура обходится гражданам в 100-200 тыс. р.

- «Платой» за избавление от долгов станут определенные гражданско-правовые последствия: невозможность занимать управленческие позиции, открывать свой бизнес и получать новые кредиты в течение определенного времени.

- Должнику необходимо помнить об уголовной ответственности за преднамеренное или фиктивное банкротство.