Новый бланк авансового отчета

Унифицированный бланк форма АО-1 очень громоздкий, там много ненужных полей. Таблица, где отражаются бухгалтерские записи – не нужна. Поскольку проводки можно увидеть в регистрах бухучета.

Примечание: Пример заполнения авансового отчета при командировке .docx 25 Кб

Таблица на оборотной стороне отчета тоже не нужная.

Расписка, которая под линией отреза – это анахронизм, тоже выкидывается, уже давно не несет никакой пользы, и потому его можно спокойно выкинуть.

Что нужно оставить в форме авансового отчета ?

Данные о предыдущем авансе — остаток или перерасход. Они позволяют сразу видеть, есть ли непогашенные обязательства между вами и сотрудником.

Информацию о приложениях, то есть о подтверждающих документах, товарных чеках, также лучше оставить. Ведь такие бумаги — важная и неотъемлемая часть отчета. Без них вы попросту не подтвердите расходы. Смотрите, например письмо УФНС России по г. Москве от 19 июля 2012 г. № 17-15/64647.

Бланк скачать: Упрощенная форма авансового отчета.xls Excel (48 кб)

Ответственность

Он должен отчитаться за использованные средства и вовремя сдать в кассу остаток денег. При выявлении несоответствий или недостоверностей в поданной отчетности или в подтверждающих трату бумагах, руководитель вправе признать недостачу в кассе и взыскать ее с нарушителя, а также запретить впоследствии выдачу денег этому работнику и снять с него статус подотчетного лица.

После обнаружения и фиксирования недостачи денег в кассе, руководитель компании обязан инициировать создание инспектирующей комиссии из представителей руководства, которыми могут быть начальники структурных подразделений или специалисты из отдела административного управления персонала. Виновный работник должен оформить объяснительную записку, в которой следует отразить причину его недобросовестного отношения к порученной ему задаче. При отказе подотчетного лица давать пояснения, комиссией должен быть составлен соответствующий акт, в котором следует зафиксировать отказ сотрудника комментировать ситуацию и обосновывать свои неправомерные действия.

Порядок возврата подотчетных денег в кассу

Порядок возврата подотчетных денег в кассу

Чтобы избежать неприятностей с Налоговой Службой, необходимо правильно оформить возврат в кассу подотчетных сумм. Чтобы удержать сумму недостачи с заработной платы сотрудника, необходимо, чтобы он написал соответствующее заявление, с отражением просьбы вычесть из суммы его дохода величину задолженности перед предприятием. Без этого документа руководитель субъекта хозяйствования не имеет права удерживать деньги из дохода сотрудника, относящегося к категории оплаты труда, поскольку такие действия расцениваются как законодательное нарушение, подлежащее административному наказанию по отношению к руководителю и главному бухгалтеру. Стоит отметить. Что сумма удержания денег из заработной платы работника не может превышать 20 процентов от суммы начисления оплаты труда.

Алгоритм обращения с подотчетными суммами

Алгоритм обращения с подотчетными суммами

Если сотрудник не отчитался по подотчетным суммам, уволился и получил расчетные средства, то директор компании может вернуть задолженность только через судебные инстанции. Аналогичные действия применимы в случае, если работник несогласен с суммой удержания из заработной платы.

Приказ о выдаче подотчетных сумм образец 2020

ООО «Гаспром»ИНН 4308123456, КПП 430801001, ОКПО 98756423полное наименование организации, идентификационные коды (ИНН, КПП, ОКПО)

ПРИКАЗ № 1984о выдаче подотчетных сумм из кассы

г. Киров …. …… …. … … … … 14.09.2017

В целях приобретения канцелярских принадлежностей ПРИКАЗЫВАЮ:Выдать Е.В. Иванову из кассы сумму 10 000 (Десять тысяч) руб. на срок пять календарных дней.Ответственным за исполнение приказа назначить главного бухгалтера А.С.Петрову.Директор __________ А.В. МюллерС приказом ознакомлен(а): ________ Е.В. Иванов________ А.С. Петрова14.09.2020

Какие санкции возможны, если выдать подотчётные деньги на год?

Подотчетники не всегда успевают в установленный срок отчитываться за те суммы, что получили авансом и предоставить товарные чеки. Чтобы опозданий было как можно меньше, в организации могут принять решение оформлять деньги денежные средства на подотчет на долгий срок. Например, на год, или полгода. Законно ли это? А был ли подотчет ?

Отсутствие оправдательных документов

К авансовому отчету подотчетное лицо в обязательном порядке прикладывает документы, подтверждающие сумму и характер произведенных расходов.

Если подотчетные суммы будут возмещены работнику в отсутствие оправдательных документов, следует учитывать налоговые последствия данной операции (см. таблицу 3).

Таблица 3. Возмещение подотчетному лицу расходов в отсутствие оправдательных документов

Наименование платежа в бюджет | Учетное действие | Комментарий |

НДФЛ | Суммы, выплаченные подотчетному лицу, следует включить в базу по НДФЛ. Эту позицию поддерживает и Президиум ВАС РФ в постановлении | Ранее некоторые суды занимали иную позицию по данному вопросу: подотчетные суммы, израсходованные сотрудником на нужды организации, не остаются в его распоряжении; следовательно, не признаются его доходом и не облагаются НДФЛ (см., например, постановления ФАС Восточно-Сибирского округа Однако с выходом постановления Президиума ВАС РФ |

Взносы во внебюджетные фонды по Закону (далее – | Взносы на суммы, выплаченные подотчетному лицу, начислить нужно | Данные выплаты не перечислены в |

Взносы на страхование от несчастных случаев на производстве и профзаболеваний | Данные выплаты не содержатся в перечне сумм, освобожденных от взносов | |

Налог на прибыль | Расходы на приобретение товаров (работ, услуг) подотчетником при расчете налога на прибыль не учитываются в связи с их документальной неподтвержденностью. | Одним из условий для признания расходов при расчете налога на прибыль является их документальное подтверждение Налогоплательщик имеет полное право при оформлении авансового отчета использовать платежные документы, относящиеся к прошлому отчетному периоду, но предоставленные подотчетным лицом в текущем. Согласно датой осуществления внереализационных и прочих расходов признается дата утверждения авансового отчета. |

Как правило, работодатель и сам заинтересован в том, чтобы расчеты, произведенные через подотчетное лицо, были подтверждены оправдательными документами. Законодательство не запрещает оказывать сотруднику некое содействие в получении оправдательных документов.

Например: если речь идет о командировке и приобретении билетов в электронной форме. В тех случаях, когда распечатки электронного билета или посадочного талона нет (они были потеряны работников), расходы по проезду можно подтвердить архивной справкой, выданной авиаперевозчиком и заверенной его печатью. В этой справке должны быть отражены все необходимые данные, подтверждающие факт приобретения билета и его стоимость:

- фамилия, имя и отчество работника;

- маршрут, номер рейса, номер посадочного места, дата полета;

- стоимость билета и т. п.

Об этом сказано в письмах Минфина России

,

.

Достаточно часто работники организации приобретают товарно-материальные ценности за собственные средства, а потом передают их в собственность организации, получая при этом взамен денежные средства. Данные операции к расчетам с подотчетными лицами не относятся.

В этом случае физическое лицо за свои средства приобретает имущество, которое ему принадлежит на праве собственности. Передача имущества и компенсация расходов сотруднику представляет собой самостоятельную сделку (например, сделку купли-продажи имущества).

Определение суммы аванса на командировку

Сумма аванса самостоятельно определяется организацией с учетом срока командировки, норм расходов по найму жилья, суточных расходов, а также стоимости проезда в место назначения и обратно. Размер суточных и нормативы должны быть прописаны в коллективном оговоре или же в локальных нормативных актах организации.

В настоящее время размер суточных установлен в размере 700 рублей для поездок по России и 2500 рублей для заграницы

Обращаем внимание, что организация вправе установить размер как меньше так и больше установленных сумм. Вопрос в дополнительных налогах с суточных, так при превышении данных сумм будет взиматься налог на доходы с сотрудника

Что будет если суточные меньше 700 рублей? Суточные могут быть установлены и в меньшем размере, такое право у организации есть. Установленные нормы не обязывают их придерживаться, установленная величина влияет на налогообложение. Однако стоит разумно подходить к определению размера суточных, ведь сотрудник уезжает в поезду для выполнения задач организации, а не по своей воле и устанавливая небольшие суммы означает, что ему придется тратить свои личные деньги на питание, проезд и т.д.

Подробнее о том, как отправить сотрудника в командировку по новым правилам читайте здесь.

Проблемы с блокировкой банковской карты

В последнее время встречаются судебные разбирательства, связанные с блокировкой банковской карты, на которую перечисляются подотчетные деньги.

Блокировка карты является процедурой технического ограничения на совершение операций с её использованием, предусматривающая отказ банка в предоставлении авторизации (получения от банка разрешения, необходимого для использования операции с картой, и обязывающая банк исполнить распоряжение ее держателя), то есть ограничение дистанционной возможности управления счетом.

Это связано с тем, что банк обязан документально фиксировать информацию, полученную в результате реализации правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в случаях выявления необычных операций.

По этой причине банк вправе запросить, а клиенты обязаны предоставить в банк необходимую информацию (п. 14 ст. 7 Закона от 07.08.2011 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», п. 4.1 Положения о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, утв. Банком РФ от 02.03.2012 г. № 375-П).

В свою очередь, клиенты обязаны предоставлять организациям, осуществляющим операции с денежными средствами или иным имуществом, информацию, необходимую для исполнения указанными организациями требований данного федерального закона, включая информацию о своих выгодоприобретателях и бенефициарных владельцах (п. 14 ст.7 Закона № 115-ФЗ).

Например, в одном из рассмотренных судебных дел, в период с ноября 2016 г. по январь 2017 г. на счет банковской карты физического лица производились регулярные зачисления крупных денежных сумм. Перечисления осуществлялись ровными суммами, с назначением платежа «В под отчет на хозяйственные нужды». Общая сумма денежных средств, перечисленных на счет, составила: 2 платежа по 250 тысяч рублей, 17 платежей по 100 тысяч рублей.

Банком запрошены пояснения по операциям зачисления денежных средств, а также документы, подтверждающие экономический смысл проведенных операций.

В ответ на запрос Банка клиентом предоставлены следующие документы: приказ о приеме на работу на должность главного бухгалтера, трудовой договор, квитанции к приходным кассовым ордерам с назначением «возврат от подотчетного лица». Иные документы, подтверждающие оприходование денежных средств в кассу организации, не были представлены. Пояснения о причинах многократного возврата в кассу предприятия полученных в под отчет денежных средств клиентом представлены не были.

Из анализа представленных документов Банком был сделан вывод, что операции клиента не имели явного экономического смысла. Представленная информация и документы не позволили исключить подозрения в сомнительном характере проведенных клиентом операций. С учетом всей имеющейся в распоряжении Банка информации было принято решение о признании операций клиента подозрительными.

Впоследствии, в судебном заседании работница подтвердила, что данные денежные средства в наличной форме ею использовались для расплаты с контрагентами по хозяйственным договорам. Если контрагент не мог принять оплату, деньги она сдавала в кассу, но делала это только для банка, продержав их некоторое время у себя.

Судом действия ПАО «Сбербанк» признаны законными (Решение Буденновского городского суда (Ставропольский край) от 07.06.2018 г. №2-563/2018).

Но если представить своевременно в банк все документы и пояснить суть операций, то оснований для блокировки карты не будет. Как отмечено в Определении Московского городского суда от 07.09.2016 г. № 4г-10455/2016 «…физическое лицо не занимается предпринимательской деятельностью и перечисление денежных средств на его личную карту не может считаться предпринимательской деятельностью, равно как и доводы об отсутствии запрета на перечисление организацией подотчетных сумм на личные карты сотрудников, поскольку они основаны на неверном толковании норм материального права и не подтверждены доказательствами».

Налоговый учет

Выдача денег под отчет не приводит к возникновению расходов у организации, как общей, так и специальной системы налогообложения (УСНО и ЕНВД). Это следует из пункта 14 статьи 270, пункта 3 статьи 273, пункта 2 статьи 346.17, пункта 1 статьи 346.29 Налогового кодекса.

Возвращенные неизрасходованные подотчетные суммы не увеличивают налогооблагаемые доходы, как при расчете налога на прибыль, так и единого налога при УСНО или ЕНВД. Ведь подотчетные суммы в собственность сотрудника не переходят, а являются его дебиторской задолженностью, пока он не отчитается по ним и не вернет неиспользованные суммы. Основание — статьи 41 и 346.29 Налогового кодекса.

Безнадежная дебиторская задолженность в налоговом учете подлежит списанию на внереализационные расходы. В случае создания резерва по сомнительным долгам на внереализационные расходы следует списать суммы безнадежных долгов, не покрытые за счет средств созданного резерва (подп. 2 п. 2 ст. 265 НК РФ). Так поступать может организация на общей системе налогообложения.

Обратите внимание, что истечение срока исковой давности является одним из критериев признания долга безнадежным и, следовательно, учета его в расходах для целей налогообложения прибыли организаций. Для включения сумм дебиторской задолженности, по которой истек срок исковой давности, в состав расходов необходимы документы, подтверждающие истечение срока исковой давности

Об этом говорится в письме Минфина России от 15 сентября 2010 г. № 03-03-06/1/589.

Организация, которая применяет УСНО, независимо от выбранного объекта налогообложения, на сумму списанной безнадежной дебиторской задолженности не вправе уменьшить базу по единому налогу (письмо Минфина России от 13 ноября 2007 г. № 03-11-04/2/274).

Сумма списанной безнадежной дебиторской задолженности не имеет значения и для организаций, уплачивающих ЕНВД. Это следует из пункта 1 статьи 346.29 Налогового кодекса.

Удержание НДФЛ

При увольнении работника и наличии у него задолженности в виде ранее выданного аванса организация признается на основании статьи 226 Налогового кодекса налоговым агентом по НДФЛ и обязана исчислить, удержать у налогоплательщика и уплатить сумму налога в бюджет.

Организация должна принять все предусмотренные законодательством меры для возвращения денежных средств, выданных работнику под отчет. Если это оказалось невозможным в связи, например, с истечением срока исковой давности или если организация приняла решение о прощении долга работника, то датой получения бывшим работником организации дохода в виде невозвращенных сумм, выданных под отчет, будет дата, с которой такое взыскание стало невозможно, или дата принятия соответствующего решения.

В соответствии с пунктом 5 статьи 226 Налогового кодекса при невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Аналогичные разъяснения приведены в письме Минфина России от 24 сентября 2009 г. № 03-03-06/1/610.

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

При отправлении сотрудника в командировку ему необходимо выдать деньги на наем жилья, проезд и средства на суточные расходы, размер которых установлен на основании регламентных документов. Каким образом определить сумму аванса и как произвести выдачу и возврат оставшейся суммы денег, а также как поступить с перерасчетом?

Кто вправе получать деньги

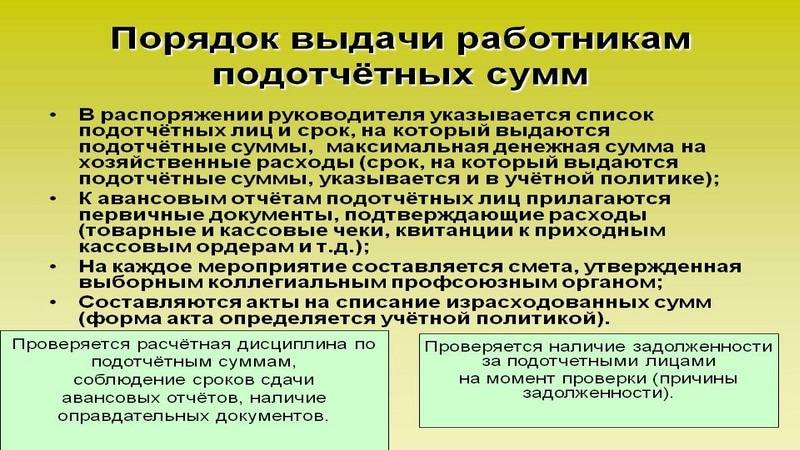

Подотчетные суммы — это деньги, которые выдаются сотрудникам для исполнения поручений компании. Относительно недавно установлены новые правила подотчета — с 19 августа 2017 года, с принятием новой редакции указания Банка России № 3210-У.

Работодатель, по ч. 1 ст. 19 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», обязан организовать и вести внутренний контроль совершаемых фактов хозяйственной деятельности. Порядок контроля за выдачей денег подотчетным лицам определяет руководитель компании. Он издает приказ со списком лиц, обладающих правом на получение денежных средств из кассы организации.

Подотчетными являются лица, которым организация или ИП выдает деньги для выполнения поручений и которые обязаны предоставить отчет об их использовании. Ими выступают любые работники предприятия.

Возврат подотчетных сумм

Рассмотрим ситуацию, когда сотрудник получил из кассы деньги на хозяйственные расходы, но полностью их не использовал или не отчитался. По законодательству, сотрудник должен предоставить авансовый отчет сразу по возращении из командировки или в течение трех рабочих дней. Точные сроки указываются в приказе руководителя.

Согласно ст. 137 ТК, с целью погашения неизрасходованного аванса работодатель может удержать суммы из зарплаты сотрудника в течение одного месяца по завершении срока сдачи отчетности. Данное положение действует, если работник не оспаривает основания и размеры удержаний. Такое решение оформляется отдельным распоряжение и должно быть письменно подтверждено сотрудником. В ТК РФ оговорено, что предельный объем удержаний из каждой выплаты сотруднику должен составлять не более 20 % «чистой зарплаты».

Выдача под отчет сверхлимитного остатка в кассе

Довольно часто организации и предприниматели действуют так.

Если в конце рабочего дня появился сверхлимитный остаток в кассе, его выдают под отчет сотруднику. На следующий день этот сотрудник возвращает деньги в кассу организации.

Это делается для того, чтобы избежать ответственности за превышение лимита остатка наличных денег в кассе. За это нарушение организации грозит штраф от 40 000 до 50 000 руб., а должностным лицам (например, руководителю) – от 4 000 до 5 000 руб.

().

Такой порядок законодательству не противоречит, однако есть и исключения – деятельность платежных агентов.

Деятельность по приему платежным агентом от плательщика денежных средств, направленных на исполнение денежных обязательств физического лица перед поставщиком по оплате работ, услуг, а также направленных органам государственной власти, органам местного самоуправления и бюджетным учреждениям, находящимся в их ведении, в рамках выполнения ими функций, установленных законодательством РФ, регулируется Федеральным законом

(далее –

).

Платежный агент обязан сдавать в кредитную организацию полученные при приеме платежей наличные денежные средства для зачисления в полном объеме на свой специальный банковский счет

().

Использовать при этом выдачу денег под отчет в конце смены для избежания ответственности по

не допустимо. Подтверждает это, например, решение Арбитражного суда Саратовской области

от 11.12.2012 по делу № А57-18746/2012.

По материалам дела выручка по платежному терминалу в связи с получением небольших сумм денежных средств временно выдавалась платежным агентом в подотчет (для накопления). А сумму, образовавшуюся сверх 20 000 руб. платежный агент незамедлительно сдавал в банк для пополнения специального счета. Организация полагала, что в ее действиях отсутствовал состав какого-либо правонарушения. Суд же с таким подходом не согласился.

Отражение операция на корпоративной карте

Для отображения сумм, израсходованных на представительские расходы, связанные с хозяйственной деятельностью, можно использовать один платежный инструмент. Организация оформляет корпоративную карту. Затем по заявлению сотрудника выдает ее конкретному лицу, перечисляет туда подотчетные суммы.

Порядок движения платежных инструментов должен быть утвержден приказом руководителя. Образец:

ООО (название)

Директор (фамилия, инициалы, подпись) 14.03.16 г.

УТВЕРЖДАЮ: Порядок использования корпоративных карт

1. Данные о PIN-коде – это конфиденциальная информация. Держатели платежного инструмента не имеют права ее разглашать третьим лицам.

2. Отчет о командировке или другой документ, подтверждающий использование средств, нужно предоставить директору в течение трех дней с момента осуществления расчетов по карте (в т. ч. снятия средств) или со дня возвращения на рабочее место. К документу должны прилагаться чеки, подтверждающие движение денег.

3. Если документы отсутствуют или директор не подтвердил отчет, то списанные с карты суммы взыскиваются с зарплаты сотрудника.

4. Список держателей карты представлен в Приложении № 1.

5. Выдача и возврат платежных инструментов ведется в журнале учета (Приложение № 2).

6. В случае хищения карты ее держатель обязан незамедлительно уведомить об этом банк.

Момент передачи сотруднику платежного инструмента не является выдачей денег. Записи в БУ осуществляются в момент снятия средств. Из выписки кредитного учреждения можно узнать точную дату операции, когда была использована подотчетная сумма. Счет 55 применяется для отображения операций по корпоративной карте. К нему открывается одноименный субсчет. На дату списания средств в БУ формируется проводка: ДТ71 КТ55.

БУ

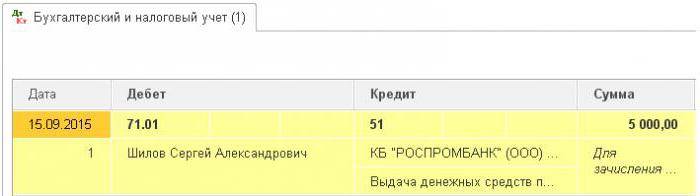

Подотчетные суммы отражаются в балансе на счете 71. Дебетовое сальдо показывает задолженность сотрудника организации. По обороту отображаются выданные суммы и возмещенный перерасход. По кредиту фигурируют использование средств и возврат остатка в кассу. Учет всех сумм ведется в журнале-ордере. Записи в него вносятся на основании ПКО, РКО, авансовых отчетов. Последние сдаются кассиру только после проверки бухгалтером арифметических расчетов и целевого использования средств. Рассмотрим основные проводки.

- ДТ71 КТ50(51) – выданы деньги в подотчет из кассы (расчетного счета).

- КТ71 ДТ20 (26, 44, 71) – списание средств на расходы основного производства (общехозяйственные затраты, дополнительные издержки на реализацию).

- КТ71 ДТ07 (10, 15, 41) – подотчетные суммы использованы на приобретение материальных ценностей.

- КТ71 ДТ50 – возврат средств в кассу.

- КТ71 ДТ94 – учтены не возвращенные в срок суммы.

- ДТ70 КТ94 – не возвращенные суммы удержаны с подотчетного лица.