Обязательно ли посещать налоговую, или можно подать декларацию 3-НДФЛ онлайн?

Не все знают, что подать документы можно онлайн на сайте Nalog.ru, при этом отпадает необходимость посещения налоговой.

Личный кабинет сайта nalog.ru

Личный кабинет сайта nalog.ru

Для подачи заявления на налоговый вычет через сайт, нужно иметь доступ в «Личный кабинет налогоплательщика для физических лиц», который можно получить тремя способами:

- Ввод реквизитов учетной записи сервиса «Госуслуги». Способ подходит только для пользователей, получивших реквизиты доступа к Госуслугам лично в отделении Почты России, МФЦ или другом месте присутствия операторов Единой системы идентификации и аутентификации.

- При помощи регистрационной карты. Карту получают лично в ближайшем отделении ФНС.

- При помощи электронной подписи.

Как подать документы в личном кабинете налогоплательщика?

После получения доступа к личному кабинету можно подавать документы на вычет онлайн.

Пошаговая схема подачи заявки:

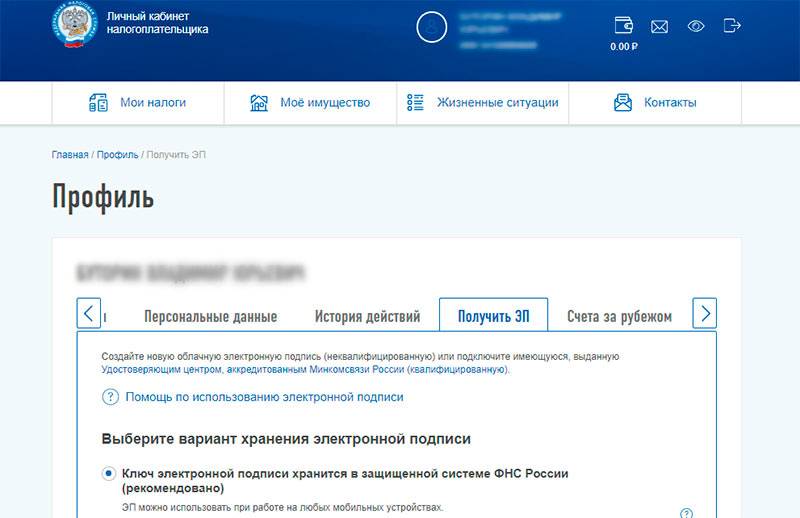

1. Получение ключа электронной подписи для заполнения декларации на сайте. Его создают в личном кабинете в профиле пользователя. Там же получают сертификат проверки электронной подписи.

Куда нажать, чтобы получить электронную подпись

Куда нажать, чтобы получить электронную подпись

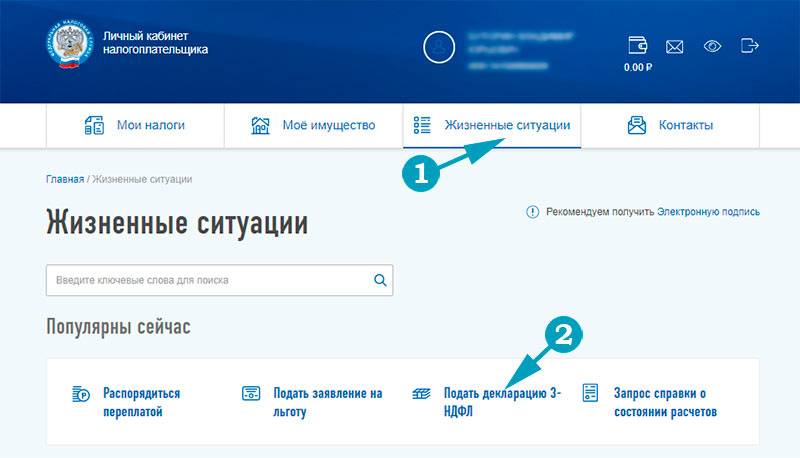

2. Заполнение декларации по форме 3-НДФЛ на сайте или в специальном приложении. Ниже есть видеоролик, в котором подробно рассказывается про заполнение декларации за 2018 год.

Куда нажать, чтобы заполнить декларацию 3-НДФЛ

Куда нажать, чтобы заполнить декларацию 3-НДФЛ

3. Получение справки 2-НДФЛ в бухгалтерии за соответствующий год о сумме удержанных процентов.

4. Заполнение заявления на налоговый вычет с указанием реквизитов счета для перечисления вычета. К декларации прикладывают скан-копии необходимых документов, см. перечень выше.

5. Документы и декларацию, заполненную в онлайн режиме, подписывают электронной подписью и отправляют в налоговую.

Расчет суммы вычета

Имущественный вычет на приобретение жилой недвижимости по ипотеке делится на две части: основная и по процентам.

Расчет суммы вычета

Основная часть

Основная часть вычета равна стоимости квартиры. Эта льгота нечем не отличается от обычного вычета при приобретении жилой недвижимости:

- Величина льготы составляет максимум два миллиона рублей. То есть на руки вы сможете получить не более тринадцати процентов от этой суммы — 260 000 рублей.

- Забрать государственную льготу можно только после вступления в право собственности. Если речь идет о долевом участии, то после получения акта приема-передачи имущества. Если заключался договор купли-продажи, необходимо предоставить выписку из ЕГРН.

Пример. В 2017 году Петров Иван Сергеевич купил отдельностоящий дом стоимостью 3,3 миллиона рублей. Для этого он взял ипотечный кредит в банке на 3 миллиона рублей. По закону Петров может получить вычет только на 2 миллиона рублей. В 2018 году он должен подать в налоговую службу декларацию 3-НДФЛ и заявление на вычет. На его расчетный счет поступят средства в размере 260 000 рублей.

По процентам

Помимо вычета с основной части долга можно получить вычет и по ипотечным процентам.

Право на данный вычет возникает одновременно с вычетом на основную часть ипотечного долга. В случае долевого участия — после оформления акта приема-передачи имущества. Если документ был получен в 2017 году, а ипотека выплачивается уже 3 года, (начиная с 2014 года) льготу можно взять только в 2018 году.

Сумма вычета с процентов будет равна всей сумме налога с переплаты, которую заплатил резидент с 2014 по 2017 год

По ипотечным кредитам можно получить вычет максимум на три миллиона рублей. А на руки выдают не более 390 000 рублей (3 000 000 * 13%). Но, если кредитный договор с банком был оформлен до 2014 года, то ограничений по сумме нет.

Не обязательно брать в банке именно ипотеку. Заем может быть любой, но в договоре должно быть указано, что кредит берется на покупку конкретной жилой недвижимости. И деньги должны быть потрачены на обозначенную в договоре цель.

Пример. В 2017 году Немцов купил земельный участок за 1 500 000 рублей. Чтобы оплатить покупку, он взял кредит в банке, переплатив при этом 700 000 рублей. Заем был нецелевой, т.е. в договоре не указано, что средства были потрачены именно на приобретение недвижимости. Поэтому Немцов не может подать документы на вычет с процентов, но на вычет с основной части долга — может. На руки он получит 1 500 000 * 13% = 195 000 рублей.

Перечень документов, необходимых для оформления налогового вычета

Чтобы получить имущественный вычет при покупке квартиры в ипотеку, необходимо предоставить в органы фискальной службы документы, оформленные соответствующим образом. К процедуре сбора, оформления и подачи документов Вам стоит подойти ответственно и скрупулезно, ведь любая неточность в данных или некорректное заполнение бланков может лишить Вас возможности получить желаемый возврат средств.

Основным документом для налогового вычета по ипотеке является налоговая декларация. Бланк декларации по форме 3-НДФЛ в электронном виде Вы можете найти на сайте налоговой службы. Если такой возможности у Вас нет, то бланк формы 3-НДФЛ можно получить в органах фискальной службы, там же на месте его заполнить и передать инспектору вместе с остальными бумагами.

Вот список документов, которые также необходимы Вам для оформления имущественного вычета при ипотеке:

- Документ, удостоверяющий личность. В органы налоговой службы Вам необходимо передать копию паспорта, заверенную Вашей подписью.

- Подтверждение суммы полученных доходов и выплаченных налогов (в том числе НДФЛ). Данный документ предоставляется в виде справки по форме 2-НДФЛ.

- Подтверждение факта приобретения недвижимости (договор купли-продажи квартиры, долевого участия в собственности новостроя и т.п.). К договору прилагаются платежные документы, которые удостоверяют, что именно Вы являетесь плательщиком за приобретенное имущество. Также в налоговые органы подается заверенная копия акта приема-передачи недвижимости.

- Документ, подтверждающий Ваше право собственности на квартиру (свидетельство, выданное органами Росреестра).

- Банковский договор на получение Вами целевого кредита. Подчеркиваем, что предметом договора может выступать только получение ипотечных средств на покупку (строительство) жилья. В противном случае права претендовать на имущественный вычет Вы не имеете.

- Документ, подтверждающий уплату Вами процентов за пользование ипотекой. Он оформляется в виде справки, получить его можно в банке, обратившись туда с запросом. В справке указывается сумма процентов, которая была уплачена Вами в течение года. В органы налоговой службы Вам необходимо подать оригинал справки.

- Заявление на вычет НДФЛ по квартире в ипотеке, в котором Вы указываете реквизиты для перечисления возмещения НДФЛ. В налоговую службу нужно передать оригинал этого документа, заверенного Вашей подписью.

В целях обеспечения оперативности оформления выплат по возмещению НДФЛ, а также во избежание отказов и задержек со стороны контролирующих органов, Вам стоит позаботиться о полноте предоставления всех необходимых документов, а также о правильности их заполнения.

Порядок получения вычета

Сегодня у заемщиков по ипотечному кредиту есть возможность получить имущественный вычет через налоговые органы и своего работодателя.

Касательно оформления вычета по месту работы лучше проконсультироваться в налоговой, т.к. в разных субъектах Федерации эти правила могут незначительно отличаться. А теперь подробнее обсудим каждый из вариантов.

Через налоговую

Поэтапный план возврата денежных средств, уплаченных в счет налогов, подразумевает следующие действия по окончании года (отчетного периода по закону):

- Заполнение налоговой декларации по форме 3-НДФЛ.

- Получение справки о доходах и сумме удержанных налогов за определенный период по форме 2-НДФЛ.

- Подготовку оригиналов и копий документов на жилье, купленное за счет средств ипотечного кредита (выписка из ЕГРН/свидетельство о государственной регистрации, договор купли-продажи/мены недвижимости, кредитное соглашение, график платежей и пр.).

- Подготовку документов, подтверждающих расходы заемщика по выплате основной части ипотеки и процентов по ней (выписки с банковского счета, квитанции, чеки, расписки, акты о закупке стройматериалов и пр.).

- Оформление соглашения с супругом(-ой) о распределении имущественного вычета – для лиц, состоящих в браке.

- Передачу всех собранных документов в налоговые органы по месту регистрации или постоянной прописки.

Если заемщик передает в органы декларацию, где подсчитаны налоги для возврата из бюджета, ему дополнительно нужно написать заявление на возврат НДФЛ в связи с расходами на приобретение имущества.

Ознакомившись с представленными сведениями, сотрудник налоговой службы сообщит вам, при необходимости, какие документы потребуются дополнительно, а также ход дальнейших действий. Там же на месте можно узнать приблизительные сроки зачисления денег на счет.

Через работодателя

Еще до окончания налогового периода заемщик может обратиться по месту основной работы, чтобы вернуть средства, уплаченные в счет налогов. Для этого потребуется:

- Написать заявление в произвольной форме, на получение уведомления от налоговых органов о праве на имущественный вычет.

- Собрать все необходимые документы и их копии, подтверждающие это право.

- Передать в налоговую по месту прописки/регистрации заявление и копии собранных документов. При себе обязательно иметь оригиналы соответствующих бумаг.

- В течение 30 дней с момента подачи получить уведомление о праве на имущественный налоговый вычет.

- Передать это уведомление своему работодателю с основного места работы.

Уведомление из налоговой позволяет работодателю не удерживать НДФЛ с доходов работника вплоть до окончания отчетного периода (на протяжении года).

Таким образом, заемщику не будет перечислена вся сумма удержанных налогов с прошлого года, он просто будет получать заработную плату в полном размере без удержаний.

Право на возврат части средств, уплаченных в счет подоходного налога, заметно облегчает заемщику финансовую нагрузку на семейный бюджет. Указанный налог сегодня составляет 13 % от месячного заработка. За год набегает довольно крупная сумма, которая позволит выплачивать кредит на жилье без сильного урезания расходов.

Если государство дает такую возможность, ей нужно обязательно воспользоваться. Но помните, что государственные органы не имеют обязанности оповещать о наступлении права получить вычет. Инициатива всегда исходит от самого налогоплательщика.

При этом налоговые органы проводят постоянные консультации населения на предмет процедуры возврата средств, а также прав на их получение. Поэтому, если после прочтения вышеописанной информации у вас остались вопросы, смело адресуйте их консультантам в налоговой.

Следующая

Покупка квартирыПокупка квартиры находящейся в ипотеке: риски покупателя

Декларация 3-НДФЛ

Это форма налоговой отчетности, которая заполняется физическими лицами за отчетный период (в данном случае за календарный год). Пошаговая инструкция по её заполнению есть в этой статье.

- все полученные человеком доходы;

- все налоги, которые были уплачены за отчетный период;

- все налоговые вычеты, которые были учтены при налогообложении доходов в этом периоде.

Ежегодно форма налоговой декларации изменяется в соответствии с внесенными корректировками в Налоговый Кодекс

Поэтому перед ее заполнением важно убедиться, что перед вами актуальная форма декларации

Скачать бланк, посмотреть образец заполнения и изучить подробную пошаговую инструкцию по оформлению 3-НДФЛ можно здесь:

Документы для возврата подоходного налога при покупке дома

Чтобы получить налоговый вычет при покупке частного дома, необходимо обратиться в налоговую инспекцию по месту своей регистрации. Предварительно требуется собрать весь комплект необходимых для этого документов.

Самый первый шаг – заполнение налоговой декларации по форме 3-НДФЛ за полный календарный год. Без нее любые расчеты невозможны. Для получения права на вычет достаточно заполнить 7 соответствующих листов. Максимально возможный временной промежуток для подачи декларации – три предыдущих года. К ней необходимо приложить несколько заявлений:

- о том, что заявитель, купивший жилой дом, желает воспользоваться имущественным вычетом;

- о том, что требуется перечислить возврат излишне уплаченного налога на указанный банковский счет;

- о том, как именно должны быть перераспределены суммы, если речь идет о супружеской паре.

Также перед визитом в налоговую инспекцию требуется запастись оригиналами справок по форме 2-НДФЛ, выдаваемых в бухгалтерии работодателя. Если человек имеет несколько источников официального дохода, надо предоставить справки по их количеству.

Пакет документов необходимо дополнить копиями:

- паспорта гражданина РФ – откопировать следует все заполненные страницы;

- договора купли-продажи, на основании которого заявитель стал собственником жилого дома;

- акта приема-передачи – он обычно подписывается в момент совершения сделки;

- свидетельства о государственной регистрации – именно после этого собственник вступает в свои права.

В случае приобретения дома в браке необходимо приложить к собранным документам свидетельство о заключении брачного союза. При наличии несовершеннолетних детей нужно приложить копии свидетельства о рождении.

Ксерокопии документов должны быть четкими, хорошо читаемыми. Их нотариальное заверение не требуется. Паспорт российского гражданина нужно будет предъявить лично.

При желании можно воспользоваться другим вариантом и получить вычет непосредственно через работодателя. В этом случае с начисленной заработной платы не будет минусоваться НДФЛ, она станет выплачиваться в полном объеме. К собранному пакету документов придется добавить специальное уведомление, полученное у специалистов налоговой службы.

Документы для возврата вычета за приобретённую в ипотеку квартиру

Прежде чем говорить о списке необходимых документов в налоговый орган, для получения налогового вычета по ипотеке, необходимо уточнить наиболее важные моменты.

При покупке квартиры в кредит можно получить 2 вида налогового вычета:

- основной–13% от стоимости недвижимости;

- по ипотечным процентам – 13% от суммы процентов, выплаченных банку.

Следует заметить, что получить возврат НДФЛ сможет не любой желающий. Такое право есть у граждан, которые:

- приобретают жильё для личных (некоммерческих) целей;

- имеют облагаемый подоходным налогом официальный доход;

- проживают на территории России более 183 календарных дней в году подряд.

Получение возврата НДФЛ можно оформить одним из способов:

- обратившись лично в ИФНС по месту регистрации – полагаемая сумма будет перечислена на личный банковский счёт заявителя;

- обратившись с заявлением в бухгалтерию по месту работы – налогоплательщик будет освобождён от уплаты НДФЛ, пока общая сумма не станет равнозначной сумме вычета.

Пакет документов на возврат налога при покупке квартиры в ипотеку:

- декларация по форме 3-НДФЛ;

- справка с официального места работы (2-НДФЛ) за каждый рабочий год;

- ксерокопия паспорта гражданина РФ;

- ксерокопия кредитного соглашения с графиком платежей;

- ксерокопия договора купли-продажи;

- заявление на возврат налога на имя начальника ИФНС;

- заявление о возврате вычета за выплаченные проценты по ипотеке;

- справка из финансового учреждения, выдавшего кредит о сумме выплаченных процентов по договору;

- свидетельство о праве собственности (выписка из ЕГРП со 02.01.2017), либо акт приёма-передачи имущества при покупке в строящемся объекте;

- ксерокопии платёжных документов (для налоговой компенсации по ипотеке), подтверждающих внесение средств, в счёт выплаты по кредиту;

- ксерокопии платёжных документов, подтверждающих факт оплаты жилья для вычета по ипотеке.

- банковская выписка с указанием реквизитов и номера счёта (для перечисления средств).

При приобретении недвижимости в ипотеку, есть возможность получения компенсации не только по процентам, но и по иным расходам: на приобретение имущества, отделочные и строительные материалы, оплату работ и услуг

Поэтому важно сохранять все чеки, квитанции и другие подтверждающие оплату документы!. Для оформления налогового вычета по ипотеке при общей собственности супругов, также понадобятся:

Для оформления налогового вычета по ипотеке при общей собственности супругов, также понадобятся:

- ксерокопия свидетельства о регистрации брака;

- заявление об определении долей в совместной собственности.

Обратиться за вычетом при ипотечном кредитовании можно только после подписания акта приёма-передачи и получения ключей от недвижимости на руки.

В случае совместной собственности или возврата за супруга

12. Заявление (его также иногда называют «Соглашение») о распределении вычета (оригинал), если стоимость жилья менее 4 млн рублей. Не требуется ни нотариальное заверение этого документа, ни присутствие при подаче этого документа второго собственника (собственника, который не подает декларацию). Вот здесь можно скачать образец заявления для ситуации без вычета по процентам по ипотеке, а здесь для ситуации с вычетом по процентам по ипотеке.

Примечание. По старым правилам (если право на вычет у Вас наступило до 2014 года) такое соглашение обязательно делается в случае общей совместной собственности. По новым правилам (если право на вычет у Вас наступило с 2014 года, включая 2014 год) такое соглашение, как правило, делается, только если стоимость жилья менее 4 млн рублей. Если стоимость жилья 4 млн рублей или более, в любом случае каждому полагается по 2 млн рублей вычета, поэтому распределять ничего не нужно. И соглашение не нужно.

13. Свидетельство о браке (копия).

Налоговое уведомление, что это?

Для получения налогового уведомления в ФНС подается заявление. В нем должны содержаться такие сведения:

- паспортные данные;

- ИНН;

- адрес регистрации + проживания;

- размер вычета;

- вид траты;

- наименование объекта;

- адрес квартиры;

- размер доли собственности;

- данные работодателя (наименование + адрес + ИНН);

- перечень прилагаемых документов.

Дополнительно потребуются правоустанавливающие бумаги на жилье и справки о доходах с места работы. При кредите нужно собрать все платежные бумаги, банковские выписки и соглашения. Потребуется сделать копии всех бумаг.

На момент обращения у заявителя на руках должны быть оригиналы и ксерокопии. После сверки бумаг, налоговый инспектор вернет подлинники, а оставит себе копии. На месте может быть составлен реестр переданных бумаг, в двух экземплярах. Надобность в этом бланке отпадает, если претендент изначально в самом заявлении обозначил список.

На рассмотрение заявки налоговой службой отводится 30 календарных дней. При выявлении ошибок в заполнении, неполном комплекте документов, инспектор вправе предложить заявителю исправить несоответствие. Если проблема не будет устранена, имеются другие причины для отказа, будет отправлено письменное уведомление с аргументацией такого исхода.

Причины отказа:

- право на вычет было реализовано заявителем ранее;

- исчерпан лимит;

- представленная в документах информация не соответствует действительности.

Пошаговая инструкция

Процедура получения налогового вычета состоит из нескольких основных шагов.

Шаг №1.

Сбор полного пакета документов согласно списку, представленному выше.

Шаг №2.

Передача подготовленных бумаг в налоговую службу. Это можно сделать лично, придя на прием в местную ИФНС, или же отправить документы по почте заказным письмом, если возможность личного приема отсутствует. Первый вариант во многом более предпочтителен, поскольку в этом случае сотрудник налоговой сразу проверит полноту и правильность подготовки документов. Во втором варианте остается только надеяться на то, что все сделано правильно. Также можно передать документы в налоговую в электронном виде, воспользовавшись услугами сайта Nalog.ru.

Шаг. 3.

Получение положительного или отрицательного ответа от налоговой, который дается в трехмесячный срок. В случае положительного ответа остается только в течение месяца ожидать поступления средств на указанный счет. Если ответ был дан отрицательный, то придется повторно посетить налоговую и выяснить причину отказа.

Если было принято решение оформить вычет через работодателя, то при подаче документов в налоговую не нужно прикладывать к ним заявление о перечисление средств, а после получения от ИФНС положительного ответа о возможности получения возмещения, передать этот документ в бухгалтерию своего работодателя. К письму из налоговой нужно будет приложить заявление о вычете НДФЛ. На основании этих документов работодатель будет ежемесячно производить сотруднику выплату в размере НДФЛ (то есть налог просто не будет удерживаться) до того момента, пока сумма возмещения не будет выплачена полностью.

Как заполнить декларацию 3-НДФЛ?

При заполнении декларации 3-НДФЛ используется программа, которую скачивают с сайта. Nalog.ru в закладке Программные средства; Декларация 3-НДФЛ за соответствующий год.

При заполнении декларации необходимо выполнить обязательные пункты:

- Задание условий.

- Сведения о декларанте.

- Доходы, полученные в РФ.

- Имущественный вычет.

В закладке «Задание условий» выполняем следующие действия:

- Выбираем вид декларации 3-НДФЛ.

- Вводим номер инспекции.

- Вводим ОКТМО.

- Выбираем признак налогоплательщика.

ОКТМО – Общероссийский Классификатор Территориальных Муниципальных Образований. Можно узнать на сайте налоговой инспекции. В закладке «ОКТМО».

В закладке «Сведения о декларанте» заносим:

- Фамилия Имя Отчество.

- ИНН.

- Дата и место рождения.

- Серия и номер паспорта или другого документа, заменяющего паспорт, кем выдан.

- Номер телефона.

В закладке «Доходы, полученные в РФ» заносим суммы дохода, заработанные на территории Российской федерации по месяцам и по кодам дохода. Переходим к расчету получения вычета. Здесь:

- ставим галочку – «Имущественный вычет»;

- выбираем способ приобретения;

- наименование объекта (Квартира, дом, комната);

- признак налогоплательщика;

- заносим кадастровый номер жилья;

- дату приобретения жилья;

- дату регистрации права на собственность;

- указываем стоимость объекта либо доли приобретенного имущества и величину процентов по кредиту из платежных документов.

Кадастровый номер жилья узнаем из документов на объект имущества.

Если декларацию заполняем не на первый год, то следует заполнить поле «Вычет по предыдущим годам и сумма, переходящая с предыдущего года».

После заполнения всех пунктов в нужных закладках делаем предварительный просмотр и проверяют правильность заполнения.

Исправляем найденные недочеты и еще раз просматриваем

Обращаем внимание на правильность в адресах и цифры в ОКТМО, ИНН, данных из паспорта. Убедившись в правильности, печатаем декларацию

Распечатанный экземпляр со всем комплектом документов сдаем или в бухгалтерию работодателя или в налоговую инспекцию.

Если подаем работодателю, то с даты подачи заявления, бухгалтерия перестает удерживать подоходный налог до тех пор, пока сумма удержанного налога не превысит сумму исчисленного вычета. Но вместе с заявлением надо принести уведомление о подтверждении права на имущественный вычет из налоговой инспекции.

Если размер вычета превышает сумму удержаний подоходного налога, то при наступлении нового года придется нести налоговое уведомление на другой год.

Если работаете по гражданско-правовому договору, то получать вычет можно только в налоговой инспекции.

Причины отказа в вычете

Чтобы гарантировано получить вычет, при покупке жилой недвижимости в ипотеку необходимо учесть несколько нюансов. Фискальная служба может отказать в предоставлении льготы по следующим причинам:

- Ранее вы уже брали имущественный вычет и исчерпали всю сумму. За всю жизнь резидент имеет право получить вычет только на два миллиона рублей.

- Вы не подали декларацию или она заполнена неверно. Если налоговая инспекция сделала отказ, потому что нашла ошибки в 3-НДФЛ, можно заново заполнить документ и все-таки получить вычет.

- Вы неправильно выбрали отделение налоговой службы для оформления налогового вычета. Орган должен находиться по месту вашей регистрации.

- В декларации нет подписи.

- Налог не был оплачен, поэтому не из чего делать возврат НДФЛ.

- Суммы в договоре на покупку недвижимости и в запросе на вычет не совпадают. На сумму, указанную в расписке, вычет оформить нельзя.

- Пакет документов не полный.

- Квартира или дом были куплены у близкого родственника.

Налоговые инспекторы не могут отказать в вычете, если:

- есть долг по имущественному налогу;

- декларация заполнена не в электронном виде;

- нет двухмерного штрихкода;

- раздел ОКТМО заполнен неправильно.

Пошаговая инструкция оформления и получения налогового вычета за квартиру по ипотеке в 2019 году

Купили квартиру в ипотеку и возвращаете налоговый вычет? Расскажем, каков порядок обращения в фискальный орган или через работодателя. Через федеральную налоговую службу вы получите средства на свой счет в полном размере, а через работодателя механизм немного другой: ежемесячно с основной зарплаты не будет удерживаться НДФЛ до тех пор, пока вся положенная к возврату сумма не окажется выбранной.

При обращении в ФНС порядок действий будет следующим:

1 шаг. Сбор необходимых документов.

Собираем все бумаги, перечисленные выше. Внимательно изучите перечень документов, ведь даже при отсутствии одной бумаги заявление не примут, и вы потеряете время.

2 шаг. Передача комплекта документов в органы налоговой службы.

Бумаги передаются как при личном обращении, так и посредством Почты России. Первый вариант предпочтительнее, так как инспектор может на месте проверить предоставленные документы, их перечень и правильность заполнения данных. При отправлении почтой необходимо оформить письмо с уведомлением, к документам приложить опись.

3 шаг. Обработка документов органами налоговой службы.

По закону документы проверяются не более трех месяцев. Это так называемая камеральная проверка. По окончании срока вам приходит уведомление о результатах. Если документы прошли проверку, то вам рассчитают налоговый вычет за квартиру в ипотеку и сделают перевод на указанные реквизиты в течение месяца. В случае отказа необходимо будет уточнять причину и подавать документы заново.

Если вы решили оформить возмещение платежа через своего работодателя, то необходимо пройти 1-й и 2-й шаги нашей инструкции, а при получении уведомления от налоговой с положительным решением необходимо передать его в бухгалтерию компании, в которой вы работаете, и составить заявление о вычете НДФЛ. В этом случае работодатель не станет удерживать с заработной платы НДФЛ до полного исчерпания суммы возврата.

Куда и когда подавать?

Документы на возврат подаются обязательно в инспекцию по месту регистрации заявителя, независимо от места нахождения купленного жилья. Подать можно в любое время, но удобнее по окончанию календарного года, в котором получено свидетельство о регистрации права. Налоговый вычет начисляется за три предыдущих года (если свидетельство получено 31декабря 2017 года, то вычет получается за 2017, 2016 и 2015 годы).

Подать заявление на вычет можно даже спустя 10 лет после наступления права. А вот ф. 2-НДФЛ принимается только за три последних года.

Ипотека длится обычно больше. Поэтому подачу заявления на компенсацию процентов надо не затягивать на срок больше 3-х лет. Лучше или оформлять в один год сразу два вычета, или разные попеременно. Тогда все суммы удастся получить полностью.

Как заполнить 3-НДФЛ

Как заполнить декларацию 3 ндфл на вычет по ипотеке вы можете узнать из этого видео.

Обязательным этапом в процедуры возврата подоходного налога является заполнение декларации 3-НДФЛ. Данный документ составлен таким образом, что даже у человека с экономическим образованием могут возникнуть вопросы и сложности в процессе внесения сведений. Помимо самостоятельного заполнения декларации налогоплательщик имеет право использовать для этих целей все доступные инструменты. Благо, что сегодня существует множество вспомогательных программ, сервисов, фирм и частных, готовых за определенную плату взять эту обязанность на себя.

Заполнение 3-НДФЛ для физических лиц имеет следующие этапы:

- Заполнение титульного листа.

Здесь указываются сведения о налогоплательщике (Ф.И.О., дата и место рождения, ИНН, паспортные данные, место жительства) и вписываются цифровые кодировки (коды: налогового периода, фискального органа, категории плательщика и номер корректировки).

В 1-ом разделе прописывается информация о суммах налога, подлежащих возврату декларанту или уплате. Дополнительно указываются КБК и код территории по общероссийскому классификатору.

Здесь налогоплательщик производит расчеты налогооблагаемой базы и сумм налога с разными ставками.

Потребуется внести необходимые данные в следующих листах:

- Лист А (в нем фиксируются все доходы, полученные на территории России, и заполняется значение ставки, информация об источнике выплат, сумма дохода и налога);

- Лист Б (здесь отражаются доходы, полученные декларантом за пределами РФ);

- Лист В (указываются доходы от ведения коммерческой деятельности);

- Лист Г (здесь рассчитывается сумма доходов, освобожденных от уплаты подоходного налога);

- Листы Д1, Д2, Е1, Е2, Ж (здесь приводится информация обо всех видах налоговых вычетов);

- Лист З (в нем рассчитывается налогооблагаемая база по доходам от операций с ценными бумагами);

- Лист И (определяется налогооблагаемый доход от участия в инвестиционных товариществах).

Если человек совсем не разбирается в приведенных в указанном перечне понятий, то в целях экономии времени и сил лучше обратиться к профессионалам или использовать специальную программу. Образец заполненного документа можно без труда найти и скачать на нашем ресурсе.

В любом случае здесь важно не торопиться и крайне внимательно проверять указанные сведения на предмет актуальности и корректности, так как в случае обнаружения ошибок налогов органом декларация будет отклонена. А это чревато затягиванием сроков получения суммы компенсации

Отчетную декларацию можно подавать в бумажной или электронной форме по выбору гражданина.

О налоговом вычете при покупке квартиры

Собственная квартира или дом — это заветная мечта многих людей, которые не имеют возможности приобрести недвижимость. Когда всё-таки появляется возможность купить жилье, то нужно очень ответственно подходить к этому вопросу, углубляться во все нюансы, поскольку речь идет о крупных денежных суммах. Нужно знать, на чем можно сэкономить или как вернуть часть потраченных денег.

Сейчас государство старается помочь гражданам в этом вопросе и предоставляет множество субсидий, организовывает программы помощи. Особо распространенным сейчас стал налоговый вычет, ведь право на его получение имеют самые разные категории людей. Нужно понимать, что при оформлении этой льготы вы претендуете на довольно крупную денежную сумму, поэтому стоит заняться этим вопросом, чтобы не упустить выгоду.

Налоговый вычет — это денежный возврат из уплаченных налогов, который выдается в качестве государственной помощи в некоторых ситуациях. При покупке жилья этот вычет можно получить всего один раз в жизни, а вот при продаже — каждый раз.

На вычет могут претендовать не только граждане РФ, а все, кто является резидентами страны. Чтобы получить этот статус, нужно находиться на территории России не менее 183 дней в предшествующем году.

Максимальная сумма вычета составляет 2 миллиона рублей. От стоимости купленной квартиры (с учетом ограничения) высчитывается 13%, и именно эти деньги получает человек в качестве налогового возврата. Предел вычета, который вы можете получить на руки, составляет 260 тысяч рублей. Если квартира покупалась в браке, то можно разделить вычет на обоих супругов, чтобы каждый воспользовался своим правом вычета.

Кому положены вычеты

Законодательно установленное право на получение налогового вычета по ипотечному кредиту имеют исключительно российские граждане с официальным трудоустройством, за которых их работодатель ежемесячно отчисляет в бюджет налог на доходы в размере 13%.

Получить материальное возмещение посредством вычета можно в следующих случаях:

- При покупке жилой недвижимости (дома, квартиры) по договору купли-продажи.

- В случае постройки частного дома.

- При проведении налогоплательщиком любых строительных и ремонтных работ в обозначенной недвижимости (здесь потребуется подтверждение всех расходов с помощью чеков и иных квитанций).

- За уплату начисленные процентов по ипотечному займу.

Вернуть НДФЛ за приобретенное жилье и за проценты не получится, если:

- если квартира была куплена до 01.01.2014 г. и право на вычет уже было использовано;

- если недвижимость приобреталась у зависимой с покупателем стороны (близких родственников);

- если трудоустройство не оформлено официально (то есть человек получает серую или черную зарплату и, соответственно, не платит подоходный налог);

- если в процедуре приобретения жилья принимал участие непосредственный работодатель налогоплательщика (например, внес какую-то долю от цены объекта недвижимости);

- если жилая недвижимость была куплена помимо кредитных средств с помощью инструментов и мер господдержки (субсидий, а также средств материнского капитала);

- если жилье приобреталось после 01.01.2014 г., но был исчерпан лимит по вычету.

Нерезиденты, проживающие и трудоустроенные в РФ, даже в случае покупки квартиры или дома здесь никаких прав на получение налоговых вычетов по имуществу не имеют.

Заявление о распределении налогового вычета между супругами

Этот документ заполняется в свободной форме, соответствующей деловому стилю письма. Он заполняется в том случае, если на получение налогового вычета претендует второй собственник жилья (независимо от формы собственности: долевой, совместной). Подробнее о заявлении в этой статье.

Порядок заполнения будет следующий:

- Сначала заполняем шапку. В ней прописываем полное наименование территориального ФНС, куда будет направляться заявление.

- Далее пишем свои данные: ФИО, ИНН, паспортные данные, дату рождения, адрес регистрации и телефон для связи.

- Следующим пунктом посередине листа надо прописать название документа. В нашем случае, это будет «Заявление».

- Далее прописываем суть просьбы. Надо написать просьбу о распределении средств имущественного налогового вычета на НДФЛ за приобретенную квартиру по конкретному адресу (указываем его) в определенном порядке. Далее указываем процентное соотношение, в котором каждый супруг планирует компенсировать налоговый вычет.

- Ниже перечисляем перечень приложенных документов (некоторые ФНС требуют копии паспортов, но обычно достаточно только копии свидетельства о браке).

- Ставим дату подачи заявления, подписи обоих супругов и расшифровку их фамилий.

Остальные документы из перечисленного списка не должны вызвать затруднений. Достаточно только сделать их копии и заверить положенным образом.