Особенности расчета

Право на стандартную налоговую льготу за опекаемого ребенка возникает в том месяце, в котором он был он взят под опеку. Окончательное прекращение исчисления вычета происходит по завершении текущего года, когда состоялось:

Право на стандартную налоговую льготу за опекаемого ребенка возникает в том месяце, в котором он был он взят под опеку. Окончательное прекращение исчисления вычета происходит по завершении текущего года, когда состоялось:

- достижение ребенком предельного возраста для получения вычета;

- завершение действия опеки/попечительства;

- смерть ребенка.

В течение года выплата вычета производится до того момента, пока суммарный годовой доход нарастающим итогом не превысит лимит 350 тыс. рублей. С месяца, следующего за месяцем, в котором это превышение состоялось, начисления льготы уже не будет осуществляться.

| Месяц | Доход, руб. | Доход нарастающим итогом, руб. | Вычет, руб. | НДФЛ без вычета, руб. | НДФЛ с вычетом, руб. | Экономия, руб. |

|---|---|---|---|---|---|---|

| Итого | 348000 | 348000 | 141600 | 45240 | 26832 | 18408 |

| Январь | 29000 | 29000 | 11800 | 3770 | 2236 | 1534 |

| Февраль | 29000 | 58000 | 11800 | 3770 | 2236 | 1534 |

| Март | 29000 | 87000 | 11800 | 3770 | 2236 | 1534 |

| Апрель | 29000 | 116000 | 11800 | 3770 | 2236 | 1534 |

| Май | 29000 | 145000 | 11800 | 3770 | 2236 | 1534 |

| Июнь | 29000 | 174000 | 11800 | 3770 | 2236 | 1534 |

| Июль | 29000 | 203000 | 11800 | 3770 | 2236 | 1534 |

| Август | 29000 | 232000 | 11800 | 3770 | 2236 | 1534 |

| Сентябрь | 29000 | 261000 | 11800 | 3770 | 2236 | 1534 |

| Октябрь | 29000 | 290000 | 11800 | 3770 | 2236 | 1534 |

| Ноябрь | 29000 | 319000 | 11800 | 3770 | 2236 | 1534 |

| Декабрь | 29000 | 348000 | 11800 | 3770 | 2236 | 1534 |

| Месяц | Доход, руб. | Доход нарастающим итогом, руб. | Вычет, руб. | НДФЛ без вычета, руб. | НДФЛ с вычетом, руб. | Экономия, руб. |

|---|---|---|---|---|---|---|

| Итого | 390000 | 390000 | 141600 | 50700 | 31460 | 19240 |

| Январь | 29000 | 29000 | 11800 | 3770 | 1846 | 1924 |

| Февраль | 29000 | 58000 | 11800 | 3770 | 1846 | 1924 |

| Март | 29000 | 87000 | 11800 | 3770 | 1846 | 1924 |

| Апрель | 29000 | 116000 | 11800 | 3770 | 1846 | 1924 |

| Май | 29000 | 145000 | 11800 | 3770 | 1846 | 1924 |

| Июнь | 35000 | 180000 | 11800 | 4550 | 2626 | 1924 |

| Июль | 35000 | 215000 | 11800 | 4550 | 2626 | 1924 |

| Август | 35000 | 250000 | 11800 | 4550 | 2626 | 1924 |

| Сентябрь | 35000 | 285000 | 11800 | 4550 | 2626 | 1924 |

| Октябрь | 35000 | 320000 | 11800 | 4550 | 2626 | 1924 |

| Ноябрь | 35000 | 355000* | – | 4550 | 4550 | – |

| Декабрь | 35000 | 390000 | – | 4550 | 4550 | – |

Как определить сумму

После того как у физического лица возникает желание вернуть обратно подоходный налог, он сразу же задается вопросом, как это сделать. Ответ достаточно прост – нужно оформить и собрать необходимый пакет документов, отправить его в налоговую инспекцию и ожидать начисления денег. Однако уже на первом этапе у многих претендентов на возврат НДФЛ возникает сложность, касающаяся вычисления размера денежной компенсации, который нужно указать в заявлении и других видах документации.

Размер стандартного вычета

Для того чтобы правильно определить сумму, на которую уменьшится размер доходов физического лица, облагаемый обязательными налоговыми сборами в 2019 году, необходимо учитывать, какой степенью родства с инвалидом связан претендент на вычет. Существует несколько вариантов размеров налоговых скидок:

- 12 000 рублей – если вернуть НДФЛ хочет мать, отец, жена или муж одного из родителей инвалида, а также физическое лицо, которое является усыновителем.

- 6 000 рублей – если налоговый вычет оформляется на имя физического лица, обладающего опекунством или попечительством над ребенком, а также человеком, имеющим статус приемного отца или матери. Жена/муж приемного родителя тоже имеет право получить налоговую скидку со своих доходов в указанном размере.

В каких ситуациях полагается компенсация в двойном размере

В некоторых случаях налоговым законодательством предусмотрено начисление налоговых скидок в увеличенном размере – 12 000 рублей вместо 6 000 рублей и 24 000 рублей вместо 12 000 рублей. Воспользоваться подобным повышением имеют право следующие категории людей:

- Физические лица, которые занимаются воспитанием и обеспечивают ребенка со статусом инвалидности самостоятельно. Например, отец или мать одиночка.

- Физическое лицо, ответственное в равной степени за инвалида с другим лицом, которое, в свою очередь, решило отказаться от возможности получения вычета и выразило соответствующее желание в письменной форме. То есть если один родитель не получает налоговую скидку, то она по праву переходит к другому.

Алгоритм вычисления размера месячного оклада с учетом подоходного налога и вычета

Если ребенок — инвалид, какой вычет по НДФЛ полагается за него – это один из главных вопросов, вызывающих затруднение у претендентов на подобную налоговую скидку. Размер заработной платы с учетом НДФЛ и вычета рассчитывается довольно тривиально:

- Определяем сумму размера, на который сокращается налогооблагаемая база. Для этого всего лишь достаточно понять, какой степенью родства претендент на налоговую скидку связан с ребенком. Допустим, если это родная мать, то он составляет 12 000 рублей.

- Отнимаем сумму вычета от ежемесячного оклада. Если мать инвалида зарабатывает 25 000 рублей в месяц, то отняв 12 000 рублей, получаем сумму, равную 13 000 рублей, – это и есть размер налогооблагаемой базы.

- Находим 13% от базы налогообложения. Разделив 13 000 рублей и умножив на 13%, получим 1690 рублей, что и является суммой подоходного налога.

- Вычитаем полученную сумму НДФЛ из заработной платы. После проведения данной операции выходит, что мать ребенка получит 23 310 рублей. А если бы она не оформила вычет, то получила бы 21 750 рублей.

Процедура оформления через работодателя

В ст. 218 НК РФ указано, что льгота предоставляется по заявлению опекуна/попечителя на вычет с приложением подтверждающих документов.

В ст. 218 НК РФ указано, что льгота предоставляется по заявлению опекуна/попечителя на вычет с приложением подтверждающих документов.

Обязанность по оформлению и расчету вычета возлагается на работодателя, на имя которого необходимо представить:

- заявление в письменном виде в произвольной форме;

- копию акта (решения) или договора, оформленного органами опеки об установлении опеки или попечительства;

- копии свидетельства о рождении всех родных детей, а также взятых под опеку или попечительство.

Если подопечный является инвалидом, то дополнительно следует предоставить копию справки органов МСЭ о его инвалидности, а также, при необходимости, документ, указывающий на форму обучения.

Подтвердить форму опеки (единоличная или совместная) можно актом о ее установлении или справкой по запросу. Это необходимо, если опекун претендует на вычет в удвоенном размере.

В случае, когда трудоустройство опекуна на новом месте работы произошло в течение года, то ему необходимо подтвердить доходы по предыдущему месту занятости. Новому работодателю он должен представить справку 2-НДФЛ.

После получения всех документов от работника работодатель проверяет их. Если к оформлению и полноте комплекта бумаг претензий не возникло, то необходимый к выплате налогоплательщиком НДФЛ снижается на сумму вычета.

Значимые нюансы

Для родителей, не состоящих в брачном союзе или прошедших процедуру развода, обязательным условием получения возврата служит подтверждение обеспечения ребенка кем-то из них. Эти сведения отображены в:

- Копии судебного решения с указанием места проживания детей.

- Документе о регистрации ребенка на жилплощади родителя.

- В родительском соглашении относительно выплаты алиментов.

- В соглашении о детях, заверенное нотариусом.

Дети, родившиеся вне брака либо в последующем браке, будут учтены при подсчете будущих компенсаций. Хронология соблюдается для родителей отдельно. Если у гражданина несколько источников дохода, возврат осуществляется по одному из рабочих мест.

Женщины, вышедшие в декретный отпуск, обладают правом на преференцию лишь при некоторых условиях. Если на протяжении налогового периода у сотрудницы были доходы в форме зарплаты до перехода в декрет, ей предоставят возмещение за каждый месяц. Если она была в декретном отпуске весь год, компенсация ей не полагается.

Почему с этим вычетом пришлось разбираться ФНС?

Одна мама купила квартиру своей дочери. А в следующем году подала декларацию и заявила в ней вычет — 2 млн рублей. Но налоговая отказала в вычете и не вернула НДФЛ. Тогда мама стала писать жалобы, потому что посчитала отказ незаконным: в налоговом кодексе же написано, что родителям положен вычет за недвижимость на имя ребенка.

В этой истории была такая особенность. Раньше мама уже использовала весь лимит личного вычета при покупке другой квартиры на свое имя: ей вернули из бюджета 260 тысяч рублей. А теперь женщина хотела вернуть еще 260 тысяч рублей — уже за квартиру дочери. То есть она решила использовать еще один лимит в сумме 2 млн рублей и уменьшила на эту сумму свой доход. Но налоговая это заметила и отказала, жалобы не помогли.

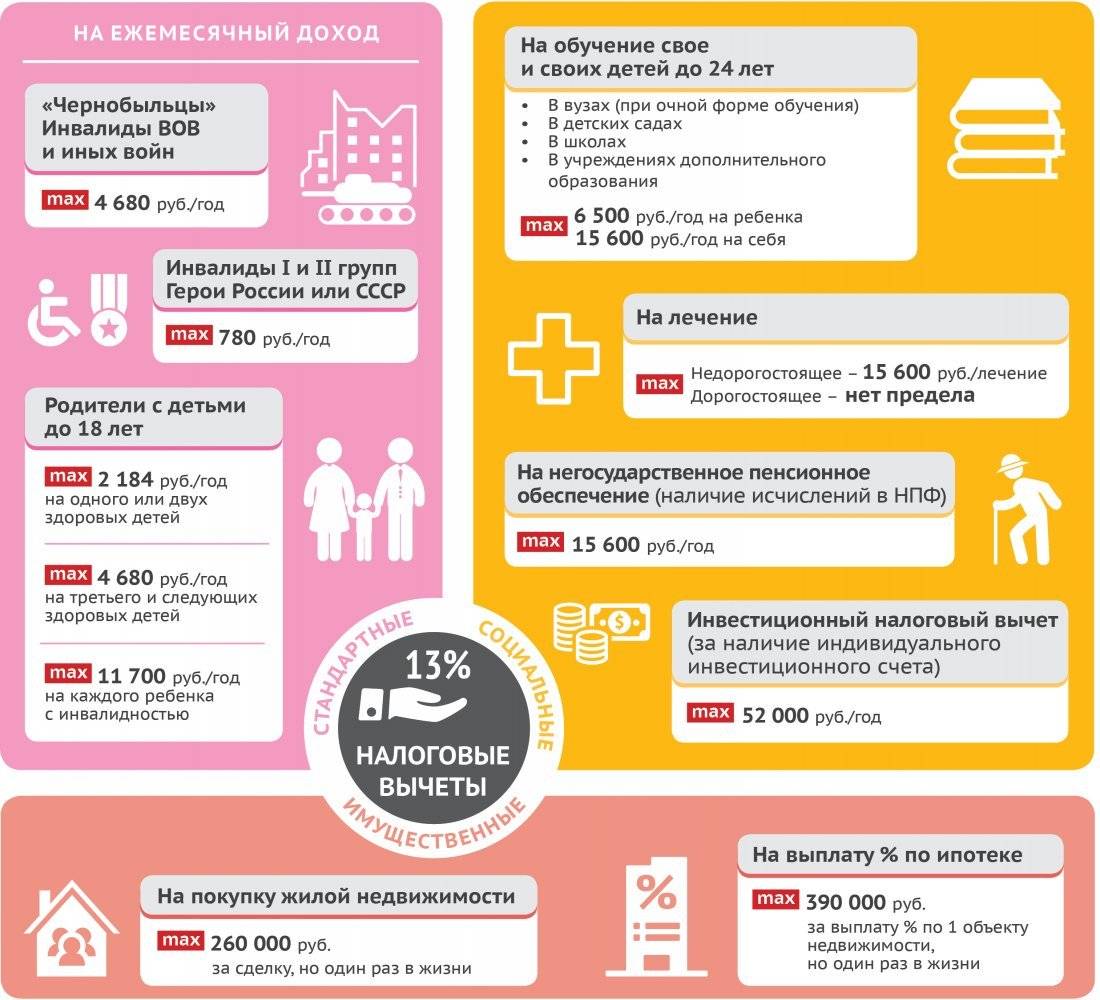

Стандартные детские вычеты

Размеры налогового вычета на ребенка зафиксированы законодательными актами. Они насчитываются с учетом количества детей в определенных суммах:

- На первого из детей в одной семье возврат назначается в 1 400 рублей.

- Вычет на второго ребенка определен в аналогичных размерах.

- Налоговый вычет на третьего ребенка равняется 3 000 рублей.

- На любого из остальных детей возврат будет равен тем же 3 000 рублей.

- На ребенка, оказавшегося на инвалидности, выплаты составляет 12 000 рублей.

- Попечители и опекуны детей-инвалидов могут рассчитывать на льготу в 6 000 рублей.

Один трудоустроенный родитель способен стать получателем дополнительных доходов в сумме от 2 184 рубля (13% х 12 мес. х 1 400 руб.) до максимальных 18 720 рублей (16% х 12 мес. х 12 000 руб.). Главным условием служит начисление официальной зарплаты. Для людей, у которых двое или трое детей выплаты будут еще больше.

Важно! Совокупный размер вычета на ребенка не будет выше суммарной выплаты налогов.

Возмещение за детей с группой инвалидности

Вычет на ребенка, получившего первую-вторую группу и проходящего учебу в очном формате в ссузе либо вузе, а также интернатуре, ординатуре, либо аспирантуре, равен 6 000 рублей. Возмещение осуществляется до времени достижения им 24-летнего порога.

Возмещение выплачивается до окончания года, в котором человеку исполняется 18 либо 24 года.

Пример

Если студент с дневной формой учебы имеет инвалидность по одной из обозначенных групп, и в мае 2017 года он достигнет 24-летнего возраста, преференция актуальна до завершения этого же года.

Важно! Размеры детских вычетов на протяжении текущего года не поменялись.

Особенности стандартных вычетов

В предыдущий раз нововведения в законах, определяющих суммы стандартного налогового вычета на ребенка, вносились в 2016 году. Тогда возрос лимит по доходу за год с 280 000 и до 350 000 руб. Выросли объемы преференций для семей с детьми-инвалидами. Перемен в объемах стандартных вычетов на ребенка в 2020 году не ожидается.

Возврат на третьего и каждого последующего ребенка выдается без учета от получения родителями льгот на первых детей. Когда в семье растут двое детей постарше, для которых преференция не предполагается, а младшим является ребенок в возрасте до 18 лет, на него реально оформить компенсацию в рамках 3 000 рублей.

Очередность детей рассчитывается для родителей отдельно для каждого родителя. Когда у одного ранее были брачные союзы, то и число детей бывает различным.

Пример

У мамы есть сын от первого брака и дочь, общая со вторым мужем. Соответственно, она получит вычет на второго ребенка, а папа – лишь на первого. При решении по очередности принимаются в расчет и умершие дети.

Двойное возмещение

Отдельные правила работают для предоставления стандартных налоговых вычетов на детей единственному родителю. Это касается попечителей и опекунов, усыновителей и родителей, включая приемных, оставшихся единственными из-за смерти другого родителя либо признания его безвестно отсутствующим.

В подобных обстоятельствах одному из родителей назначают вычет в двойном размере. Если они вступают в брачный союз, со следующего месяца после заключения союза ему прекращают выплаты вычета на детей по НДФЛ в двойном размере. Правами на двойной вычет на ребенка пользуются одинокие матери, когда данные об отце не внесены в детское свидетельство.

Важно! Родитель может получать двойной размер налогового вычета за ребенка, если другой в письменной форме отказывается от выплат. Такой отказ оформляется в форме заявления.

Лимиты и другие условия

Стандартный налоговый вычет на детей предоставляется каждому из родителей ежемесячно. Однако существует определенный лимит. Получать преференцию реально исключительно в случае, если объем дохода не превышает установленных размеров. Если этот показатель превысил 350 000 рублей, вычеты на детей по НДФЛ не насчитываются.

Величину дохода подсчитывают с начала года по календарю. Преференция прекращает работать с месяца, в который зафиксирован перебор предельной величины. Средства выплат, не облагаемых 13% сбором, не учитывают в рамках расчетов возмещения.

Что такое стандартный вычет на детей

Стандартный вычет — это сумма, которую можно вычитать из дохода при начислении НДФЛ. Эта сумма уменьшает доход, налоговая база сокращается, и удается сэкономить на налоге. Вычет предоставляют с начала года и до того месяца, в котором доход превысит 350 000 Р.

Сумма детского вычета зависит от того, какой по счету ребенок.

Размер стандартного вычета

| Какой по счету ребенок | Вычет в месяц |

|---|---|

| Первый | 1400 Р |

| Второй | 1400 Р |

| Третий или последующий | 3000 Р |

Какой по счету ребенок

Вычет в месяц

Первый

1400 Р

Второй

1400 Р

Третий или последующий

3000 Р

Размер стандартного вычета:

- на первого ребенка — 1400 Р;

- на второго ребенка — 1400 Р;

- на третьего и последующего — 3000 Р.

Право на этот вычет имеют родители ребенка и их супруги. Браки должны быть официальными.

У такого вычета есть и другие особенности, но о них — в отдельном разборе. Сейчас расскажу о правах на вычет каждого из участников вашей истории. Тем более что она довольно распространена, а формулировки в налоговом кодексе на этот счет не очень понятны.

Разберемся, кто из вас может получать вычет и на каких детей.

Необходимые документы

Чтобы вернуть часть денежных средств за квартиру, купленную ребенку, одного заявления будет недостаточно. Дополнительно родителям потребуется собрать и представить:

- Свои гражданские паспорта.

- Свидетельство о браке, если родители женаты и намереваются распределять вычет.

- Заявление на распределение вычета, подписанное обоими супругами.

- Свидетельство о рождении ребенка, которому купили квартиру. Заявитель должен быть в нем указан в качестве родителя.

- Справку о доходах того родителя, которому будут возвращать НДФЛ.

- Налоговую декларацию.

- ДКП или ДДУ – в зависимости от правоустанавливающего договора.

- Выписку из ЕГРН о праве собственности.

- Платежные документы, подтверждающие, что именно родители оплачивали покупку недвижимости.

Личные документы сдаются в виде простых ксерокопий.

Сроки предоставления

Фактически выдачи компенсации за детей не производится отдельно, на полагающуюся сумму лишь можно увеличить выдаваемую сотруднику-родителю зарплату, посредством отмены снятия с полагающихся денег 13% по налогу на доход физических лиц. В 2017 году предоставление выплат происходит каждый месяц актуального отчетного периода, пока не наступит месяц, в котором оплата труда работника, определенная согласно нарастающему итогу, не дойдет до величины в 350 тысяч рублей. На данном моменте компенсации перестанут применяться.

На следующие 12 месяцев действует то же ограничение.

Таблица 2. Сроки предоставления компенсации

| Когда стартует предоставление | Когда предоставление прекращается | Момент потери права на получение компенсационных |

|---|---|---|

| в месяц, ставший моментом рождения ребенка; в месяц, когда родители завершили прохождение процедуры усыновления; в месяц, когда гражданин стал попечителем; месяц вступления в действие официального договора об опекунстве. | до совершеннолетия ребенка, не обучающегося в ВУЗе или ординатуре, интернатуре, аспирантуре и т.д.; до 24 лет, если он находится в процессе получения образования; до окончания срока действительности договора о воспитании ребенка приемной семьей; если вычет получался в удвоенной величине, то моментом прекращения выплат становится вступление ранее одинокого родителя в брак. | произошла смерть ребенка; вступление его в брак. |

Как оформить налоговый вычет на ребенка?

Во многих организациях это делается по инициативе работодателя (для этого работодатель и берет у вас копию свидетельства о рождении ребенка), но информацию лучше уточнить в бухгалтерии вашего предприятия.

Работодатель сам ничего не оформил, что делать?

Нужно обратиться в бухгалтерию, предоставив им заявление на получение вычета и комплект документов:

- Копию свидетельства о рождении или усыновлении ребенка.

- Копию паспорта с отметкой о браке или свидетельство о регистрации брака, если родители женаты.

- Справку из образовательного учреждения о том, что ребенок обучается на дневном отделении, если он студент.

- Справку об инвалидности, если ребенок инвалид.

В случае получения двойного вычета нужно также предоставить документ, который будет подтверждать право на получение двойного вычета (свидетельство о смерти, отметка в паспорте, документы из органов опеки и т.д.).

Если вы подаете документы не в начале года, то в этом нет ничего страшного. Бухгалтерия сделает вам перерасчет за все ранее отработанные месяцы.

Продление каждый год проходит автоматически за исключением случаев, если вы меняли работу или если у вас родился второй/третий/четвертый/пятый ребенок.

Если вы меняли работу, то принесите справку 2-НФДЛ с прошлой работы, бухгалтер зачтет вам прошлые доходы и произведет расчет.

Размер детского вычета в 2019 году, последние новости

Правила определения налогового вычета установлены в НК.

При определении суммы вычета учитывается общее количество детей работника, которому предоставляется вычет.

Закон устанавливает следующие размеры вычетов:

- 1400 рублей для ребенка, рожденного первым;

- 1400 рублей для ребенка, рожденного вторым;

- 3000 рублей для ребенка, рожденного третьим, четвертым и т. д.

- 12000 рублей для ребенка, признанного инвалидом 1 либо 2 группы. Однако в этом случае имеет значение, родной ли это ребенок либо усыновленный. Во втором случае сумма льготы уменьшается до 6000 рублей.

Очень важно при предоставлении льготы учитывать порядок появления детей на свет. Когда старший ребенок становится совершеннолетним, и родитель теряет право вычета на него, все младшие продолжают пользоваться тем же размером льгот, как и до этого

Их размер пересчету не подлежит.

К примеру, если у сотрудника трое детей, то изначально ему предоставляется льгота 1400 рублей на первого и второго детей и 3000 рублей — на третьего ребенка. После того, как старший достигнет 18 лет, на второго все также будет действовать льгота 1400 рублей, а на третьего — 3000 рублей.

Важно: ранее было запрещено складывать несколько видов льгот, например стандартную и для инвалида. Однако Минфин все же разрешил это делать

Теперь если ребенок, к примеру, второй в семье и имеет инвалидность, то ему предоставляется льгота 12000+1400=13400 рублей.

Порядок оформления

Если гражданин решает вернуть часть израсходованных средств, ему следует обратиться на выбор:

- По месту своей работы.

- В ближайшем отделении ФНС.

Если документы подаются в бухгалтерию по месту работы, можно сделать это сразу после заключения ДКП или ДДУ. Но предварительно нужно запросить в ФНС справку о том, что претендент имеет право на возврат подоходного налога. Предоставляют ее в течение месяца после обращения.

Заявление и документы в бухгалтерии рассматривают максимум один месяц. Далее при положительном решении с родителя перестают удерживать НДФЛ с заработка. Процесс длится, пока вся сумма вычета не будет выбрана.

Если родитель действует через ФНС, ему необходимо дождаться, когда закончится тот год, в который была куплена квартира. Далее обращаться за вычетом можно в течение всего времени, пока родитель платит подоходный налог.

Заявление на возврат налог инспектора обязаны рассмотреть в течение трех месяцев. Если решение принимается положительное, еще в течение месяца денежные средства поступают на личный счет родителя.

Социальный вычет

Если дети физического лица получают образование, то это дает претенденту на налоговую скидку сразу несколько следующих преимуществ:

- Срок выплаты вычета продлевается. По закону уменьшение налогооблагаемой базы за детей производится лишь до тех пор, пока им не исполниться восемнадцати лет. Однако если ребенок учится, то получать компенсацию можно еще шесть лет после достижения им совершеннолетнего возраста.

- Вернуть сразу два вида вычетов. Помимо налоговой скидки стандартного типа, родитель ребенка может оформить и социальный вычет, который подразумевает начисление определенной денежной суммы за расходы, направленные на оплату образования.

Делить или не делить?

Допустим, работник получает доход как от головной организации, так и от обособленного подразделения. В каком размере предоставлять вычет такому сотруднику? Можно ли весь вычет предоставить только по одному месту выплаты или его надо делить?

Согласно п. 1 ст. 226 НК РФ налоговым агентом признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в п. 2 ст. 226 НК РФ.

Как видим, обособленные подразделения российской организации налоговым агентом не признаются. Соответственно, самостоятельно предоставлять стандартные вычеты не могут — это обязанность налогового агента, то есть организации в целом.

Но одновременно согласно п. 1 ст. 218 НК РФ стандартные налоговые вычеты предоставляются при определении налоговой базы в соответствии с п. 3 ст. 210 НК РФ, то есть по всем доходам, облагаемым по ставке 13%. А значит, организация обязана предоставить стандартный налоговый вычет, в том числе и в отношении доходов, выплачиваемых через свои обособленные подразделения.

На наш взгляд, в рассматриваемой ситуации организация вправе самостоятельно принять решение о порядке распределения суммы стандартного налогового вычета между подразделением и головной организацией. В том числе налоговый агент вправе установить порядок, согласно которому вычеты не распределяются и предоставляются в полном объеме по одному из мест выплат. Соответственно, вычеты указываются только в одной из справок по форме 2-НДФЛ (решение ВАС РФ от 30.03.2011 № ВАС-1782/11).

На каких условиях родители могут вернуть налог за квартиру детей?

Вот условия для вычета за долю ребенка:

- Родители — резиденты РФ.

- Они платят налог на доходы по ставке 13%.

- Ребенку до 18 лет купили квартиру или оформили долю на его имя.

- Недвижимость находится в России.

- За квартиру платили родители.

- Родители еще не использовали свой лимит вычета.

Например, семья купила квартиру за 4 млн рублей. Часть ее стоимости оплатили материнским капиталом, а своими деньгами — 3,6 млн рублей. Квартиру при этом оформили на всех членов семьи: по 25% родителям и двум детям. Получилось, что расходы на доли родителей составили по 900 тысяч рублей, а еще по 900 тысяч пришлось на доли детей. Родители могут подтвердить расходы на детские доли, но не могут подтвердить право собственности, хотя для вычета это обязательное условие.

Но налоговая как бы говорит им: ничего страшного, если доли оформлены на детей. Мы дадим вам вычет в сумме этих расходов, потому что их оплачивали вы. Принесите свидетельства о рождении и укажите стоимость детских долей в своих личных декларациях.

Сколько налога вернут родителям

| Кто заявит вычет | Вычет за себя | Вычет за долю ребенка | НДФЛ к возврату |

|---|---|---|---|

| Мама | 900 000 Р | 900 000 Р | 234 000 Р |

| Папа | 900 000 Р | 900 000 Р | 234 000 Р |

Кто заявит вычет

Мама

Вычет за себя

900 000 Р

Вычет за долю ребенка

900 000 Р

НДФЛ к возврату

234 000 Р

Кто заявит вычет

Папа

Вычет за себя

900 000 Р

Вычет за долю ребенка

900 000 Р

НДФЛ к возврату

234 000 Р

Родители могут распределить стоимость детских долей и в другой пропорции, не обязательно поровну. Главное, что ни рубля не потеряется и семья получит из бюджета 13% от суммы своих расходов на квартиру.

Условия получения компенсации на опекаемого ребенка

Налогоплательщики, официально взявшие под опеку или попечительство несовершеннолетнего ребенка, приобретают право на применение стандартного вычета. При оформлении соответствующего заявления на имя работодателя и сопровождении его подтверждающими документами доходы таких налогоплательщиков будут ежемесячно корректироваться.

Налогоплательщики, официально взявшие под опеку или попечительство несовершеннолетнего ребенка, приобретают право на применение стандартного вычета. При оформлении соответствующего заявления на имя работодателя и сопровождении его подтверждающими документами доходы таких налогоплательщиков будут ежемесячно корректироваться.

Величина такой корректировки фиксированная. Поскольку база обложения НДФЛ становится меньше на размер льготы, то снизится и необходимая к уплате сумма налога, а доход, соответственно, вырастет.

Условиями получения стандартного вычета на опекаемого ребенка являются:

- получение физлицом доходов, с которых уплачивается налог по ставке 13%;

- официальное оформление и подтверждение прав на опеку или попечительство;

- направление заявления на имя работодателя для исчисления вычета;

- подтверждение права на льготу соответствующими документами.

Льгота ориентирована на оказание поддержки материального характера семьям с детьми. Опекунам/попечителям устанавливается вычет на каждого ребенка на обеспечении, если ему еще нет 18-ти лет.

Дополнительно опекунам и попечителям предоставляется вычет, если у них на обеспечении находятся дети-инвалиды младше 18 лет. В законодательстве также предусмотрена льгота для попечителей с инвалидами 1-й и 2-й группы младше 24-х лет, обучающимися на очном отделении.

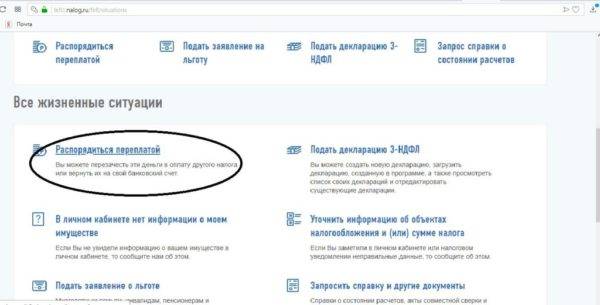

Оформление стандартного вычета через личный кабинет на сайте ФНС

Чтобы сделать возврат, необходимо заполнить соответствующее заявление, 3-НДФЛ, а также предоставить информацию по уплаченным налогам. Сделать это проще через личный кабинет налогоплательщика, пароль и логин которого выдает администратор в НС по месту жительства. Удобство подачи заявления в электронном виде заключается в том, что каждый работодатель предоставляет ежегодно налоговой службе информацию по доходам каждого сотрудника. Поэтому требуется лишь электронное заявление, подписанное усиленной квалифицированной электронной подписью (выдается тоже через кабинет), автоматически заполняется декларация по форме 3-НДФЛ, пользователь загружает копии документов (посредством сканирования), подтверждающие наличие детей (свидетельства о рождении и т. д.).

Чтобы воспользоваться стандартным вычетом и вернуть излишне уплаченные налоги за отчетный период через ЛК, необходимо:

Найти пункт «Жизненные ситуации», а в нем раздел о подаче 3-НДФЛ.

Определиться со способом подачи, т.е. первый пункт.

Оформить титульный лист и нажать «Далее», после чего выбрать доход. В третьем шаге поставить галочку для подходящем вычете.

Если 2-НДФЛ уже передано в НС (обычно это происходит до 30 апреля каждого года), то программа предложит готовую справку из имеющихся за нужный период. Автоматически из выбранной справки будут заполнены данные, а ниже нужно будет указать данные на всех детей (или ребенка).

Нажав кнопку «Рассчитать», на экране можно увидеть сумму вычета за год, которая подлежит возврату, а ниже появится ссылка на прикрепление сканированных документов на детей (в хорошем качестве).

Напоследок программа предложит проверить всю информацию.

Убедившись в том, что вся информация и расчет суммы возврата указаны верно, остается лишь отправить декларацию в НС.

Принцип заполнения декларации по программе остается тем же, требуется лишь вручную заполнить данные о доходах, а потом предоставить все в налоговую службу с приложенными документами (собственноручно или через личный кабинет).

Заявка рассматривается в течение десяти дней. В случае принятия положительного решения о возврате, налогоплательщику приходит ответ от НС. После этого необходимо снова войти в личный кабинет в пункт «Жизненные ситуации» и выбрать «Распорядиться переплатой».

Для получения вычета необходимо заполнить соответствующее заявление

В этом случае заполняется заявление электронной подписью на возврат, а также указываются реквизиты счета, куда будут переведены средства. Заполнив все данные и отправив их, ожидать придется 3-4 месяца, прежде чем запрос будет обработан и средства поступят на счет.

Если вернуть необходимо излишне уплаченный налог за несколько лет, то на каждый отчетный период декларация и заявление заполняются отдельно.

Таким образом, даже не подав заявление на предоставление вычета, можно вернуть налоги. Но лучше делать это сразу, так как с течением времени законы меняются, из-за чего можно лишиться возврата.

Кто вправе получить двойной вычет?

Налоговое законодательство предполагает возможность установления вычета НДФЛ в удвоенном размере. Происходит это при следующих условиях.

- Дети воспитываются единственным родителем. Здесь подразумевается, что второй родитель погиб либо официально пропал без вести (имеется соответствующее решение суда). Но двойной вычет не положен в случае развода, а также матерям-одиночкам при живом отце ребенка, даже если он не исполняет свои алиментные обязательства.

- Один из родителей самостоятельно отказался от применения льготы по НДФЛ.

Единственному родителю прекратят предоставлять льготу в двойном размере при повторном вступлении в брак. А если новый супруг оформит усыновление, то удвоенная льгота не будет возвращена даже в случае развода.

Увеличение вычета за отказ от льготы второго супруга тоже происходит далеко не во всех случаях. Оно не полагается, если второй родитель является безработным, стоит на учете в центре занятости либо находится в декрете.

Таким образом, на двойной вычет можно рассчитывать только при уступке своего права супругом, имеющим официальное трудоустройство. Это целесообразно только в случае большой разницы в доходах. Тогда применение двойного вычета к наибольшему заработку принесет больше экономии семейному бюджету, чем при применении льготы в отношении обоих родителей.

Как работает налоговый вычет?

Размер вычета зависит от количества детей. Первый и второй ребенка дают право на вычет в размере по 1400 рублей каждый. Третий и последующие дети позволяют вычесть из удерживаемой налогом суммы заработка еще по 3000 рублей.

Налоговая льгота продолжает действовать до совершеннолетия ребенка. Причем, если ребенку исполняется 18 лет в начале года, то вычет прекращается только после завершения календарного года.

Стоит заметить, что действие вычета продляется на весь срок обучения, если ребенок продолжает получать образование в среднем или высшем учебном заведении. Но максимум – до 24 лет.

При этом даже если на детей старше 18 или 24 лет перестают предоставлять вычет, они все равно учитываются при подсчете льготы на остальных. К примеру, если в семье трое детей, и одному из них 25, а другие два младше 18, то по второму дадут вычет на 1400 рублей, а по третьему уже на 3000 рублей.

На детей-инвалидов власти предоставляют вычет по большей ставке. Если ребенок воспитывается родными родителями – 12 тысяч рублей, а если приемными или опекунами – 6000 рублей.

Сколько можно сэкономить, благодаря налоговому вычету?

Объем сэкономленных средств зависит не только от лимита налогового вычета, но и величины зарплаты. К примеру, родитель зарабатывает 40 тысяч рублей в месяц, и у него есть два несовершеннолетних ребенка.Таким образом, НДФЛ будет рассчитываться не с полной суммы оклада, а с вычетом в размере 2800 рублей. Выходит следующая методика подсчета налогообложения:

(40000 – 2800)*13% = 4836 рублей.

В результате, родитель получит на руки следующую сумму:

40000 – 4836 = 35164 рублей

Без льготы налог бы высчитывался из полной суммы зарплаты и составил не 4836 рублей, а 5200. Получается, вычет позволяет сэкономить 364 рубля в месяц, или 4368 рублей в год.

При этом стоит сделать оговорку, что 350 тысяч рублей — это максимальная сумма годового дохода, при котором родитель имеете право на вычет.

Какие документы нужно собрать для получения налогового вычета?

Составить заявление на оформление налогового вычета можно прямо на работе в бухгалтерии. К заявлению нужно будет приложить следующие документы:

- копия свидетельства о рождении или усыновлении ребенка;

- копия паспорта с отметкой о браке или свидетельство о регистрации брака (если родители женаты);

- справка из образовательного учреждения, подтверждающую дневную форму обучения (если ребенок является студентом или магистрантом).

- справка об инвалидности (если ребенок инвалид).

После подачи документов бухгалтер должна рассчитать вычет. Если вы подали документы не сразу после рождения ребенка, а через несколько месяцев или полгода, то бухгалтер также сделает перерасчет НДФЛ за этот срок.

Вычет можно вернуть и за срок вплоть до трех лет, если ранее вы не получали его. Для этого вам придется обратиться в налоговую и подготовить стандартный набор документов, а также справку 2-НДФЛ с работы о доходах за прошлые годы и самостоятельно заполненную декларацию 3-НДФЛ.

Налоговая будет проверять документы около трех месяцев, и если с документами все в порядке, перечислит деньги вам на счет в течение месяца.

Кто может удвоить налоговый вычет?

Подать заявление на двойной вычет может единственный родитель, если другой умер или пропал без вести. Мать-одиночка также может претендовать на двойной вычет, если в свидетельстве о рождении нет данных об отце. Однако, если единственный родитель вступает в брак, он теряет право на двойной вычет.

Родитель в разводе тоже может претендовать на двойной вычет, но для этого нужно, чтобы второй отказался от льготы в его пользу. При этом, если второй родитель не трудоустроен, ИП или находится в отпуске по уходу за ребенком, то двойной вычет начислить не смогут.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Вычет за пенсионные взносы на имя детей

Общие условия. Родители могут вносить за детей добровольные пенсионные взносы. С этих сумм можно получить налоговый вычет. Лимит общий для социального вычета — 120 тысяч рублей. Договор должен быть заключен в пользу ребенка.

Виды страхования для вычета

| За кого платят взносы | По какому договору |

|---|---|

| За детей, в том числе усыновленных | договор негосударственного пенсионного обеспечения с НПФ |

| За детей-инвалидов, в том числе усыновленных или под опекой | договор добровольного пенсионного страхования со страховой организацией |

Вот по каким договорам страхуют детей:

- Детей, в том числе усыновленных, страхуют по договору негосударственного пенсионного обеспечения с НПФ.

- Детей-инвалидов, в том числе усыновленных или под опекой, страхуют по договору добровольного пенсионного страхования со страховой организацией.

Сколько можно сэкономить. Из бюджета можно вернуть 13% от суммы страховых взносов на имя ребенка, но не больше 15 600 Р за год. Это с учетом других платежей, которые войдут в социальный вычет, — например на лечение и лекарства. У таких расходов общий годовой лимит.

Как получить. Через работодателя или по декларации. Из документов понадобится договор, платежные документы и подтверждение родства.