О кредитном рейтинге

Допустим, вы обратились в банк, чтобы получить деньги в кредит или повысить кредитный лимит на карте, а банк ответил отказом. Вероятнее всего причина отказа кроется в вашем кредитном рейтинге. Он есть у каждого клиента, который уже приходил за займом в банки или МФО.

При поступлении заявки на кредит все факторы риска анализирует скоринговая система банка или финкомпании. Оценивает она и кредитную историю. Ваш кредитный рейтинг повышается, если вы вовремя погашаете займ, и снижается, когда платеж по кредиту просрочен или образовалась задолженность. Также неблагоприятно на рейтинг влияют частые обращения в микрофинансовые организации (МФО) или же наличие большого количества кредитов, одновременно открытых в разных банках.

Каким способом можно уточнить персональный код субъекта кредитной истории

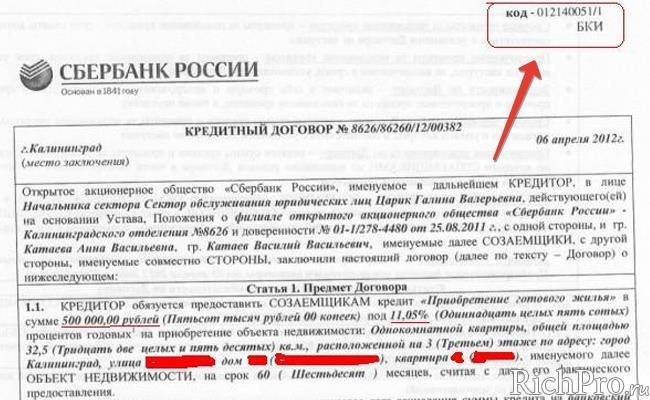

Итак, если код субъекта фиксируется в кредитном договоре с банком, то на страницах этого документа вы беспрепятственно сможете его найти. Где в договоре конкретно расположена эта информация? Откройте первую страницу и посмотрите в самый верх правого угла. Здесь должен быть зафиксирован код субъекта, который приписан непосредственно к вам.

Однако ряд банков, включая и Сбербанк, предпочитают не указывать данную информацию на страницах официального кредитного договора. Эти финансовые организации убеждены, что код субъекта кредитной истории является предметом внутренней документации и не подлежит публичной печати.

И как узнать код кредитной истории, если на банковском договоре отсутствует соответствующее обозначение? Вам необходимо лично посетить отделение банка, где ранее оформлялся кредит. У сотрудника банка вы можете запросить предоставление кода субъекта, но будьте готовы предоставить личный паспорт или иной документ для подтверждения личности. Впрочем, нередко банковские сотрудники могут отказать своему клиенту в выдаче подобной информации.

Если код субъекта не был указан на банковском договоре и сотрудник финансовой организации отказался выдавать на руки такую информацию, то у вас остается всего один выход. Необходимо будет сформировать и отправить официальный запрос в ЦККИ. Запрос необходимо оформить правильно с юридической точки зрения, заверить у нотариуса и отправить специальной корреспонденцией в почтовом отделении. Ожидать ответа можно в течение 1-3 дней.

Операции с кодом субъекта кредитной истории

Некоторые люди все еще задаются вопросом касательного того, как выглядит код субъекта кредитной истории. Он выполнен в особой комбинации цифр и букв и не имеет четко обозначенной длины. Он уникален по своей форме и длине. Однако есть и определенный порядок формирования кода субъекта, который был принят Центробанком в отдельном постановлении в 2005 году.

- Проводить операции с данным паролем можно через сайт ЦБ РФ.

- Здесь его можно изменить или удалить. Все эти шаги выполняются в онлайн режиме в варианте удаленного доступа.

- В случае, когда заемщик потерял пароль, ему потребуется создать новый, так как код субъекта нельзя восстановить. С этой целью требуется обратиться в отделение банка, где необходимо передать работнику заявление о смене текущего кода. На 2017 год данная услуга оплачивается по фиксированной ставке – 300 рублей.

Как узнать код субъекта кредитной истории — 3 надёжных варианта

С развитием интернета поиск разнообразной информации стал значительно проще. Однако уточнить код кредитной истории субъекта простым поиском онлайн невозможно. Тем не менее, существует 3 надёжных варианта получить такую информацию.

Вариант 1. Изучив кредитный договор

Буквально несколько лет назад все банки указывали в кредитных договорах код субъекта кредитной истории.

Информация о коде может содержаться:

- непосредственно в пунктах соглашения;

- в одном из приложений к договору.

Код субъекта в кредитном договоре

Однако на сегодняшний момент не все сохранили такую практику. Многие крупные банковские организации относятся к кодам кредитной истории как к закрытым служебным сведениям. Они не указывают их в договорах. Поэтому далеко не всегда удаётся узнать шифр, изучив соглашение.

Вариант 2. Обратившись в банк

Если в договоре код отсутствует, за его уточнением можно обратиться в банк, выдавший кредит. В этом случае потребуется только предъявить паспорт.

Однако далеко не все кредитные организации идут навстречу клиентам. Многие отказываются выдавать код, ссылаясь на различные внутрибанковские документы. В такой ситуации необходимо воспользоваться третьим вариантом.

Вариант 3. Написав заявление в БКИ

Чтобы получить код субъекта кредитной истории, следует обратиться в ближайшее подразделение БКИ.

Для получения информации о коде потребуется:

- иметь при себе паспорт;

- написать заявление;

- оплатить комиссию.

Как правило, за подобные услуги приходится заплатить от 200 до 300 рублей.

Если заёмщик не может по каким-либо причинам лично приехать в офис БКИ, можно направить заявку на получение данного кода в НБКИ почтой. Данный способ будет подробнее изучен далее в статье.

Ниже в таблице представлены способы получения кода субъекта КИ и необходимые для этого документы.

Таблица: «Варианты получения кода субъекта КИ и требуемые для данной услуги документы»

| № | Способ получения кода | Необходимые документы |

| 1 | Через кредитный договор | Договор оформленного ранее кредита |

| 2 | Путём обращения в банк | Паспорт |

| 3 | Запрос в БКИ | Паспорт Заявление Квитанция об оплате комиссии |

Из таблицы видно, что проще всего узнать свой код субъекта кредитной истории можно в кредитном договоре, а если его там нет — обратившись в кредитное учреждение.

Смена кода субъекта КИ

Если невозможно восстановить старый код, необходимо создать новый. Это можно сделать при обращении в банк за кредитом. Для этого при оформлении нужно с соответствующей просьбой обратиться к менеджеру. Уже через 10 дней данные в ЦККИ обновятся, что позволит человеку узнать, где хранится КИ. На кредитном рейтинге или месте его хранения операция не сказывается.

Сменить шифр можно через обращение в БКИ. Проще всего прийти в офис организации с паспортом. Стоимость услуги составляет 300 рублей. Воспользоваться новым паролем можно будет также через 10 дней.

Когда невозможно лично явиться в офис бюро, можно сменить пароль дистанционно. НБКИ предлагает сделать это через отправку по почте предварительно заполненного заявления.

Для этого нужно:

- Скачать на сайте НБКИ заявление.

- Вписать туда паспортные данные.

- Поставить подпись и заверить её у нотариуса.

- Скачать на сайте НБКИ квитанцию и оплатить её в банкомате (цена запроса – 300 рублей).

- Положить заявление вместе с оплаченной квитанцией в конверт и отправить по адресу: 21069, Москва, Скатертный переулок, дом 20/1.

- Дождаться, пока бюро отправит запрос в ЦККИ на изменение кода лица.

По окончании процедуры клиент получит новый пароль в личном кабинете НБКИ. Им можно сразу воспользоваться и узнать, где находится кредитная история.

Как узнать свою кредитную историю

Закон «Об организации формирования и обращения КИ» (статья 13, пункт 3) наделяет каждого гражданина Украины правом ознакомления со своей кредитной историей бесплатно раз в год. Запросы, превышающие лимит, должны оплачиваться согласно тарифам, установленным для каждой конкретной организации (например, в УБКИ за услугу придется заплатить 50 гривен).

Если же вы никогда не брали кредитов, ваша КИ является «чистой» и ее нет в базе, можно получить соответствующую справку с мокрой печатью и подписью в ООО «УБКИ».

Проверить свою КИ можно любым из следующих способов:

- Заявление на имя директора УБКИ, отправленное через УкрПочту с указанием следующих сведений:

— ФИО;

— ИНН;

— паспортные данные;

— адрес места жительства, юридический адрес (при наличии).

К заявлению прикладывают заверенные ксерокопии документов и посылают по почтовому адресу УБКИ: 01001, Киев, улица Грушевского, дом 1-д. Отчет будет направлен заказным письмом в течение 2 дней после получения запроса и вручен получателю лично в руки под роспись. Кредитную историю можно проверить онлайн на официальном сайте УБКИ. Для этого нужно зарегистрироваться, ввести номер телефона, который хотя бы единожды использовался в качестве контактного при оформлении кредита, и дату рождения.

Действуйте согласно инструкции и найдите в разделе «Частным лицам» пункт «Кредитная история». Стоимость услуги – 50 гривен.

- Мобильный сервис «Кредитная история». Приложение создано УБКИ для быстрого доступа клиентов к своей КИ и проверки задолженностей. Бесплатными будут уведомления об изменениях в КИ, а также первые запросы «Кредитная история», «Кредитный отчет». Последующие придется оплачивать согласно текущим тарифам. Шаги для установки:

— скачать приложение для iOS- или Android-устройства;

— авторизоваться через номер телефона, зарегистрированный в УБКИ;

— в меню выбрать «Кредиты» или «Рейтинг».Займ в Быстрозайм

| Сумма займа: | 15 000 грн. |

| Срок займа: | 7-30 дней |

| Ставка в день: | До 2% |

| Кред. история: | Любая |

Подробнее

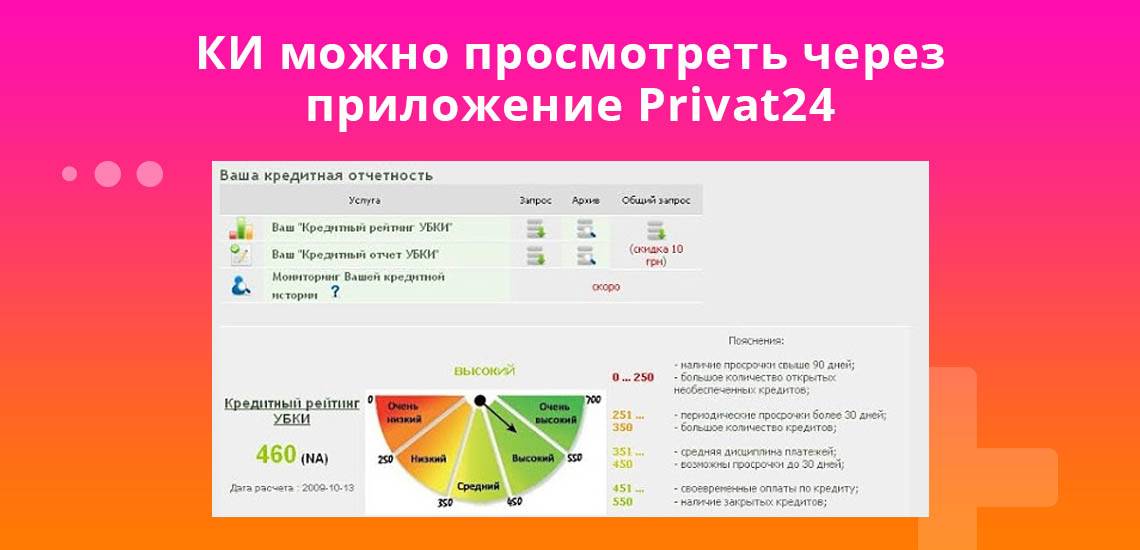

Интернет-банк Приват24. Здесь можно получить отчеты из базы УБКИ:

— Кредитный рейтинг: проверка текущего состояния вашей репутации. Стоимость – 50 гривен за отчет;

— Кредитная история: перечень всех имеющихся кредитов, как открытых, так и погашенных. Стоимость – 50 гривен за отчет;

— «СтатусКонтроль»: услуга с СМС-уведомлениями об изменениях в КИ, позволяющая также увидеть, кто интересовался вашей кредитной историей и рейтингом. Стоимость – 45 гривен в месяц.

В случае, если КИ «нулевая» и ее нет в базе, отчет будет бесплатным.

Пакет «Максимальный+» предлагает опцию Freeze, помогающую известить банки о том, что вы пока не планируете оформлять новые кредиты.

Мобильное приложение Privat24. Посмотреть кредитную историю можно, если скачать приложение для мобильного устройства. Стоимость услуг такая же, как на сайте ПриватБанка: отчет – 50 гривен, «СтатусКонтроль» – 45 гривен ежемесячно.

Sender. Онлайн-приложение для управления финансами, перевода средств, оплаты товаров и услуг позволяет также контролировать состояние КИ, если в список контактов будет внесена «Кредитная история».

Таким образом, состояние КИ является фундаментом для построения прочных взаимоотношений с банковскими организациями, поэтому свою кредитную репутацию стоит держать под постоянным контролем. В случае необходимости всегда можно подкорректировать испорченную историю оформлением микрозаймов в МФО.

Почему нужно контролировать состояние КИ

- Отказ в кредите. Около 80% заявок на получение ссуды отклоняются кредиторами из-за негативной репутации заемщика. Перед обращением в банк следует загодя проверить свою кредитную историю, чтобы при необходимости иметь возможность откорректировать ее. Так можно повысить свой статус и шансы на одобрение нужной суммы.

- Новый кредит. Хотите взять очередной займ – обязательно посмотрите кредитную историю, чтобы убедиться в актуальности и подлинности сведений по закрытым или текущим кредитам. Бывают случаи, когда информация передается в БКИ с опозданием или же в искаженном виде.

- Наличие нескольких кредитов. Сложно контролировать состояние счетов, если на руках много кредиток, еще и от разных банков. Обращение в бюро позволит уяснить общую картину, увидеть себя глазами кредитора, обнаружить затерявшийся долг и просчитать, на какую сумму вы можете претендовать при следующем обращении за ссудой.

- Опасность мошеннических действий. Получение кредита незаконным способом по поддельным документам – увы, не редкость в наше время. Регулярная проверка кредитной истории поможет своевременно выявить факт преступления и оперативно отреагировать, обратившись в соответствующую банковскую организацию.

Запрет на выезд из страны. Кредитная задолженность может перечеркнуть любую заграничную поездку, поэтому стоит заблаговременно изучить КИ, чтобы не столкнуться с неприятным сюрпризом непосредственно на таможне. Украинцы могут проверить не только собственную кредитную историю, но и ограничение на выезд, если зайдут на сайт Государственной пограничной службы Украины.

Кредитка Райффайзен Банк Аваль Хочу-карта

| Макс. лимит: | 250 000 грн. |

| Ставка в год: | 45% |

| Льгот. период: | До 57 дней |

| Обслуживание: | Бесплатно |

Подробнее

Главное о КИ

Кредитная история – это совокупность систематизированных данных о том, как физическое или юридическое лицо выполняет обязательства по кредитному соглашению.

КИ состоит из трех частей:

- Титульная. Данные из документа, который заемщик предоставил для удостоверения личности.

- Основная. Все о взятых кредитных обязательствах (сумма займа, сроки уплаты процентов и погашения и т.д.).

- Дополнительная. Информация о кредиторе и пользователях КИ.

В финансовом учреждении при составлении договора в обязательном порядке оформляется письменное согласие заемщика на передачу сведений о кредите в БКИ.

Кредит на любые цели в Альфа-Банке

| Макс. сумма: | 500 000 грн. |

| Ставка: | От 34,5% |

| Срок кредита: | До 4 лет |

| Мин. сумма: | 5 000 грн. |

Подробнее

Для чего нужен код субъекта КИ?

Пароль применяется для идентификации лиц, запрашивающих сведения об организациях, содержащих кредитное досье. Он защищает конфиденциальную информацию от посторонних людей, желающих узнать, где хранятся данные о ваших кредитах.

Зная код, можно производить следующие действия:

- дистанционно запрашивать информацию о БКИ из единого реестра кредитных историй;

- формировать дополнительные коды для отдельных пользователей;

- изменять/аннулировать текущий пароль.

Впрочем, наличие займа не гарантирует того, что у Вас имеется код субъекта. Банки не вправе присваивать заемщику этот идентификатор, и если Вы не укажете код в договоре, данные будут передаваться без него.

Код субъекта КИ предназначен не для формирования кредитного отчета, а для составления запроса на выдачу списка БКИ, содержащих кредитное досье.

Онлайн

Затем идем в интернет и отправляем запрос на электронную почту Центрального каталога. Можно сделать запрос через сайт ЦБ РФ. В специальную форму заносим свой код и свои полные данные. О том, какие данные должны быть предоставлены, мы говорили выше. Вот так просто можно узнать свою кредитную информацию по фамилии.

В течение 10 дней на электронную почту придет ответ. В письме будет содержаться информация о том, в каком бюро находится ваши контактные данные: сайт, адрес, телефоны БКИ. Если оно расположено в вашем городе можно побывать там лично. Если нет, обратиться в соответствующий интернет – сервис.

Однако регистрироваться на таких порталах вам придется, либо лично посетив интернет-бюро и предоставив там свои данные, либо отправив в адрес этого сервиса заверенную телеграмму. Только вам будут предоставлены онлайн-услуги.