Нужно ли прикладывать расписку к декларации и какие при этом риски

Для вычета расписка не подойдет, поэтому прикладывать ее к декларации нет смысла. Но даже если вы решите так сделать, для вас рисков с налоговой нет.

Эту расписку просто не примут для вычета, а оплата неотделимых улучшений — ваше право, это не нарушение закона

Даже если налоговая обратит внимание, что суммы в договоре и расписке и сумма в справке банка расходятся, к вам вряд ли возникнут вопросы. Вы можете взять сумму больше, чем стоит квартира, и потратить ее на ремонт или другие нужды — лишь бы банк согласился дать вам такую сумму в кредит

Главное, правильно заполнить декларацию и не учитывать там расписку. Иначе придется подавать уточненку, а это отложит возврат налога.

Как получить льготы при продаже

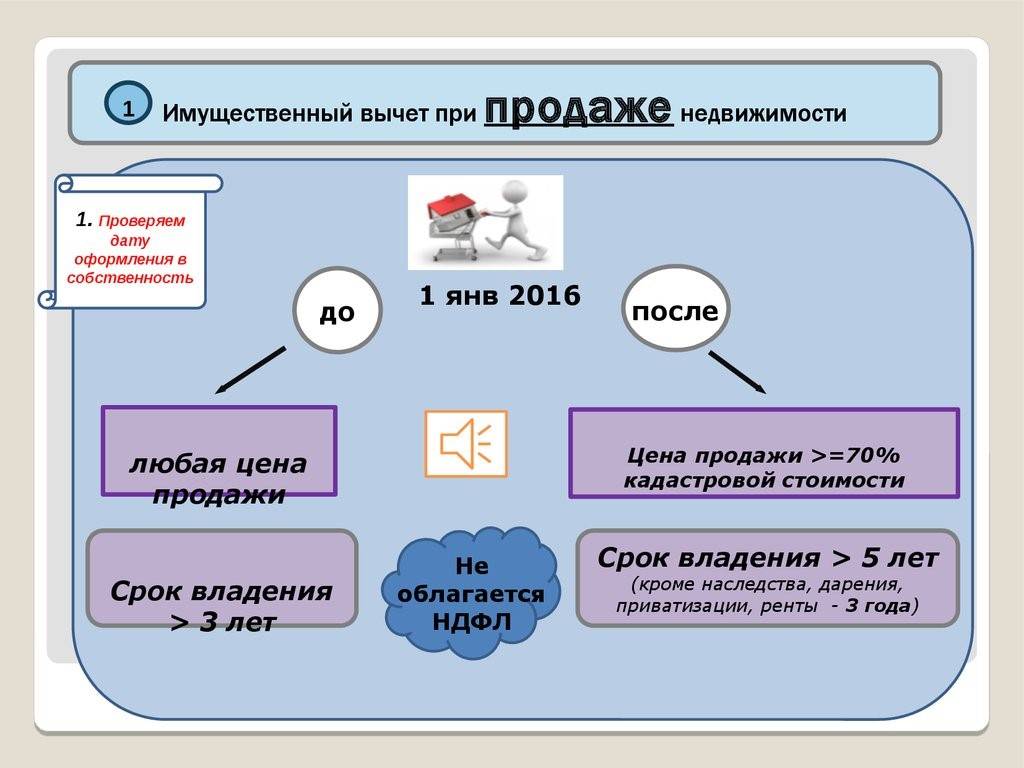

Получить налоговый вычет гражданину, продавшему квартиру, достаточно просто. Процедура и правила регламентированы ст. 220 НК РФ. Однако в процессе исчисления налога следует учитывать параметр кадастровой стоимости объекта. На это указывает ФЗ №382 от 29.11.2014 г., который вступил в действие с 01.01.2016 г. В частности, когда сумма дохода от реализации квартиры составляет сумму меньше, чем 70% от кадастровой стоимости, то для исчисления НДФЛ будет применена именно кадастровая стоимость.

Законодательством предусматриваются случаи, когда налогоплательщик не уплачивает НДФЛ:

- При оформлении права собственности на недвижимость до 01.01.2016 г. и ее продаже спустя 3 года и дольше.

- Когда квартира оформлена в собственность после 01.01.2016 г. и ее продажа происходит спустя 5 лет владения и более. Исключение составляет оформление по приватизации, дарению от близких родственников, а также при наследовании и договоре с пожизненным содержанием и иждивением. В этих случаях остается трехлетний барьер.

Особенности исчисления льготы

При продаже

- недвижимости раньше 3-х летнего отрезка владения объектом, купленным до 01.01.2016 г.;

- недвижимости, купленной до 01.01.2016 г., при ее дальнейшей продаже спустя 5 лет владения

предполагаются льготы по уплате НДФЛ в одном из двух вариантов:

- Уменьшение суммы продажи на 1 млн. руб.

- Уменьшение суммы продажи на затраты, связанные с приобретением данной собственности.

Оформление вычета

Чтобы получить налоговую льготу, гражданин РФ должен по окончании года до 30 апреля следующего предоставить в ИФНС заполненную налоговую декларацию 3-НДФЛ. К ней следует приложить копии следующих документов (при себе иметь оригиналы):

- договор, определяющий сделку;

- документ, подтверждающий личность;

- ИНН;

- платежные документы, указывающие на оплату при продаже и покупке квартиры ранее.

Оформление налогового вычета при продаже квартиры

Следующий календарный год в прошествии сделки потребует оформления документации на выплату удержания с дохода. Для этого потребуется обратиться в местное отделение региональной службы ФНС, с заявлением и прилагаемой документацией.

В заявлении потребуется указать:

- факт проведения имущественной сделки;

- дату проведения;

- цену, установленную на квартиру в договоре купчей;

- сумму налога, подлежащую удержанию;

- льготу в 1 млн.руб., если иное не предусмотрено законом.

При себе следует иметь гражданский паспорт и ксерокопию купчей. Она прилагается к заявлению, независимо от того, что Инспекция уже располагает сведениями о сделках, проведённых в предшествующем календарном году. Так же заполняется декларация по форме 3-НДФЛ и прилагается к заявлению.

Установленная сумма НДФЛ, соответствующая расчётам заявителя, уплачивается сразу же.

После проверки заявления и проведённых расчётов, может выявиться недоимка, которую потребуется уплатить на основании уведомления, которое будет отправлено по почте вместе с квитанцией. Если выявится переплата – её допустимо вложить на счёт плательщика, по иным видам налогообложения.

Уклонение от уплаты удержания относится к разряду налоговых преступлений. За них вменяется административная ответственность, заключающаяся в начислении пени в размере от 20% до 40% общей суммы, подлежащей уплате. А так же – уголовная ответственность, допускающая дополнительное назначение штрафных санкций и прочих видов ответственности.

Условия получения имущественного налогового вычета

Он предоставляется после покупки жилья по расходам:

- на приобретение недвижимости или части в пределах РФ;

- на строительство дома;

- на покупку участка земли под строительство жилья;

- при погашении процентов по кредитам;

- при погашении целевых займов, потраченного на жилую недвижимость или участка под нее;

- при погашении процентов по кредитному договору, полученному для перекредитования (рефинансировании).

Сумма налогового вычета за квартиру

В налоговый вычет при покупке квартиры разрешается включать такие расходы:

- Квартира. Цену жилплощади, стоимость ремонта и стройматериалов, а также составление проекта и сметы.

- Постройка жилого дома. Стоимость документации – проекта и расчета строительных работ, сумму на покупку материалов, расходы на подключение коммунальных сетей.

- Покупка дома. Стоимость, затраты при проведении ремонта (работы и материалы), подключение коммуникаций.

Все затраты должны подкрепляться соответствующими платежками или чеками.

Сумма вычета на покупку или строительство жилья определяется при подаче декларации 3-НДФЛ. Максимальная сумма, с которой можно вернуть налог, составляет 2 млн. руб. Если недвижимость куплена в ипотеку, то максимум увеличивается и может достигать 5 миллионов, из которых 2 млн. – это само жилье и расходы на его обустройство, а 3 млн. – проценты. Выходит, что максимальный налоговый вычет за квартиру или дом составляет 560 тыс. рублей.

Примеры

Затраты на приобретение участка, возведение дома, ремонт квартиры при имущественном вычете не учитывают средства, взятые из программ господдержки – материнского капитала, дотаций, субсидий. Также сюда не входят средства, которые своему сотруднику безвозмездно предоставил работодатель. Например, при покупке дома за 1,8 млн. руб. использовался материнский капитал в сумме 480 тысяч. Это означает, что вычет составит 1 млн. 320 тыс. рублей (от 1800000 отнимается 480000).

До 2014 года вычет предоставлялся один раз за всю жизнь. С 1 января 2014 года действуют новые поправки, связанные с имущественным вычетом. Если квартира была приобретена в 2013 году, но Вы впервые обратились в налоговую в 2015 году, новые поправки не действительны.

Иными словами, закон работает только в том случае, когда недвижимость куплена позднее 2014 года, и при этом покупатель желает воспользоваться имущественным вычетом. Если израсходованная на жилье сумма менее 2 млн., то оставшуюся часть разрешено компенсировать после грядущих покупок.

Если жилье покупалось совместно или при долевом участии, вычет распределялся между собственниками по договоренности после подписания соответствующего заявления (например, одному доставалось 70%, другому 30%), то считалось, что оба участника сделки воспользовались своим правом на вычет. Теперь есть возможность добрать остаток вычета при очередной покупке недвижимости.

Размер льготы

Льготу можно получить в размере:

- одного миллион рублей;

- всей суммы расходов, связанных с покупкой недвижимости, если они подтверждаются документально.

В расходы включается не только сумма самого жилья, но и процентов по кредиту, услуги риелтора и т.д.

Расчёт суммы подоходного налога при применении льготы

Если налоговый вычет заявляется в фиксированном размере:

НДФЛ = (Доход от продажи квартиры — 1млн.руб) * 13%

И в размере осуществлённых расходов:

НДФЛ = (Доход — подтверждённые расходы) * 13%

Стоит отметить, что изменениями, вступившими в силу в 2016 году, законодатель пресёк возможные спекуляции с недвижимостью. Теперь указание в договоре суммы, меньше 1 млн. руб. для ухода от уплаты налога не будет лишать лицо обязанности уплатить налог.

В случае если доход от продажи недвижимости, приобретённой в 2016 году будет меньше её кадастровой стоимости умноженной на коэффициент 0.7, расчёт налога будет произведён следующим образом:

НДФЛ = (Кадастровая стоимость * 0,7) * 13%

Необходимо отметить, что субъекты РФ вправе сами устанавливать срок владения и коэффициент.

Ситуация № 1

Юдину С.К. в 2014 году в наследство от бабушки перешла однокомнатная квартира. В 2015 году он продал её за 1 245 780 р. Так как подтверждение расходам отсутствует и налоговый вычет заявляется в размере 1млн.р., сумма к уплате составит 31 951 р.:

(1 245 780 — 1 000 000) * 13%

Ситуация № 2

Сердечнов В.А в 2014 году в кредит приобрёл квартиру стоимостью 2 432 500 р. Проценты по ипотеке составили 236 000 р. В 2016 году он продал недвижимость за 3 855 900 р. Так как расходы подтверждаются соответствующими документами, Сердечнов может учесть их при расчёте НДФЛ. В данном случае уплатить в бюджет ему будет необходимо 154 362 р.

(3 855 900 — 2 432 500 — 236 000) * 13%

Ситуация № 3

Светин Д. А. в 2015 году продал приобретённую годом ранее квартиру. Реальная сумма сделки составила 3 955 700 р. Чтобы не уплачивать налог, Светин указал в договоре сумму в размере 950 000 р., а остальная часть денег была оформлена по расписке. Кадастровая стоимость составила 3 100 000 р. Несмотря на то что сумма по договору меньше фиксированного размера налогового вычета Светин должен будет отчислить государству подоходный налог в размере 282 100 р.

(3 100 000 * 0,7) * 13 %

Налог при продаже квартиры безработным, родственником и нерезидентом РФ

Статус безработного в налоговом праве приобретают лица, не имеющие официального заработка, на основании которого работодатель отчисляет в ФНС часть заработанных средств.

Статус безработного в налоговом праве приобретают лица, не имеющие официального заработка, на основании которого работодатель отчисляет в ФНС часть заработанных средств.

Для того чтобы стать налоговым резидентом, требуется:

- официальное трудоустройство, соответствующее нормам ТК РФ;

- доход не ниже установленного минимального размера;

- или наличие официального дополнительного дохода.

Несоответствие обозначенным критериям, приравнивает граждан к безработным. В эту категорию входят так же:

- пенсионеры по возрасту или в силу нетрудоспособности;

- студенты очной формы обучения;

- лица, работающие за рубежом.

Для них государство предусмотрело льготное налогообложение. Если они оформляют сделку с недвижимостью, получая за это соразмерную денежную сумму, государство ограничивает потолок удержания одним миллионом рублей, от стоимости жилья свыше одного миллиона.

При оформлении сделки между близкими родственниками никаких льгот не установлено.

Более того – они не могут воспользоваться правом имущественного вычета за покупку квартиры, в отличие от иных категорий покупателей (см. Налоговый вычет при покупке квартиры пенсионерами).

Нерезиденты РФ уплачивают налог с существенным повышением ставки. Он составляет 30% стоимости жилья. Это касается объектов недвижимости, расположенных только на территории России. К нерезидентам относятся как подданные иностранных государств, так и лица без гражданства.

Документы

А теперь более подробно о необходимых документах, т.к. вопрос, какие документы нужны для подачи декларации на налоговый вычет, очень спорен в некоторых ситуациях.

Рассмотрим какие бумаги необходимые для получения налогового вычета:

- Заявление, заполненное по образцу, в котором высказывается просьба о получении налогового вычета.

- Личный паспорт заявителя и его копия.

- Заполненная декларация типа 3-НДФЛ.

- Форма 2-НДФЛ полученная у работодателя.

- Расчетный счет, на который будет перечислен налоговый возврат.

- Идентификационный номер налогоплательщика, а также свидетельство, подтверждающее его.

- Документы на квартиру.

Со всех подаваемых документов рекомендуется заранее снять копии. Также, в дополнение к вышеперечисленным документам, могут понадобиться кредитные договора или справки о процентах за кредит, в случае получения квартиры в ипотеку. Если ходатайствующий гражданин состоит в браке, то понадобится копия свидетельства о государственной регистрации, а также дополнительное заявление, в котором прописаны доли имущества обоих супругов.

Когда подавать заявление на налоговый вычет?

Подавать заявление на налоговый вычет можно не раньше года, который следует за годом сделки (покупка, расходы на лечение, образование и др). Не рекомендуется сильно затягивать с подачей ходатайства. Налоговые органы обязаны рассмотреть заявление за 4 месяца и выплатить деньги не позднее этого срока.

Когда можно получить налоговый вычет при покупке квартиры единовременно с продажей в один год?

Для получения налоговых послаблений необходимо, чтобы соблюдалось несколько условий:

- жилье куплено в том же году, что и продано;

- или новое жилье приобретено раньше, чем продано старое и по купленной квартире право на вычет еще не объявлялось (например, жилье куплено в 2015-м, другое – продано в 2016-м – тогда в 2017-м году допускается заявить сразу о двух налоговых вычетах);

- налогоплательщик не воспользовался своим правом на вычет до 2014 года или же не исчерпал положенный ему лимит в 2 млн р. после 2014 года;

- квартира должна находиться в собственности более 3 (5) лет.

Правом на вычет в данном случае могут воспользоваться даже те категории россиян, которые фактически не являются плательщиками НДФЛ. Ведь, продавая квартиру, они получают налогооблагаемый доход.

Это, например, пенсионеры( о налоговых вычетах пенсионерам мы писали тут), предприниматели-упрощенцы, безработные и работающие неофициально.

Более детально о том, когда и при каких условиях можно вернуть налоговый вычет, мы рассказывали здесь.

Когда взаимозачет в одном налоговом периоде не положен?

Сложности могут возникнуть у покупателей жилья на этапе строительства. Фактически они могут приобрести квартиру, но передаточный акт ими получен не был. Тогда они не смогут заявить на вычет для покупателей до момента получения ими этого документа.

Стоит учитывать, что вычет не предоставляется при покупке квартиры у ближайших родственников.

Налоговый вычет с собственника, не достигшего 18 лет

Физическое лицо, неправоспособное в силу возраста, пользуется представительством родителей или опекунов. Продажа имущества несовершеннолетних санкционирована органами опеки и попечительства.

Лица, производящие имущественную сделку от имени собственников, не достигших 18 лет, решают так же вопросы, связанные с удержанием налога. То есть налог удерживается с лиц, представлявших имущественные интересы ребёнка при проведении сделки, но из средств полученных за сбыт недвижимости. Впоследствии данные сведения передаются в виде отчёта в органы опеки и попечительства.

По достижении 14 лет, граждане вправе самостоятельно участвовать в операциях с принадлежащим им имуществом.

Они допускаются к подписанию юридически значимой документации, в том числе – гражданских договоров и налоговой документации. При этом при сделке требуется присутствие законных представителей, проставляющих удостоверяющие подписи под подписью ограниченно правоспособного подопечного.

Эмансипированные собственники (ст. 27 ГК РФ) предоставляют решение о правоспособности и совершают не только имущественные сделки с недвижимостью, но и самостоятельно несут налоговую ответственность.

Примеры расчета

Пример №1

Соболев Анатолий Николаевич, являющийся гражданином Российской Федерации и не выезжающий за ее пределы, приобрел на основании договора купли-продажи трехкомнатную квартиру в городе Мурманск в августе 2017 года. За недвижимость он отдал 3 200 000 рублей. В январе 2019 года тот же объект продается за 4 300 000 рублей.

Срок владения собственностью в данном случае составляет семнадцать месяцев. Недвижимость была приобретена позднее 2016 года, соответственно для полного освобождения от налога требуется владение объектом не менее пяти лет. В рассматриваемом примере указанное условие не соблюдено, значит, налог необходимо будет заплатить.

Если подтвердить затраты на первичное приобретение квартиры, размер налога составит:

Второй вариант для собственника является более выгодным, поэтому необходимо собрать документы по покупке квартиры и отобразить в декларации соответствующие расходы.

Пример №2

Печкиной Инне Павловне (является резидентом РФ) перешла по наследству квартира в январе 2015 года. В сентябре 2017 года она была продана за 1 900 000 рублей.

Право на объект возникло ранее изменений закона в отношении минимальных сроков собственности, при которых налоговое бремя снимается. Но в собственности жилой объект находился менее трех лет, что означает необходимость оплаты налога.

Если не заявлять право на льготу размер налога составит:

Пример №3

Гражданин России Семенов Петр Ильич получил в дар квартиру в январе 2016 года. В феврале 2019 года она была продана два миллиона рублей.

Право возникло после 2016 года, но была подарена собственнику. В таком случае сохраняется трехлетний срок, при котором налог не платиться. Такое условие в рассматриваемом примере выполняется. Подоходный налог не оплачивается.

Право на освобождение от налогообложения доходов от продажи недвижимого имущества

Для граждан — налоговых резидентов РФ освобождение доходов от продажи недвижимого имущества от обложения НДФЛ зависит от того, когда оно было приобретено и сколько лет такое имущество было в вашей собственности. Так, по общему правилу не облагаются НДФЛ и не декларируются доходы от продажи следующих объектов недвижимости (п. 17.1 ст. 217, п. 2 ст. 217.1, пп. 2 п. 1 ст. 228, п. п. 1, 4 ст. 229 НК РФ):

- приобретенных до 01.01.2016;

- приобретенных после указанной даты, если вы владели этим имуществом не менее установленного минимального срока.

Для нерезидентов РФ освобождение доходов от продажи недвижимого имущества от обложения НДФЛ зависит только от соблюдения минимального срока владения объектом и не зависит от даты приобретения такого имущества.

Срок владения объектом недвижимости определяется с даты государственной регистрации вашего права собственности на него. Эта дата указана в свидетельстве о государственной регистрации права собственности на объект недвижимости (выдавалось до 15.07.2016) или выписке из ЕГРН (до 01.01.2017 — ЕГРП) (п. 1 ст. 131, п. п. 2, 3 ст. 223 ГК РФ; ч. 1 ст. 28 Закона от 13.07.2015 N 218-ФЗ).

Особое правило установлено для случаев продажи жилого помещения или доли (долей) в нем, предоставленных в собственность взамен освобожденных в связи с реновацией жилищного фонда в г. Москве. При исчислении минимального срока владения продаваемым объектом учитывается и срок нахождения в собственности освобожденных жилого помещения или доли (долей) в нем (абз. 2 п. 2 ст. 217.1 НК РФ).

Расчет подоходного налога при получении льготы

Рассчитывая подоходный налог, нужно ответить последовательно на три вопроса:

- Как долго продавец непрерывно владел жильем?

- Какой доход получен по сделке?

- Какой налоговый вычет выгоднее?

Полученную после ответов на эти вопросы сумму нужно умножить на 13% (или на 0,13 – это арифметически верно). В итоге получится сумма налога к уплате.

Вопрос 1. Как долго продавец непрерывно владел жильем?

При ответе на этот вопрос нужно посчитать минимальный предельный срок владения по правилам, изложенным выше. Если предельный срок соблюден, то есть продавец по бумагам был хозяином в течение более, чем 3 (5) лет, то налог при продаже уплачивать не нужно, вне зависимости от суммы.

Налоговую декларацию 3-НДФЛ подавать не требуется.

Если продавец является хозяином меньше установленного срока: меньше трех (вычеты на квартиры менее 3 лет и менее 5 лет); снизить сумму налога помогут налоговые льготы.

Вопрос 2. Какой доход получен по сделке?

Доходом традиционно считается сумма, указанная в договоре, вне зависимости от кадастровой стоимости. Именно к ней нужно применять налоговые вычеты и ставку НДФЛ. Такой подход допустим, только если жилье зарегистрировано на продавца до 31.12.2015 включительно.

Если недвижимость зарегистрирована после 1.01.2016, необходимо сверить сумму продажи с кадастровой стоимостью жилья, умноженную на 0,7 (понижающий коэффициент). Какая из этих цифр будет больше – ту и необходимо учитывать при расчете НДФЛ.

Алгоритм проверки несложный:

- Первый шаг – заказать Росреестре справку о кадастровой стоимости на 1 января того года, в котором произошла продажа.

- В готовой справке найти строку «Кадастровая стоимость».

- Указанную цифру умножить на 70%.

- Полученный результат сравнить с ценой договора.

Доходом с продажи будет признана наибольшая из этих сумм.

После определения дохода с учетом вышеизложенных правил, можно переходить к вычитанию из него налоговой льготы.

Вопрос 3. Какой налоговый вычет выгоднее?

Выбрать можно один из двух предоставленных законом: фиксированный или расходный. Суть следующая – из суммы дохода нужно просто вычесть сумму вычета. В результате получится сумма налогооблагаемого дохода, которую нужно умножить на 13%.

Цену продажи нужно брать с учетом правил определения суммы дохода, изложенных выше (кадастровая стоимость, умноженная на 0,7, или цена договора).

Лучше определиться с вариантом льготы прежде, чем жилье продавать. Расчет для квартиры через калькулятор НДФЛ поможет определиться, какая из льгот выгоднее в конкретном случае.

Налоговый вычет на наследуемое имущество

Имущество покойного, в том числе – недвижимое, может переходить правопреемникам по наследству и по завещанию. День смерти собственника допускает признания днём открытия наследства (ст. 1114 ГК РФ).

Родственники или лица, указанные в завещании, вынуждены ожидать вступления в вещные права покойного, в течение полугода. Но подача заявления на вступление в наследство не гарантирует перехода вещных прав, по ряду причин, обусловленных нормами законодательства.

В то же время, лица, вступившие в наследство по завершении полугода, считаются собственниками имущества со дня открытия наследства (ст. 1152 ГК РФ).

Для последующего сбыта этот факт становится юридически значимым, так как переоформленная квартира покойного может освобождаться от имущественного удержания уже через 2,5 года после официальной регистрации права собственности наследника.

По преимуществу родственники установленной к получению наследства очереди, принимают наследственную массу солидарно. Впоследствии, при отсутствии имущественных споров, они составляют соглашение о принадлежности совокупного объёма наследства, причитающегося каждому участнику.

В этом случае целесообразно высчитать общую стоимость доли каждого наследника. Если она составит 1 миллион рублей или окажется ниже – допустима продажа квартиры, без соблюдения регламента сроков.

Как рассчитать сумму налога при продаже недвижимости

Расчет суммы НДФЛ при продаже недвижимости

Продавая квартиру, гражданин получает определённую сумму прибыли. Именно с неё и платится налог. Окончательно освободиться от него нельзя, можно лишь уменьшить размер этой суммы. Один из определяющих факторов – время, на протяжении которого объект находится в собственности.

Налог платится, если недвижимость находится у собственника на протяжении менее трёх лет. Этот момент важен, когда реализуется любой объект, с любым уровнем стоимости.

Размеры налога зависят от того, какую прибыль получил владелец после реализации. При этом у налогоплательщика всегда есть возможность либо уменьшить доход на 1 миллион рублей, либо убрать расходы, связанные с продажей.

Сумма налога рассчитывается в зависимости от применяемой ставки:

- 30 процентов вводятся для нерезидентов.

- 13 процентов платят граждане РФ.

При расчёте налога на основе затрат, понесённых фактически из суммы сделки продавец отнимает стоимость, за которую он сам когда-то приобрёл квартиру. Главное – доказать соответствующие расходы при помощи соответствующих бумаг. Если они есть, то ссылаться можно даже на проведённые ремонтные работы.

Понятие вычета за продажу жилой недвижимости

Он назначается каждому трудоустроенному гражданину, который перечисляет НДФЛ в бюджет. Он предоставляет возможность снизить налог, который приходится платить за продажу недвижимости. Налог платится в случае, если квартира находилась в собственности гражданина меньше трех лет, а также сделка предполагает получение прибыли.

Максимальная его сумма равна 1 млн. руб., поэтому если стоимость квартиры превышает данную сумму, то уплачивать налог придется, но он будет значительно снижен.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Воспользоваться таким вычетом могут граждане, подходящие под условия:

- они должны являться резидентами РФ, причем рассчитывать на эту льготу могут не только россияне, но и иностранцы, проживающие на территории страны дольше 183 дней;

- ИП, но важным условием является то, что гражданин не должен был пользоваться продаваемой квартирой для ведения деятельности;

- официально трудоустроенные граждане, так как возврат доступен только при наличии перечислений НДФЛ за отчетный год.

Условия получения вычета при продаже квартиры. Фото:ppt-online.org

Условия получения вычета при продаже квартиры. Фото:ppt-online.org

Важно! Не могут рассчитывать на имущественный вычет, как и на другие виды возврата, безработные люди, пенсионеры или иные граждане, не получающиеся заработную плату, облагаемую НДФЛ

Правила получения

Для получения данной льготы выполняются простые действия:

до 30 апреля года, следующего за отчетным, необходимо подготовить декларацию 3-НДФЛ, которая далее передается в инспекцию, причем важно грамотно определиться с отделением данного учреждения, для чего учитывается место прописки гражданина;

формируется специальное заявление, в котором указывается просьба налогоплательщика получить возврат при продаже квартиры;

собирается пакет документов, являющихся подтверждением того, что недвижимость была куплена или получена другими способами, а позже продана за конкретную сумму средств, чтобы можно было определить, какую прибыль от данного процесса получил налогоплательщик;

уплачивается налог с учетом рассчитанного вычета.

Важно! Снижается налогооблагаемая база не только за счет возврата, но и при наличии доказательства, что прибыль является небольшой, причем в большинстве случаев за счет вычета отсутствует необходимость уплачивать какой-либо налог.

Не предоставляется льгота гражданам, которые не являются резидентами РФ. Кроме обращения непосредственно в инспекцию, можно рассчитывать на получение вычета при обращении к работодателю.

На каких условиях предоставляется

Вычет предоставляется гражданам при удовлетворении определенных требований:

- прибыль от реализации квартиры должна превышать 1 млн. руб.;

- не допускается пользоваться данным объектом для извлечения прибыли;

- грамотно оформляются все документы, а также должны иметься доказательства получения или отсутствия прибыли.

Таким образом, сам процесс оформления считается достаточно простым.

Как получить вычет при продаже, смотрите в этом видео: