Как можно по закону оформить переход в негосударственный пенсионный фонд?

Пенсионерам самостоятельно сложно разобраться во всех тонкостях пенсионной системы

Как показывает практика, многих будущих пенсионеров от перехода в НПФ удерживает банальный страх ввязываться в лишние бюрократические процедуры. Однако на самом деле смена пенсионного фонда – это не так сложно, как может показаться поначалу. Для того, чтобы осуществить переход в заранее выбранный НПФ, достаточно будет написать простое заявление.

Впрочем, не будем забегать вперед. Рассмотрим, как происходит процесс перехода из государственного Пенсионного фонда в негосударственный, поэтапно:

Прежде всего, гражданину необходимо выбрать из множества конкурирующих негосударственных Пенсионных фондов тот, чьи предложения устраивают именно его

При этом важно обращать внимание не только на обещанные организацией процентные ставки по вкладам, но и на репутацию самой компании

Для этого полезно будет ознакомиться с историей приглянувшегося НПФ (чем дольше фирма ведет свою деятельность на данном рынке, тем лучше), почитать отзывы о нем в Интернете или навести справки среди подкованных в интересующем вопросе знакомых

Все эти меры предосторожности могут помочь сделать правильный, осмысленный выбор.

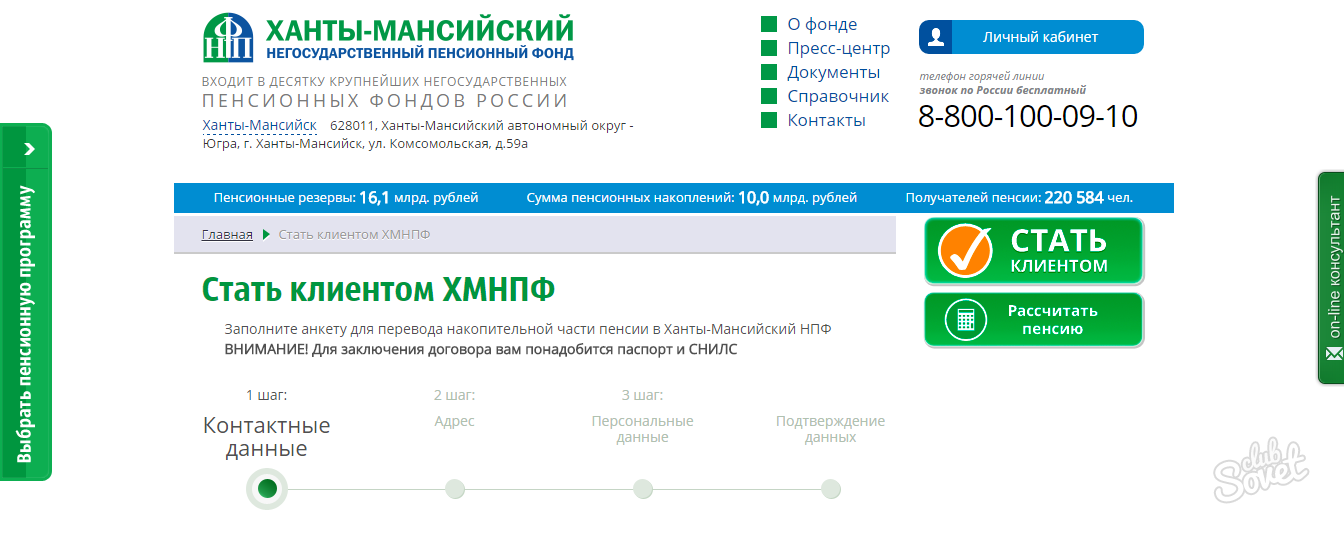

Далее будущему пенсионеру предстоит обратиться, непосредственно, в выбранную организацию, чтобы заключить с ней договор на обязательное пенсионное страхование

Большинство НПФ берет все хлопоты по оформлению необходимых документов на себя. Все что остается клиенту – это подписать предложенный договор (впрочем, как и в случае с любыми официальными бумагами, вначале необходимо будет внимательно с ним ознакомиться).

После того, как бумаги будут подписаны, гражданину останется лишь уведомить Пенсионный фонд России о своем переходе в НПФ до конца текущего календарного года

С этой целью пишется специальное заявление (о нем уже упоминалось выше). Как правило, сотрудники НПФ предоставляют гражданину образец такого заявления или даже подготавливают все необходимые бумаги за него.

На последнем пункте из списка стоит остановиться чуть подробнее. Многих граждан интересует вопрос: каким образом и где можно подать необходимые документы в государственный Пенсионный фонд? Обязательно ли делать это лично?

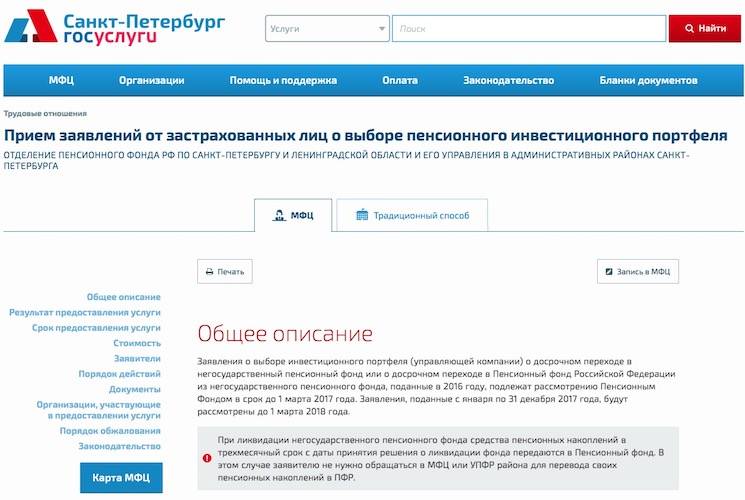

На самом деле, помимо личной явки в офис ПФР (при себе в данном случае необходимо будет иметь российский паспорт, а также СНИЛС), отправить заявление можно и через систему МФЦ или даже по почте. В последнем случае будущему пенсионеру придется воспользоваться специальной услугой, которая называется пересылкой заказных писем с вложением и уведомлением.

Чтобы не пришлось опасаться за сохранность прилагаемых к заявлению документов, в любом из упомянутых учреждений можно взять у сотрудника специальную расписку об их получении. В том случае, если бумаги пересылаются почтой, вместо оригиналов паспорта и СНИЛС допускается вкладывать в конверт их ксерокопии.

Это важно знать: переход гражданина в НПФ можно считать официально осуществившимся только после получения будущим пенсионером соответствующего письменного уведомления из государственного Пенсионного фонда. Государственный или негосударственный пенсионный фонд? Определиться с выбором вам поможет видео:

Государственный или негосударственный пенсионный фонд? Определиться с выбором вам поможет видео:

Особенности перехода организации в другой НПФ

Не всем людям и компаниям известно о работе пенсионной системы. Только некоторым известно, зачем и почему следует переводить деньги в другое учреждение. Организации могут делать такие же ошибки, как и остальные граждане, если регулярно меняют НПФ. При незнании некоторых нюансов компания несет убытки:

- Потеря прибыли при перечислении денег в середине года.

- Уплата налога в размере 13%, если капитал возвращается в ПФР.

- Расходы по переводу в новое учреждение.

Лучше всего переходить в другую организацию не раньше, чем спустя 5 лет работы в конце финансового года. Это позволит сохранить инвестиционные капиталы.

Написать заявление о переходе из НПФ в ПФР

Существует два вида перехода и, соответственно, заявления в каждом случае пишутся разные: при обычном переходе и при досрочном переходе (абз. 46-47 ст. 3 Закона № 75-ФЗ).

Если заявитель пишет заявление о переходе, то сам переход происходит в следующем году после истечения пяти лет после подачи заявления (исключение может быть только в том случае, если после подачи заявления гражданин написал другое заявление).

Если пишется заявление о досрочном переходе, то переход осуществляется в следующем году после года подачи заявления.

В тексте заявления о переходе в ПФР необходимо указать, в соответствии с п. 1 ст. 36.8 Закона № 75-ФЗ:

- Выбранный инвестиционный портфель. Выбрать нужно из следующих вариантов:

- Инвестиционный портфель УК (управляющей компании). Выбрать управляющую компанию можно на сайте ПФР в разделе «Гражданам» — «Будущим пенсионерам» — «О пенсионных накоплениях» — «Перечень НПФ и УК». Этот список также доступен в любом районном управлении ПФР.

- Расширенный инвестиционный портфель государственной управляющей компании (ГУК). Государственной управляющей компанией, согласно Постановлению Правительства РФ № 34 от 22 января 2003 г. является Внешэкономбанк.

- Инвест. портфель гос. ценных бумаг ГУК.

- Для застрахованных лиц 1967 года рождения и моложе необходимо выбрать и указать вариант пенсионного обеспечения, согласно п. 1.1 ст. 31 Закона № 111-ФЗ, из вариантов:

- Или отказ от финансирования накопительной пенсии и направление 6% страхового взноса на страховую пенсию (в этом случае необходимо написать заявление об отказе в финансировании накопительной пенсии и о направлении 6% индивидуальной части тарифа страхового взноса на финансирование страховой пенсии. Однако законодательством установлен так называемый мораторий на формирование накопительной пенсии, который действует до 2019 года, поэтому вся сумма страховых взносов будет направляться на страховую пенсию (см. ст. 6.1 Закона № 351-ФЗ от 04 декабря 2013 г., п. абз. 2 п. 1.1 ст. 31 Закона № 111-ФЗ и п. 4 ст. 33.3 Закона № 167-ФЗ от 15 декабря 2001 г.).

- Или направить 6% индивидуальной части тарифа страхового взноса на накопительную пенсию.

В тексте заявления о досрочном переходе в ПФР указывается та же информация.

Стоит ли переводить

Вопрос целесообразности перехода в НПФ остро стоит перед теми, кто задумывается о переводе накоплений в НПФ. Решить, стоит ли переходить, можно, взвесив все плюсы и минусы. Кроме перевода пенсии в частную пенсионную организацию есть еще два варианта:

- Формирование в НПФ второй пенсии. Заключается договор, застрахованное лицо вносит по желанию средства и формирует свою будущую «вторую пенсию», при этом фонд занимается обеспечением их сохранности путем инвестирования.

- Перевести в НПФ только накопительную пенсию. Если у вас есть какая-то сумма в ПФР, направленная на формирование накопительной части пенсии, ее можно перевести в НПФ и продолжить инвестирование. При этом полностью в частный фонд можно не переходить.

С одной стороны, государственный фонд кажется нам надежнее. Но если разобраться, страхование и инвестирование средств происходит и в государственном, и в частных фондах по одной и той же системе. То есть, степень защищенности средств примерно одинакова.

К тому же, просто так НПФ не регистрируются: к ним предъявляются очень серьезные требования, а после регистрации они контролируются государственными органами и периодически предоставляют отчеты.

Кроме того, у частных пенсионных фондов есть свои преимущества:

возможность самостоятельно формировать будущую пенсию и определять сумму уплачиваемых взносов;

защищенность от реформ со стороны государства;

возможность передавать по наследству накопления, что очень важно, ведь ПФР такого права не предоставляет.

Преимущества и недостатки работы НПФ

Как правило, переводятся в негосударственный пенсионный фонд Лукойл граждане, какие желают иметь высокий уровень социальных выплат на старости лет. Переходить в подобные организации рекомендуется физическим лицам, какие имеют доход больше 43 тыс. рублей. Этот аспект объясняется тем, что социальные выплаты по старости не могут быть больше 40 процентов ежемесячного дохода, независимо от уровня заработной платы.

В современной экономической системе негосударственные учреждения имеют полное право не только сохранить возможность выплаты пенсий гражданам, но и сформировать пенсии новых клиентов. На основе предоставленных данных можно перечислить такие преимущества:

- Негосударственный пенсионный фонд Кит или иные организации формируют определенны суммы, что получаются из начислений клиентов, а также из доходной части пенсионных резервов и на процентные ставки. Функциональность учреждения является аналогичной банковским вкладам, что формируются на высоких процентах.

- Организация несет ответственность за взносы клиентов, что перечисляются каждый месяц. Законодательством указывается: если процентные ставки будут ниже инфляционных, то необходимо компенсировать убытки со счетов страхового начисления.

- Пенсионный фонд имеет право реагировать на модификации финансового рынка. В подобной ситуации счета корректируются с учетом экономического и финансового состояния страны.

Среди перечисленных преимуществ рекомендуется обозначить и недостатки функционирования негосударственных фондов:

- Все переводы денег осуществляются на основании доходов граждан.

- Нет доказательств существования высокой доходной ставки, что определяется биржевыми ставками и финансовым годом.

- Существует вероятность отзыва лицензии в учреждения, что потребует перевода денег, а клиентам придется потратиться на денежные затраты.

Мы рассмотрели вопрос: как работает негосударственный пенсионный фонд? Однако, остается важным определить реальные перспективы вложения денег в подобные учреждения. В неблагоприятных ситуациях, клиент имеет право расторгнуть контракт с НПФ

В данной ситуации важно помнить о последствиях и условиях проведения процедуры

Гражданам, которые желают перевести накопления в НПФ важно помнить, что положенные суммы будут обеспечены от инфляции, при этом, физическое лицо получает возможность получить высокую пенсию. Но не всегда вклады фонда в акции или активы могут свидетельствовать о возврате денег и процентном заработке

Все переводы в фонд и из фонда осуществляются за деньги вкладчиков.

Негосударственный пенсионный фонд: «Лукойл», «Гарант» являются организации с наиболее стабильным доходом. При выборе организации советуется ориентироваться на перспективы и популярность учреждения, что не оказаться обманутыми. Тем более, это определяется высокими процентными ставками фондами на вложенные суммы.

Резонные страхи

Страхи будущих пенсионеров вполне понятны, тем более что принимать столь ответственное решение без экономического образования и досконального изучения ситуации вдвойне боязно.

Практически каждый сегодня сталкивался с агентами, ломящими в дверь и предлагающими «выходные условия» хранения сбережений в каком-нибудь «Хорошем» или «Удачном» фонде. То и дело в средствах массовой информации появляются новости о лже-фондах, которые «без ведома» переводят деньги, а затем предлагают посетить офис и заключить договор. Более того – участились случаи перекидывания денег между дочерними компаниями с целью лишения вкладчика прибыли.

На заметку! По данным Центробанка, количество незаконных переводов средств из одного негосударственного фонда в другой в течение 2017 года возросло в 5 раз.

Эксперты фиксируют, что «лучшие агенты» для привлечения новых клиентов не гнушаются откровенным мошенничеством:

запугивают потерей всех накоплений, оставленных в ПФР;

вводят в заблуждение, сообщая, что переход стал обязательным для всех;

подделывают подписи;

представляются сотрудниками собеса, чтобы переписать СНИЛС (фактически только он нужен для оформления договора).

Особенно страдают люди старшего поколения, которые доверчиво внемлют каждому слову «официального лица», отдают требуемые документы, не читая, ставят подпись. И рекомендация тут может быть только одна – не открывать дверь и не общаться с подобными лицами на улице, не реагируя на фальшивое красное удостоверение сотрудника ПФР или собеса.

Нужно также помнить, что переход – дело добровольное, поэтому если заставляют перейти в НПФ на работе или обязывают подписать договор с конкретным фондом перед трудоустройством, нужно жаловаться – в Трудовую инспекцию и Прокуратуру.

На заметку! До конца 2015 г. россиянам необходимо было определиться со страховщиком. Все, кто не заключил договор с негосударственным ПФ, автоматически оставили деньги в Пенсионном фонде России. Но у них осталось право переложить сбережения.

Способы подачи заявления на перевод денег обратно из негосударственного пенсионного фонда

Подать заявление о переходе (досрочном переходе) из НПФ в Пенсионный фонд РФ на бумаге можно:

- лично;

- через представителя (законного или уполномоченного);

- через организацию (работодателя);

- через многофункциональный центр;

- по почте.

Примечание: Пункт 3 статьи 36.8 Закона от 7 мая 1998 г. № 75-ФЗ.

Если принести заявление в Пенсионный фонд РФ лично, передать через представителя или работодателя, сотрудники ведомства обязаны выдать расписку в том, что получили его. Форма расписки утверждена постановлением Правления Пенсионного фонда РФ от 2 мая 2007 г. № 101п.

Заявление о переходе (досрочном переходе) из НПФ в Пенсионный фонд РФ в электронном виде можно подать через Интернет путем заполнения интерактивной формы на Едином портале государственных и муниципальных услуг или в личном кабинете на сайте Пенсионного фонда РФ www.pfrf.ru.

Это следует из положений пункта 4 статьи 32 Закона от 24 июля 2002 г. № 111-ФЗ, постановления Правительства РФ от 7 июля 2011 г. № 553, приказа Минтруда России от 20 сентября 2013 г. № 472н, Инструкции по заполнению заявления о переходе и Инструкции по заполнению заявления о досрочном переходе, которые утверждены постановлением Правления Пенсионного фонда РФ от 9 сентября 2016 г. № 850п.

Порядок формирования в НПФ или УК

Итак, когда человек переводит свои средства в УК или НПФ, с его деньгами происходит следующее:

- Они страхуются агентством по страхованию вкладов (АСВ).

- В течение финансового года переводятся на счет выбранного страховщика.

- За каждый год содержания средств они будут увеличиваться на определенное количество процентов, которые дает фонд.

Важно помнить, что если человек в течение пяти лет решил сменить фонд, то все проценты, которые он накопил за время пребывания в фонде, сгорают – переводится только та сумма, которая была изначально переведена страховщику. Если же человек решится на перевод в другой фонд или ПФР по истечении пяти лет – проценты останутся.

Подать заявление о переходе из НПФ в ПФР

Заявление предоставляется в отделение ПФР по месту жительства до 31 декабря текущего года. Подача заявления также возможна через МФЦ. Способы подачи определены в Законе № 75-ФЗ (п. 3 ст. 36.8) и в Порядке, утвержденном Постановлением Правления ПФР № 991п от 11 ноября 2016 г. (п. п. 5, 5.1):

- Подача заявления лично. Заявитель должен иметь при себе паспорт, а также страховое свидетельство обязательного пенсионного страхования (СНИЛС).

- Подача заявления через МФЦ, по почте, курьером или через интернет в виде электронного документа с электронной подписью. Подлинность подписи заявителя и его личность удостоверяется или сотрудником МФЦ, или нотариусом, или сотрудником организации, имеющей договор с ПФР о взаимном удостоверении подписей. Если такой договор имеет ваш НПФ, из которого вы переходите, то подать заявление о переходе в ПФР можно непосредственно в этом НПФ.

В территориальных органах ПФР имеется список организаций, с которыми ПФР заключил договоры о взаимном удостоверении подписей, а также список пунктов, в которых можно подать заявления о переходе или досрочном переходе в ПФР.

Случается, что уже после подачи заявления о переходе в ПФР граждане меняют свое решение в части выбора инвестиционного портфеля или решение о направлении 6% индивидуальной части тарифа страхового взноса. В таком случае они имеют возможность подать уведомление в ПФР о своем новом выборе инвестиционного портфеля или страховщика путем подачи электронного документа.

Сделать это необходимо не позднее 31 декабря того года, который предшествует году удовлетворения заявления о переходе в ПФР.

Смотрим ст. 36.8-1 Закона № 75-ФЗ и п. 3 Инструкции, утв. Постановлением Правления ПФР № 850п от 09 сентября 2016 г.).

Варианты перехода

Существует несколько вариантов смены НПФ. При выборе необходимо учитывать необходимость сделать это срочно. Вариантов может быть 2:

- досрочный переход;

- срочный переход.

У каждого из них есть свои плюсы и минусы. Важнее всего оценить возможные потери, ведь это напрямую скажется на размере переводимых в новый НПФ средств.

| Досрочный | Срочный | |

| Плюсы | Это самый быстрый вариант перевода средств | Доход инвестиционного дохода не потеряется |

| Минусы | Потеря дохода за период после последней фиксации. Чтобы избежать потери, можно дождаться очередной фиксации, а уже потом поменять НПФ (на 5-м году текущего периода фиксации). Может сгореть и часть фиксированной суммы. | Ждать придется долго |

| Сроки | В ближайший год. Вы пишете заявление до конца календарного года, переход в новый НПФ осуществляется до конца марта следующего года. | Через 5 лет после написания заявления |

Помните, что первая фиксация инвестиционного дохода произошла в 2015 году, даже если до этого средства в НПФ хранились дольше. Отсчитывается «заморозка» после этой даты уже от момента перехода в новый НПФ. Получается, те, кто сменил свой НПФ в 2016 году, при переходе в другой НПФ в 2020 году потеряют свои накопления за 2017, 2018 и 2019 год.

Устанавливать срок в 5 лет в данном случае нецелесообразно, т. к. тогда вместо 3 лет придется ждать 5.

Если НПФ вкладывает деньги и несет убытки, то лучше дождаться окончания 5 лет, иначе можно потерять еще больше.

Как выбрать

На сегодняшний день для каждого человека этот вопрос является самым больным, поскольку за год он получает огромное количество предложений от различных фондов.

Доверять агентам на тему того, что их фонд является самым лучшим, безусловно, можно, но эту информацию нужно проверять самому. Сегодня в Интернете имеется большое количество сайтов, на которых можно получить необходимую информацию по данному вопросу.

Имеется и рейтинг фондов по разным критериям, а также общий рейтинг, который носит характер официального. Если сверяться с этим источником информации, то вполне можно будет получить представление о том, какой из фондов действительно можно назвать самым лучшим.

В целом, примерный рейтинг фондов на 2020 год выглядит так:

- ВТБ 24.

- «Доверие».

- Сбербанк.

- «Согласие».

- «Газфонд».

Если человек выбирает один из предложенных пяти, то ему впоследствии не стоит больше заниматься вопросом определения своей накопительной части, потому что в этом случае он будет лишаться всех своих процентов после каждого перевода.

Как выбрать негосударственную пенсионную организацию?

При выборе НПФ необходимо учитывать не только процентную ставку, но и другие показатели деятельности:

Эксперты рекомендуют при выборе негосударственного фонда ориентироваться на доходность по его собственным данным и по данным ФСФР. Оба показателя могут различаться. Крупные фонды имеют доходность на 0-3% меньше, чем официальная цифра, публикуемая Федеральной Службой.

Потенциальный клиент НПФ должен помнить, что зачисляемая на счета доходность не может быть выше официального значения. Показатель надо рассматривать вместе с количеством клиентов. Предпочтительнее меньший процент дохода при большем количестве вкладчиков

Стоит обратить внимание на уровень прибыли за несколько лет. К другим значимым показателям относят рейтинг по версии Эксперт РА и НРА (выбирать компанию с рейтингом от А)

Рассмотрение заявления

– удовлетворить заявление;

– отказать в удовлетворении заявления;

– оставить заявление без рассмотрения.

О причинах отказа в удовлетворении или рассмотрении заявления см. таблицу.

О принятом решении ПФР должен уведомить человека и его НПФ.

Крайний срок для этого:

31 марта года, следующего за годом, в котором было подано заявление о досрочном переходе;

31 марта года, следующего за годом, в котором истекает пятилетний срок с года подачи заявления о переходе.

Ситуация: что делать, если Пенсионный фонд РФ неправомерно отказал в удовлетворении (оставил без рассмотрения) заявления о переходе из НПФ обратно в Пенсионный фонд РФ?

Обратитесь с письменной жалобой в отделение Пенсионного фонда РФ, отказавшего в удовлетворении заявления (оставившее его без рассмотрения), или в вышестоящее подразделение Пенсионного фонда РФ (ст. 2 и 8 Закона от 2 мая 2006 г. № 59-ФЗ).

– на бумаге;

Независимо от способа подачи жалобы изложите в ней сложившуюся ситуацию и приведите свои аргументы.

– свои фамилию, имя и отчество (при его наличии);

– свой почтовый или электронный адрес (в зависимости от того, на какой из указанных адресов вы хотите получить ответ).

– заявление о переходе (досрочном переходе) из НПФ, которое было представлено в Пенсионный фонд РФ;

– уведомление об отказе в удовлетворении заявления (об оставлении заявления без рассмотрения), которое прислал Пенсионный фонд РФ;

– иные подтверждающие документы и материалы при необходимости.

– в электронной форме вместе с жалобой;

– отдельно на бумаге в виде копий или подлинников.

Такой порядок установлен в статье 7 Закона от 2 мая 2006 г. № 59-ФЗ.

Пенсионный фонд РФ обязан дать ответ в течение 30 дней со дня регистрации письменного обращения гражданина. В исключительных случаях срок может быть продлен не более чем на 30 дней с уведомлением заявителя. Такой порядок предусмотрен пунктом 3.1 Инструкции, утвержденной постановлением Правления ПФР от 2 ноября 2007 г.

Ситуация: что делать, если Пенсионный фонд РФ не уведомил человека о решении, принятом им по заявлению о переводе пенсии из НПФ в ПФР?

Обратитесь в фонд с запросом о причине неуведомления.

О принятом решении Пенсионный фонд РФ должен уведомить человека и его НПФ:

до 31 марта года, следующего за годом, в котором было подано заявление о досрочном переходе;

до 31 марта года, следующего за годом, в котором истекает пятилетний срок с года подачи заявления о переходе.

– заявление не поступило в ПФР;

– данные заявителя неверны (неизвестно кому и куда отправлять уведомление);

– отправленное уведомление затерялось при пересылке.

Чтобы узнать причину, по которой Пенсионный фонд РФ не уведомил вас о своем решении, обратитесь в его адрес с запросом в письменном или электронном виде.

– заявления о переходе (досрочном переходе) из НПФ, которое было представлено в Пенсионный фонд РФ;

– расписки о передаче документов в Пенсионный фонд РФ.

Это следует из статей 2 и 7 Закона от 2 мая 2006 г. № 59-ФЗ.

Кроме того, человек вправе обратиться с запросом в свой НПФ (п. 8 Правил, утвержденных постановлением Правительства РФ от 6 февраля 2004 г. № 55). Возможно, в его адрес Пенсионный фонд РФ представил необходимую информацию (п. 5 ст. 36.10 Закона от 7 мая 1998 г. № 75-ФЗ).

Если Пенсионный фонд РФ удовлетворил заявление

Такой порядок установлен пунктом 4 статьи 36.6, пунктом 4 статьи 36.5, пунктом 5 статьи 36.10, пунктом 4 статьи 36.12 Закона от 7 мая 1998 г. № 75-ФЗ.

Пенсионный фонд РФ в течение месяца с того момента, как ему были переведены пенсионные накопления, инвестирует их в выбранную человеком управляющую компанию.

Такой порядок установлен пунктом 1 статьи 34 Закона от 24 июля 2002 г. № 111-ФЗ, статьей 36.8 Закона от 7 мая 1998 г. № 75-ФЗ.

Причины перевода пенсионных накоплений

К числу ситуаций, когда гражданину выгоднее сменить частный пенсионный фонд, относятся:

- Неэффективная работа НПФ, где сейчас хранятся пенсионные сбережения гражданина. Это может выражаться низкой позицией в рейтингах, отсутствием дохода, экономическими санкциями, наложенными на учредителей и др.

- Высокие показатели доходности у частного фонда, куда работник хочет перевести свои средства.

- Более выгодные условия формирования накоплений на новом месте. К примеру, это могут быть специальные соцпрограммы с участием работодателя.

При этом, работнику необходимо знать, что в 2016 г. в России был введен мораторий в отношении перечислений на накопительную часть пенсии. Это было сделано по причине дефицита средств у ПФР. Текущая схема предусматривает перечисление всех пенсионных отчислений граждан в бюджет этой организации. Данная заморозка вкладов будет действовать минимум до конца 2021 г. Деньги, попавшие в распоряжение частных фондов до 2016 г., продолжают приносить доход.

После окончания моратория недополученные средства планируется вернуть НПФ и провести индексацию этих финансов.

Хотя до 2021 г. эти средства являются замороженными, они учитываются при оформлении пенсии, но не дают инвестиционного дохода. Из-за этого:

- В краткосрочной перспективе перевод пенсионных сбережений в другой НПФ не является выгодным из-за неопределенной ситуации вокруг этих финансовых структур. По этой же причине, нет особого смысла менять негосударственный фонд до новых изменений законодательства.

- В стратегическом плане перечисление накопительной пенсии на счет другого НПФ может оказаться прибыльным, если в будущем правительством будут созданы благоприятные условия для деятельности этих организаций. Также перевод средств имеет смысл, если у текущего страховщика сейчас очень низкие показатели доходности, но у него скопилась крупная сумма отчислений, перечисленных до 2016 года.

Как рассчитывается пенсия в НПФ

Каждый конкретный НПФ может устанавливать свои условия и коэффициенты пенсионных выплат. При этом никаких лишних договоров и бюрократических процедур для направления накопительных частей пенсии в НПФ проходить не нужно – отчисления проводятся работодателем через ПФР или же непосредственно предпринимателем, если речь идёт о расчёте пенсий для занимающегося предпринимательской деятельностью лица.

Каждый конкретный НПФ может устанавливать свои условия и коэффициенты пенсионных выплат. При этом никаких лишних договоров и бюрократических процедур для направления накопительных частей пенсии в НПФ проходить не нужно – отчисления проводятся работодателем через ПФР или же непосредственно предпринимателем, если речь идёт о расчёте пенсий для занимающегося предпринимательской деятельностью лица.

Условия получения пенсии через НПФ предусматривают возможность выплаты всей накопительной пенсии с учетом дополнительных процентов при достижении пенсионного возраста, либо её части. При этом таковая возможность может и отсутствовать в пользу последующих постоянных периодических пенсионных начислений, которые также могут проводиться как ежемесячно, так и по любому другому графику, в зависимости от конкретных условий, предлагаемых НПФ.

В любом случае, лицо, имеющее достаточное количество так называемых пенсионных баллов и достаточный страховой стаж, помимо выплат от НПФ будет также получать и положенную по закону страховую пенсию по возрасту. Лицо, которое не имеет достаточного страхового стажа для получения страховой пенсии, всё равно имеет право получить свою часть накопительной пенсии соответственно её размеру, а также может претендовать на государственную социальную пенсию по достижении соответствующего возраста.

Выбор негосударственного пенсионного фонда

Пенсионный фонд | Размер активов, тыс. ₽ | 9 месяцев 2019 года | 2018 год | 2017 год |

НПФ «Сургутнефтегаз» НПФ «Открытие» | 41 905 439 574 087 805 | 13,17% 12,46% | 5,32% -10,8% | 8,74% – |

НПФ «Нефтегарант» | 211 487 614 | 11,64% | 5,12% | – |

«НПФ Сбербанка» | 647 260 665 | 10,28% | 4,64% | 8,7% |

НПФ «Большой» | 51 593 542 | 10,28% | 2,21% | 7,16% |

НПФ «Транснефть» | 106 374 956 | 9,95% | 3,72% | 8,39% |

НПФ «Сафмар» | 271 038 762 | 9,64% | -11,05% | 2,98% |

НПФ ВТБ Пенсионный фонд | 245 713 709 | 8,94% | 5,53% | 9,02% |

НПФ «ГАЗФОНД пенсионные накопления» | 578 541 817 | 8,61% | 6,37% | 9,53% |

НПФ «Будущее» | 258 236 282 | 6,22% | -15,28% | -2,01% |

*Доходность инвестирования средств пенсионных накоплений за минусом вознаграждения управляющим компаниям, специализированному депозитарию и фонду

Перечень НПФ, среди которых вы можете выбирать, опубликован на официальном сайте Банка России. НПФ должен соответствовать требованиям, установленным в законодательстве. Согласно ст. 36.1 Закона № 75-ФЗ от 07 мая 1998 г., НПФ должен иметь лицензию на деятельность, связанную с пенсионным страхованием, вступить в систему гарантирования прав застрахованных граждан и зарегистрировать страховые правила в Банке России.

Пробел в законодательстве

Несмотря на довольно сложную процедуру смены пенсионного фонда, в законе есть один существенный пробел: помимо договора и заявления, которые, как показывает практика, может сфальсифицировать любой представитель недобросовестного фонда, никакого иного волеизъявления от гражданина не требуется. Более того, ПФР, которому предоставлено право отказывать в удовлетворении заявления о переходе из одного фонда в другой, детальной проверкой подписи застрахованного лица в договоре и заявлении не занимается (п. 3 ст. 36.9, п. 7 ст. 36.

11 закона об НПФ). Правда, в минувшем году ПФР обязали проверять подлинность подписи застрахованного лица и устанавливать его личность при рассмотрении заявления о досрочной смене фонда. Но касается это исключительно электронных документов, подаваемых через Единый портал госуслуг. Тем самым классические “бумажные подделки”, как правило, проходят контроль ведомства.

В результате застрахованное лицо узнает о том, что его пенсионные накопления “перешли” в другой фонд только из уведомления ПФР о внесении изменений в единый реестр застрахованных лиц, а также из соответствующего письма НПФ. Однако на данном этапе как-то повлиять на этот процесс гражданин уже не может.

И вот в этом кроется ключевой пробел действующего пенсионного законодательства. Кроме того, нет в законе и четкого алгоритма действий, которые следует предпринять застрахованному лицу в подобной ситуации. Защищать свои интересы таким гражданам приходится самостоятельно. А ведь далеко не каждый может похвастаться юридическим образованием или наличием лишних денежных средств на оплату услуг юриста. Так как же действовать гражданину, если пенсионные накопления были без его ведома переведены в другой фонд?

Сроки подачи заявления о переводе обратно в ПФР

Прежде всего необходимо определиться, как перевести накопления из НПФ обратно в Пенсионный фонд РФ:

- в общем порядке;В общем порядке переход из НПФ обратно в Пенсионный фонд РФ осуществляется в году, следующем за годом, в котором истекает пятилетний срок с года подачи заявления (абз. 36 ст. 3 Закона от 7 мая 1998 г. № 75-ФЗ). То есть при подаче заявления о переходе в Пенсионный фонд РФ в 2018 году НПФ переведет ваши накопления только в 2024 году.

- досрочно.При досрочном переходе из НПФ обратно в Пенсионный фонд РФ пенсионные накопления гражданина переведут в году, следующем за годом подачи досрочного заявления (абз. 37 ст. 3 Закона от 7 мая 1998 г. № 75-ФЗ). То есть при подаче заявления о досрочном переходе в Пенсионный фонд РФ в 2018 году НПФ переведет ваши накопления уже в 2019 году.

В чем суть пятилетнего периода? Дело в том, что при нахождении у одного страховщика не менее пяти лет вам выплатят средний инвестиционный доход, в случае если страховщик по итогу пятилетнего периода сработал в убыток. А вот если вы досрочно переходите (находитесь у одного страховщика менее пяти лет), рассчитывать на инвестиционный доход не надо. В этом случае в Пенсионный фонд РФ переведут только номинал средств пенсионных накоплений без инвестиционного дохода.

Примечание: Это следует из статьи 36.6-1 Закона от 7 мая 1998 г. № 75-ФЗ.

2 Заключение договора

Чтобы совершить рассматриваемую процедуру, следует обратиться в выбранный фонд с такими документами:

- оригиналом паспорта;

- копией идентификационного кода;

- свидетельством о пенсионном страховании (оригиналом).

Прежде чем подписать документ, внимательно ознакомьтесь со всеми его условиями. Если на данном этапе у вас возникли какие-либо сомнения, лучше повременить и проконсультироваться у опытного юриста.

Скачайте у нас на портале:

- Примерный образец договора между страховщиком и НПФ;

- Примерный образец заполнения договора между страховщиком и НПФ;

- Образец заполнения анкеты клиента НПФ.