Что делать, если у виновника нет ОСАГО

Как быть, если у виновника ДТП нет ОСАГО? К сожалению, на законодательном уровне определенно, что нести ответственность будет сам виновник. Все дело в том, что ни одна компания не готова заниматься благотворительностью и выплачивать средства за виновника, который забыл оформить или продлить договор.

В таком случае виновный в ДТП может:

- Сделать выплату добровольно;

- Произвести оплату в судебном порядке.

Первый способ решения подходит в том случае, если сумма ущерба минимальна. В таком случае потребуется согласовать сумму ремонтных работ и составить расписку. В расписке необходимо прописать:

- персональные данные каждой стороны;

- характеристики автомобиля;

- паспортные данные;

- дату и место ДТП;

- нанесенные повреждения;

- сумму убытка;

- что пострадавшая сторона приняла деньги и претензий не имеет.

Оригинал расписки должен быть у виновной стороны. При желании, пострадавшая может сделать себе копию, на которой виновная сторона поставит подпись.

Если виновная сторона не согласна с суммой убытка, то решить вопрос можно только используя второй вариант – через суд. В таком случае останется только вызвать сотрудников ГИБДД и все зафиксировать. В обязательном порядке в протоколе будет сказано, что у виновной стороны не застрахована гражданская ответственность.

Как осуществляется экспертиза, если у виновника ДТП нет ОСАГО

Когда при ДТП у виновника нет страховки, а сам он добровольно отказывается возмещать ущерб, требуется проведение экспертизы независимым экспертом, которой установится реальный размер принесенного вреда. Отметим, что такая процедура оплачивается за счет нарушителя. При его отказе, внести плату может пострадавший, а затем взыскать эту сумму вместе с ущербом.

Присутствие обеих сторон при оценке желательно. Иначе, отсутствующий может обжаловать результаты экспертизы, затягивая решение вопроса.

Поэтому, заинтересованная сторона должна отправить виновнику уведомление (заказное письмо, телеграмма) о проведении экспертизы.

- дата проведение процедуры;

- место;

- время;

- название организации.

В этом случае, его отсутствие не будет воспринято судьей как уважительная причина для пересмотра результатов осмотра поврежденного автотранспорта.

Копия вышеупомянутой бумаги направляется виновнику ДТП. При отсутствии с его стороны предложений об оплате, необходимо начать подготовку иска в суд о возмещении вреда.

ДТП без ОСАГО у пострадавшего

При ДТП, в котором пострадавший не имеет оформленного полиса ОСАГО, виновник должен полностью выполнить свои обязательства. Возмещение ущерба и выплаты производятся в обычном порядке.

Пострадавшему обычно предъявляется только штраф за езду на автомобиле без оформления полиса ОСАГО.

Однако, чтобы получить выплаты и ремонт по страховке ОСАГО, пострадавшему, не имеющему полиса потребуется переписать все данные страховки виновника аварии. Для этого виновный в ДТП должен предоставить свои документы. Аналогичные действия потребуется выполнить, если у виновника есть КАСКО. После этого пострадавший должен обратиться в страховую компанию виновника ДТП.

Особенности получения компенсации

При учете поправок в законодательстве от 2017 года, необходимо обозначить то, что виновник/страховая компания не обязаны проводить компенсацию, путем выплаты денежных средств. Компенсация выполняется с помощью ремонта автомобиля, которому был причинен вред при совершении ДТП.

При этом, денежные выплаты могут быть произведены в нескольких случаях:

- Когда транспортное средство восстановлению не подлежит;

- Стоимость необходимого ремонта превышает сумму страховки;

- Когда страховщик не может выполнить ремонт в установленный срок.

Как защитить себя в ДТП от неприятностей

Каждый водитель должен не только четко знать, как действовать, но и как защищать свои интересы в ДТП. Особенно актуально это в том случае, если пострадавшего в ДТП нет ОСАГО. В такой ситуации часто сотрудники ГИБДД отказывают фиксировать аварию. Вы должны требовать, чтобы уполномоченный сотрудник оставил протокол, согласно требованиям. При необходимости можно обратиться на горячую линию Госавтоинспекции и озвучить персональные данные сотрудника, который сделал отказ.

Несколько советов для каждого водителя:

- Как правило, многие водители начинают сразу искать знакомых страховых агентов, которые смогут оформить бланк договора задним числом. Этого делать, категорически не стоит. Если обман раскроется, то будет возбуждено уголовное дело. Как показывает практика, сотрудники службы безопасности тщательно проверяют все полисы, по которым ДТП случилось сразу после оформления.

- Если виновная сторона скрылась, необходимо запомнить его номерной знак, взять координаты свидетелей и уточнить, если ли видеокамеры. Конечно, запись могут получить только сотрудники ГИБДД, по запросу. Поэтому следует быстро обращаться к ним, поскольку на многих уличных камерах запись хранится всего несколько дней.

- Если сотрудники ГИБДД отказывают в фиксации также по причине того, что нет техосмотра, то стоит отстаивать свои права. Согласно закону даже компания не может отказать клиенту в выплате, если бланк диагностической карты просрочен.

Подводя итог, следует отметить, что если полис ОСАГО отсутствует, то участники аварии могут решить вопрос любым удобным для себя способом. В первом случае можно просто разойтись, предварительно составить расписку о получении денег, которые предназначены для ремонта пострадавшего авто. Во втором случае, который более длительный по времени, это все официально оформлять и разбираться в судебном порядке. К сожалению, именно второй вариант выбирают большинство автолюбителей.

Если вы сталкивались с подобной ситуацией, когда у вас или виновника не было ОСАГО, предлагаем поделиться своим опытом с нашими читателями. Для этого вам достаточно оставить комментарий.

В том случае, если вы только попали в такую неприятную ситуацию и не знаете, как правильно поступить, то советуем воспользоваться помощью нашего высококвалифицированного специалиста на сайте, который быстро ответит на все вопросы и поможет урегулировать дело.

В завершение предлагаем также посмотреть небольшой видеоролик по теме. Также вам будет интересно узнать про отказ в выплате ОСАГО страховой компанией, что делать в такой ситуации водителю.

Что делать, если у пострадавшего нет ОСАГО

Практически все автолюбители уверены, что пострадавшая в ДТП сторона получит отказ в выплате, если бланк договора ОСАГО отсутствует. Стоит отметить, что это неправильное мнение.

Пострадавшая в ДТП без ОСАГО сторона должна:

- вызвать сотрудников ГИБДД и зафиксировать случай, даже если сумма ущерба минимальна и законом разрешено составить европротокол;

- обратиться в офис страховой компании, где был оформлен ОСАГО у виновной стороны;

- предоставить полный пакет документов и официальное подтверждение ДТП;

- показать машину.

После подачи полного пакета документов останется дождаться выплаты. Если же страховая компания отказывает в выплате, то следует запросить письменный отказ, в котором будет указана причина. Именно с этим отказом следует обратиться в суд. Как это сделать, вам подскажут наши опытные эксперты на сайте, которые готовы 24 часа в сутки предоставить ответ на любой вопрос.

Как взыскать ущерб в 2020 году, если у виновника ДТП нет страховки

Суть ОСАГО, если говорить вкратце, выглядит так: в случае аварии страховая фирма виновного водителя выплачивает пострадавшему денежные средства, необходимые для ремонта или восстановления автомобиля.

Если виновник ДТП не застрахован по ОСАГО, пострадавшему не будет выплачена денежная компенсация страховщиком, однако у него остаётся право требовать возмещения ущерба виновником. Основания для этого определяет ГК РФ: лицо, нанёсшее ущерб, обязано полностью его возместить (ст. 1064). Это требование распространяется и на те ситуации, когда автомобилист пренебрёг обязанностью застраховать свою гражданскую ответственность.

У пострадавшего есть несколько вариантов, как получить выплату страховки после ДТП, если у виновника нет полиса ОСАГО:

- получить всю сумму компенсации на месте аварии в случае согласия виновника на такой вариант, не требующий дальнейших разбирательств;

- составить досудебную претензию в случае согласия виновника оплатить расходы на покрытие причинённого вреда, но с отсрочкой – это обычно подтверждается распиской или соглашением сторон;

- подать в суд на виновника аварии.

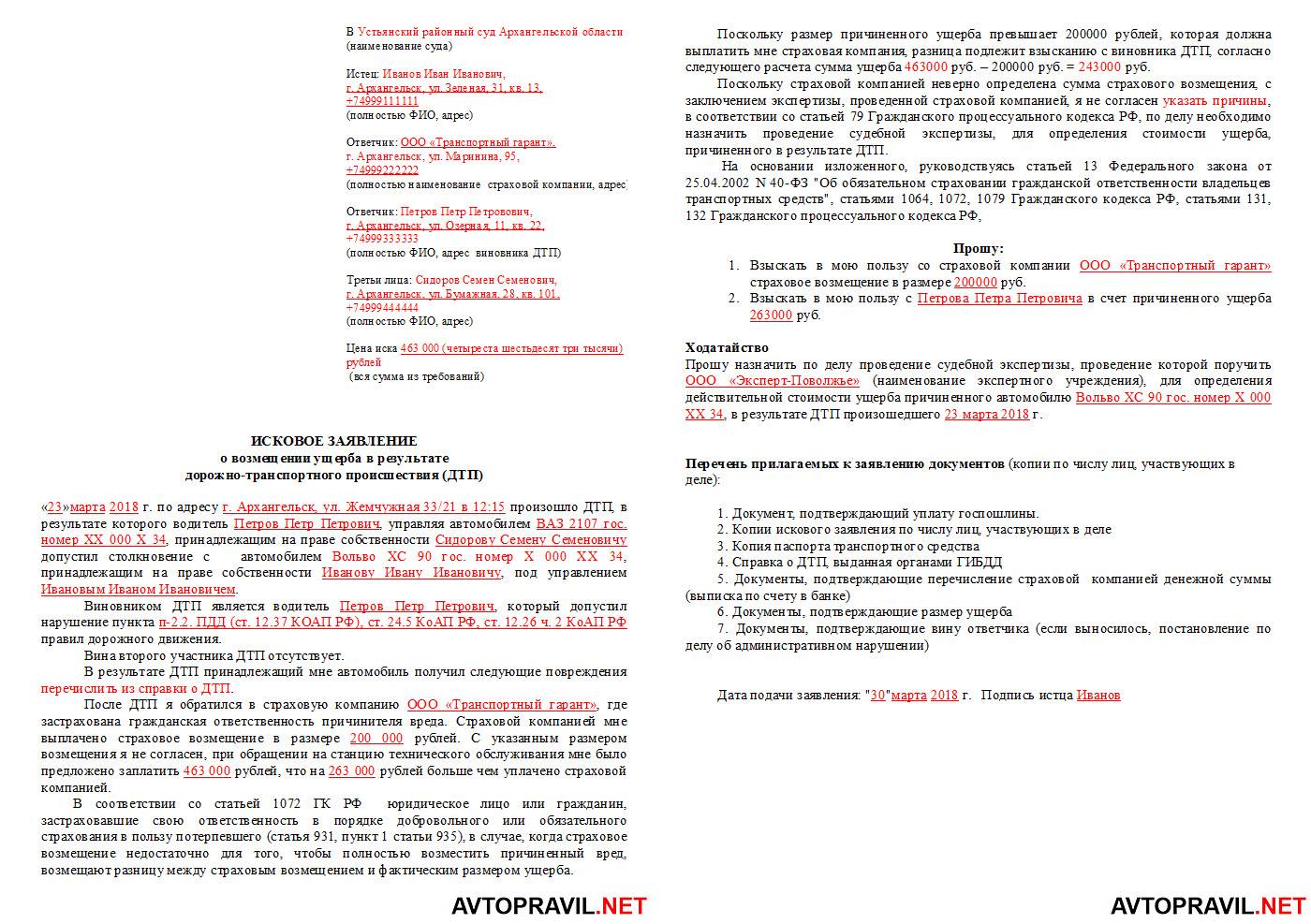

Дела о возмещении ущерба рассматривают суды, находящиеся по месту жительства виновного лица (ответчика). Образец искового заявления в суд на виновника ДТП без ОСАГО можно изучить на нашем сайте.

Скачать бланк искового заявления

Однако при принятии решения об обращении в суд нужно быть готовым к тому, что процедура взыскания средств может затянуться. Поэтому рекомендуется сконцентрироваться на решении проблемы в досудебном порядке.

Можно ли обратиться в свою страховую компанию, если у виновника аварии нет полиса ОСАГО

Итак, произошла авария, вы – пострадавшая сторона, а виновник, к сожалению, не может предоставить вам свой полис ОСАГО, потому что он его просто-напросто не оформил. Можно ли в такой ситуации обратиться к страховщику, чтобы получить денежные средства на восстановление нанесенного вашему автотранспорту ущерба?

Согласно букве закона, регулирующего вопросы относительно обязательного страхования автогражданской ответственности, объектом, в отношении которого осуществляется страхование, являются ваши интересы, носящие имущественный характер.

Если у виноватого в аварии лица не нашлось полиса ОСАГО, и оно в принципе не оформляло его, средства на компенсацию нанесенного ущерба получить не получится

Эти интересы напрямую связаны с риском использования автомобилем, и ответственностью, которую несет при управлении водитель, налагающейся на него в результате причинения вреда:

- имуществу;

- здоровью;

- жизни потерпевших.

Проще говоря, по ОСАГО, как мы уже упоминали, вы страхуете не автомобиль, а риск наступления ответственности. Таким образом, если у лица, виновного в аварии, имеется полис, то потерпевший получит возмещение нанесенного ему ущерба от страховой компании.

Но кто же возместит ущерб потерпевшему, если у виновника не страховки? В этом случае, как вы можете догадаться, обращение в ОСАГО невозможно. Именно поэтому, если страховая компания изъявила отказ в выплате, то требовать с нее ничего нельзя, к сожалению, нет законных оснований для возмещения.

При отсутствии полиса ОСАГО, возместить ущерб через страховую компанию не получиться

Что делать, если виновник не застрахован

Вопрос наличия страховки – это дело совести каждого автомобилиста. И случаев, когда нарушитель ПДД оказывается не застрахован по ОСАГО или КАСКО, на самом деле очень много.

Бывает, что полис просрочен на 1-2 дня, и тогда водитель может в полной мере прочувствовать на себе закон подлости. Что же нужно сделать в первую очередь?

Вызов работников ГИБДД

Первое, о чем следует сказать, что при таких обстоятельствах без работников ГИБДД не обойтись. Именно они будут фиксировать аварию, составлять протокол ДТП и выписывать штраф за нарушение правил дорожного движения виновнику. Здесь будет, как минимум, две статьи – езда без страховки и непосредственно нарушение.

Обязательно посмотрите документы нарушителя, запишите данные или сфотографируйте их, чтобы иметь возможность решить все проблемы в суде.

Независимая экспертиза

После оформления ДТП необходимо определить место проведения независимой оценки ущерба. Такая процедура позволит правильно указать повреждения и выяснить сумму, которая должна быть компенсирована.

В некоторых случаях, когда автомобиль не подлежит восстановлению, фирма должна составить отчет об утрате товарной стоимости.

Отчет независимой экспертизы – это самый главный документ, поэтому не стоит пренебрегать вопросом выбора компании. На сегодняшний день только в Москве существует огромное количество фирм, предоставляющих такие услуги, а цена может быть, как 2 тыс. рублей, так и 10 тыс.

Но очень важно знать, что не все документы могут быть приняты судом. Помните, что действительный акт независимой экспертизы может быть выдан только аккредитованным оценщиком, данные которого занесены во всероссийский реестр

Если водителя нашли

Здесь также всё достаточно просто. Если виновник ДТП скрылся с места происшествия, а затем был найден и признался в этом, то вы можете смело обращаться за выплатой

И здесь важно соблюдение лишь 2 условий:

- у скрывшего водителя есть действующий полис ОСАГО (как его проверить, мы выяснили в специальной статье об этом),

- он признан, действительно, виновником столкновения.

Что будет виновнику?

Когда виновника найдут, в отношении него должны вынести сразу 2 наказания:

- основное – нарушение ПДД, которое послужило причиной ДТП (если наказания за какое-либо нарушение нет, то выносится определение об отказе в возбуждении дела – например, за движение задним ходом),

Как получить?

Вам нужно взять копию того постановления или определения на виновника, которое послужило причиной ДТП (например, нарушение пункта 10.1 ПДД) и приложить её вместе с другими документами к заявлению о возмещении.

В результате рассмотрения вам выплатят деньги или отремонтируют машину и отказывать не имеют права.

Кто выплатит потерпевшему водителю компенсацию в том случае, если виновник аварии на имеет полиса ОСАГО

Гражданский кодекс Российской Федерации устанавливает, что вред, причиняемый какому-либо лицу или принадлежащим ему материальным благам, должен быть возмещен именно тем гражданином, который ответственен за искомый ущерб.

Из этого следует, что оплачивать вам починку автомобиля или осуществлять компенсацию иного вреда виновник аварии, в том случае, когда у него отсутствует страховка, будет из своего, непосредственно, кармана.

Взыскивать средства с искомого лица вам, к сожалению, придется самостоятельно.

Если у виновника нет ОСАГО, значит он должен компенсировать ваш ущерб из своего кармана

Что делать, если во время аварии причинен вред здоровью, а у виновника нет ОСАГО

Если вы попали в аварию по чужой вине, и пострадали в ней, или же вред здоровью был нанесен иным участникам ДТП, то все пострадавшие могут рассчитывать на получение компенсации в виде денежной выплаты. Для этого пострадавшее лицо должно обратиться непосредственно в профессиональное объединение страховщиков, подав туда:

- заявление с требованием выплаты;

- документы согласно установленному перечню.

В РСА можно обращаться даже в том случае, когда у второго участника аварии отсутствует страховка, так как впоследствии данное объединение не останется «в минусе». Оно взыщет с виновника ДТП с помощью искового заявления средства, сумма которых будет равна предварительно выплаченной компенсации.

Если вы хотите получить средства через РСА, то имеете на это право, в конечном счете деньги все равно будут взысканы с должника

Следует отметить, что пострадавшее лицо может выбирать, у кого требовать средства при получении вреда здоровью:

- получить компенсацию у РСА и как можно скорее уладить все вопросы со здоровьем;

- добиваться получения средств непосредственно у лица, виновного в аварии, которые оно должно будет выплатить вам непосредственно из своего кошелька.

Ответственность за аварию без страхового полиса

Многие считают, что отсутствие полиса ОСАГО грозит неприятностью только в виде штрафа. Это не так. За управление автомобилем без страховки водителю действительно грозят штрафные санкции в размере 800 руб. (КоАП РФ, ст. 12.37 ч.2). Причем такие финансовые взыскания лишь часть проблем. Водителям также нужно знать, что делать, если попал в ДТП без страховки и виноват, и что грозит в случае отказа от добровольного возмещения ущерба. Обычно попытки избежать добровольной оплаты расходов пострадавшему приведут к тому, что потерпевшая сторона будет вынуждена решать эту проблему в суде.

Если выплата ущерба выпадет на долю виновника (а именно так обычно и бывает), финансовые траты оказываются значительно больше штрафных санкций за отсутствие страховки и даже всей суммы страховки — вот чем грозит авария без ОСАГО в 2020 году.

Вследствие этого при понимании собственной вины рекомендуется сразу решать вопросы, не доводя ситуацию до стадии судебных разбирательств. Также нужно учитывать, что ДТП с просроченной страховкой равнозначно аварии без страховки. У просроченной страховки нет юридической силы.

Кто будет компенсировать ущерб?

Но на практике такие случаи единичны. Чаще всего приходится требовать компенсацию через суд.

Досудебная претензия

После того, как оценка произведена, следует составление досудебной претензии. Это можно сделать через юристов, которым нужно будет заплатить от 3 до 5 тыс. рублей.

Но лучше сделать это самостоятельно. В документе необходимо изложить:

- маршрут следования;

- место дорожно-транспортного происшествия;

- обстоятельства ДТП;

- сумму ущерба.

Что касается суммы ущерба, то она может быть выше, поскольку будут учтены дополнительные расходы по эвакуации, оценке ущерба, хранению авто и моральный ущерб.

Перечень документов, которые подаются вместе с досудебной претензией:

- копия справки о ДТП;

- копия постановления от ГАИ о зафиксированном факте административного нарушения;

- копия телеграммы на независимую оценку;

- акт оценки;

- копия водительского удостоверения;

- копия документов на право собственности автомобиля;

- чеки за эвакуатор, хранение и прочие расходы.

После получения извещения виновник, не имеющий полиса ОСАГО на момент ДТП, может согласиться с размером компенсации, иначе ему придется оплачивать еще и судебные расходы за услуги адвоката, госпошлину и др.

Судебный процесс

Однако, для того, кто попал в аварию, в таком случае есть отличный выход – настаивать на том, чтобы транспортное средство виновника было арестовано. Соответственно, оно подается в розыск, все посты ДПС снабжаются ориентировкой, и тогда найти нарушителя, который не застрахован, довольно просто.

Иногда арест может быть наложен на недвижимость, а если человек имеет официальную работу, то по решению суда виновника могут обязать выплачивать до 50% от месячного оклада.

Из адвокатской практики можно выделить примерно равное количество случаев, когда виновник и пострадавший договаривались, и когда дело заканчивалось судом.

Российское законодательство имеет множество лазеек, по которым водитель, выехавший на дорогу без страховки, может избежать выплаты. Поэтому, не стоит пускать ситуацию на самотек, необходимо серьезно подходить к каждому этапу данного дела.

Удачи вам на дорогах!

Если виновник не вписан в ОСАГО

Очень часто водители доверяют свой автомобиль третьим лицам, не вписывая их в страховку. В таком случае все уверены, что могут только отделаться минимальным штрафом от сотрудника ГИБДД, в размере 500 рублей (при оплате в течение 20 дней сумма штрафа уменьшается до 250 рублей). При этом никто не думает про страховой случай, сумма убытка которого может быть в разы больше.

В таком случае участник движения должен четко понимать, что если принесет вред другому водителю, то будет компенсировать все самостоятельно. В такой ситуации опытные эксперты советуют не садиться за руль и вызвать такси, стоимость которого в большинстве случаев незначительная. Именно так вы сможете обезопасить себя от больших финансовых расходов.

Если есть номер ударившей машины

Это немного запутанная в нормах законодательства 2020 года ситуация, но она разрешима в пользу потерпевшего. Получить выплату, если второй участник скрылся с места аварии, но госномер его авто известен, либо если убежал сам водитель, оставив машину на месте, можно, и вот почему!

Объектом страхования по ОСАГО является риск наступления ответственности за вред в ДТП. Если виновник скрылся с места происшествия, то наступление страхового случая есть, но не определён причинитель вреда.

Но так ли он нам нужен? Вовсе нет! Закон предусматривает, что по страховке ответственность может нести владелец автомобиля, если не установлен этот самый причинитель вреда.

В то же время по ОСАГО страхуется ответственность владельца при использовании конкретного транспортного средства. И это значит, что даже если за рулём был не владелец, а иной водитель, оставивший место ДТП и признанный его виновником, то это страховой случай по тому же ОСАГО, и страховщик не может быть освобождён от возмещения вреда в такой ситуации.

Именно такого мнения придерживается и судебная практика в “лице” Верховного суда, который подтверждает обязанность страховых компаний выплачивать ущерб со скрывшимся участником в Постановлении Пленума №2 от 29.01.2015:

Если ДТП с пешеходом

Кроме того, ещё проще возмещение при таких условиях выглядит, если речь идёт о ДТП с пешеходом, где водитель машины скрылся с места, где сбил первого.

Если ударили во дворе стоящий автомобиль

В этом случае правила получения выплаты идентичны. Просто несколько затрудняется поиск виновника аварии, так как вы, вероятно, не находились в своём стоящем авто во время удара и помочь могут только свидетели и очевидцы произошедшего, а также камеры наружного наблюдения.

Если вы сможете найти машину, причастную к удару по повреждениям и показать её сотрудникам ГИБДД возбудившим дело, то проблем с возмещением ущерба по ОСАГО быть не должно – вы также заполняете заявление на выплату и подаёте в страховую.

Полис был, но виновник ДТП не вписан в полис ОСАГО

Эта ситуация встречается часто. Когда собственник машины, доверяет ее управление другому человеку (другу, знакомому, жене, сыну и т.д.). И этот «знакомый» становится причиной дорожно-транспортного происшествия.

Отвечает руководитель «Общества Защиты Автолюбителей» Капустин Дмитрий Вадимович:

Выплатит ли страховая компания в этом случае? Выплатит! Страхуется именно машина! Т.е. «само железо»

А кто был за рулем – не столь важно

По закону, если на машину виновника ДТП, есть полис (не важно, вписан в него водитель или нет) – вы имеете право на получение страховой выплаты. Страховая обязана выплатить вам положенные деньги (или произвести ремонт по ОСАГО)

Страховая обязана выплатить вам положенные деньги (или произвести ремонт по ОСАГО).

А, потом, она уже эти деньги взыщет с того, кто был за рулем в момент аварии.

Для этого нужно обратиться к страховщику и написать заявление на получение страховой выплаты. А, также, приложить к заявлению Постановление о ДТП и все протоколы, которые выдали Вам сотрудники ГИБДД.

Если сотрудники страховой компании начинают «объяснять», что «все это бред» и вам не положена компенсация – делайте так:

- Скажите, что вы напишите заявление в любом случае. И по закону, это заявление у вас обязаны принять (поверьте, вам не откажут в принятии заявления).

- После приема заявления сотрудником отдела урегулирования убытков, возьмите с него заверенную копию вашего заявления (с печатью и подписью). Они ее выдадут без проблем. Эта копия послужит вам подтверждением факта обращения.

- И, после оформления всех документов – скажите дословно: «В случае отказа – я обращусь в суд».

Эта схема отработана нашими специалистами уже на сотнях дел. И даже, если Вам откажут в выплате – мы всегда добьёмся выплаты в судебном порядке.

Позвоните нам сейчас и получите консультацию авто-адвоката «Общества Защиты Автолюбителей»: Бесплатная круглосуточная линия:

Санкт-Петербург +7(812) 448-47-18Москва +7(495) 540-59-34

Что делать при аварии, когда не виноват

Разумеется, если сравнить положение виновника и пострадавшего, наиболее неприятная ситуация складывается именно для виновного лица, даже если полиса ОСАГО нет у обоих сторон. Постращавшей стороне наверняка будет выписан штраф, поскольку отсутствие полиса ОСАГО является административным правонарушением. Это не настолько серьезно, главная проблема возникнет в следующем: как получить сумму возмещения убытков?

Действия постращавшей стороны должны быть следующими:

- Необходимо установить аварийный знак.

- Убедиться, что в результате аварии нет пострадавших и погибших лиц, если такие лица есть, необходимо вызвать Скорую помощь и полицию.

- Сделать фото и снять видео места происшествия, место удара автомобилей, повреждения.

- Получить от виновника его данные (паспортные и контактные данные, номер полиса ОСАГО). Если виновное лицо отказался сообщать данные, вы можете их получить в протоколе, который составят сотрудники полиции.

Важным моментом является то, что в случае отсутствия у сторон аварии полиса ОСАГО использовать Европротокол нельзя!

В таких ситуациях обязательно вызываются сотрудники Госавтоинспекции. Они обязательно зафиксируют отсутствие у сторон полиса и составят протокол по факту аварии. Именно на основании данного протокола постращавшая сторона может в дальнейшем взыскивать сумму ущерба с виновника аварии.

Также, вы должны осознавать, что автомобиль, в котором есть пострадавшие лица, могут арестовать на период следствия. Это абсолютно законно. Проводить восстановительные мероприятия в период следствия по делу запрещено.

В этом случае необходимо ожидать, когда следствие будет завершено.

Как взыскать компенсацию с виновника через суд

Но что делать, если виновная сторона отказывается компенсировать убытки. Такое часто бывает, когда происходят страховые случаи по ОСАГО без ДТП. К примеру, повреждения нанесены при парковке или по невнимательности водителя.

В такой ситуации необходимо добиваться правосудия в судебном порядке. Вашему вниманию инструкция, что необходимо сделать и как правильно составить исковое заявление, чтобы получить выплату и отремонтировать своего «железного друга».

Инструкция по получению компенсации через суд:

- Первым делом следует официально зафиксировать страховой случай через сотрудников ГИБДД и получить официальный протокол, в котором будет прописаны все данные водителя, который причинил ущерб.

- Обратиться к независимому эксперту, с целью оценки нанесенного ущерба. При этом необходимо запросить договор и чеки, подтверждающие оплату услуг. Все дело в том, что все расходы будут также компенсированы.

- Составить досудебную претензию и направить виновной стороне. Если данный документ будет отвергнут, то тогда можно с полученным отказом и другими документами обращаться в суд. Составить досудебную претензию вы можете самостоятельно, для этого вам в помощь образец досудебной претензии на нашем сайте. Также вы всегда можете обратиться за помощью к нашему консультанту на сайте, который подскажет все нюансы заполнения.

- Прежде чем обратиться в суд, будьте готовы составить исковое заявление. Как и претензию, вы можете составить его лично, или воспользоваться помощью опытного специалиста на сайте.

Предлагаем скачать вам пример искового заявления образец иска к виновнику:

- С включением утраты товарной стоимости;

- С включением выплаты морального ущерба.

Только после того как все документы будут готовы, вы можете подавать их в суд. Как только все документы будут приняты, в течение 5 рабочих дней специалист делопроизводства примет решение, когда будет рассмотрение дела и озвучит дату и время заседания.

Спустя 30 дней, если виновник не подает встречный иск, пострадавший получает исполнительный лист, с которым обращается к приставам. Именно в исполнительном листе прописана сумма и точные сроки, в течение которых денежные средства должны быть выплачены.

Как показывает практика, суд всегда встает на сторону водителя, которому причинен ущерб и обязывает помимо восстановительного ремонта, оплатить все расходы на ведение дела (услуги юриста, оценку эксперта и т.д.).

Что касается даты, то она согласовывается персонально. Все будет зависеть от суммы ущерба, размера заработной платы виновного и его материального положения. Если за рулем находился не владелец авто, у которого нет имущества и минимальная заработная плата, то суд вынесет решение, чтобы выплата происходила ежемесячно, фиксированными платежами. Такой расклад, конечно, не особо выгодный, но исправить ничего не получится.

В том случае, если за рулем был владелец, то срок может быть сокращен до 10 рабочих дней. В таком случае владелец может продать машину или воспользоваться иным источником дохода, для решения данного вопроса.

Страховка отсутствует

Если у виновника нет страховки, то контактировать придется напрямую с ним. Отсутствие договора со страховой компанией означает, что покрывать ущерб автовладелец, виновный в ДТП, будет за свой счет.

Первоначально нужно составить справку о ДТП, в которой инспектор отразит сведения о виновнике и об отсутствии у него полиса. Там же будут указаны другие важные данные: полное имя, адрес, телефон. При отсутствии этих сведений нет, их нужно получить.

Следующий этап – определение ущерба. Для этого рекомендуется заказать у независимого оценщика отчет, который будет содержать способ расчета, сведения о поврежденных элементах и конечную стоимость ремонта. Если авто не подлежит ремонту, то составляется отчет об УТС.

После определения суммы, необходимой для восстановления транспортного средства, нужно связаться с виновником аварии. Делать это лучше письменно в форме претензии. В ней изложить обстоятельства происшествия, подкрепив их ссылками на документы из ГИБДД. Размер требования может быть больше обозначенного в отчете. Можно потребовать возместить расходы на оценку (а это около 5 тыс. руб.), на услуги юриста по составлению претензии, эвакуацию авто, которое настолько повреждено, что не смогло своим ходом . Все требования должны подкрепляться квитанциями.

Возможно, случится так, что виновник пойдет навстречу и перечислит требуемые средства. Если он прямо откажется или станет игнорировать просьбу о компенсации, то следует обращаться в суд.

Исковое заявление составляется на основе претензии. Кроме того, к нему прикладываются все документы, составленные сотрудниками ГИБДД (справка, постановление), отчет эксперта, вызовы виновника на осмотр автомобиля, документы, подтверждающие произведенные расходы, документы на машину.

Минус судебного решения вопроса состоит в длительности. Ведь обработка иска, уведомление сторон, назначение заседания, истребование дела из ГИБДД занимает много времени. Если ответчик не согласится с расчетом стоимости ремонта, то будет проведена еще одна экспертиза, которая также займет достаточно времени. Учитывая загруженность судов, процесс может растянуться на полгода.

Сумма, которую придется платить после вынесения решения судом, может быть значительно больше обозначенной в претензии. Она увеличится за счет дополнительных расходов: услуг юристов, госпошлины, расходов на отчет оценщика.

Наличие или отсутствие дохода не может являться решающим фактором для суда. Этот вопрос будет важен на этапе исполнения решения: в случае отсутствия у должника денег, компенсацию за поврежденный автомобиль владелец получит нескоро.

ТС не включено в полис

Данная ситуация, как правило, предполагает один из следующих вариантов:

- Страховка не ограничена, но автолюбитель имеет доверенность на управление автомобилем. В этом случае проблем с выплатами не будет.

- Страховка ограничена, а сам виновник дорожно-транспортного происшествия не состоит в данном перечне. Фактически, наличие у водителя доверенности ни в коем случае не может выступать причиной для отмены штрафа. Страховщик возместит потерпевшему в аварии лицу всю сумму ущерба, причинённого виновником ДТП и может предъявить встречный иск водителю.

- Страховка ограничена, а у водителя нет доверенности и он не включён в полис. Данный случай является самым неприятным для потерпевшей стороны, ведь добиваться денежных выплат ему придётся самостоятельно, как правило, через суд.

Некоторые недобросовестные страховые организации могут отказывать в выплатах, аргументируя свой отказ несвоевременным прохождение техосмотра. Помните, что данная позиция – незаконна и является нарушением страхового договора! Более подробно об этом можно узнать из этого видео:

Как взыскать ущерб с виновника, не имеющего страховку ОСАГО, который отказался оплачивать компенсацию

Если виноватое в аварии лицо отказалось выплачивать вам ущерб, который также не может быть погашен страховой компанией, так как оно не имеет полиса ОСАГО, притом пообещав это сделать в письменном виде (расписка, соглашение), вы можете предпринять следующие действия.

- Составьте досудебную претензию виновнику, содержащую требование по компенсации ущерба. В искомом документе вы должны сообщить лицу, к коему обращаетесь, что при условии, что в такие-то сроки оно должно погасить свой долг перед вами, и если это сделано не будет, тогда вы подадите обращение уже в суд.

- Дождитесь ответа от виновника ДТП. Если он откажет вам в возмещении, или в определенный срок не даст о себе знать, то вы сможете подать в суд иск, содержащий просьбу о содействии относительно данной ситуации и требование о выплате средств упомянутым лицом.

Иски придется дополнять документами, которые докажут ваше право на поучение компенсации

Иск придется дополнить документами, например, зафиксированным на бумажном носителе итогом независимой экспертизы, которая определит нанесенные вашему авто повреждения, и адекватно оценит стоимость восстановительных работ.

Вы можете требовать от виновника аварии выплат, которые покроют все повреждения, нанесенные вашему авто, за исключением:

- износа, возникшего со временем от эксплуатации автомобиля;

- повреждений, нанесенных другим автомобилем;

- иных поломок.